预约演示

更新于:2025-08-29

2seventy Bio, Inc.

更新于:2025-08-29

概览

标签

肿瘤

血液及淋巴系统疾病

其他疾病

自体CAR-T

CAR-T

TCR-T细胞疗法

疾病领域得分

一眼洞穿机构专注的疾病领域

暂无数据

技术平台

公司药物应用最多的技术

暂无数据

靶点

公司最常开发的靶点

暂无数据

| 排名前五的药物类型 | 数量 |

|---|---|

| 自体CAR-T | 2 |

| CAR-T | 2 |

| TCR-T细胞疗法 | 1 |

| 基因编辑 | 1 |

| 排名前五的靶点 | 数量 |

|---|---|

| F8(凝血因子VIII) | 1 |

| MAGEA4(黑色素瘤相关抗原4) | 1 |

| CD33 x CLL-1 | 1 |

| BCMA(B细胞成熟蛋白) | 1 |

关联

6

项与 2seventy Bio, Inc. 相关的药物靶点 |

作用机制 BCMA抑制剂 |

非在研适应症 |

最高研发阶段批准上市 |

首次获批国家/地区 美国 |

首次获批日期2021-03-03 |

靶点 |

作用机制 MAGEA4调节剂 |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

靶点- |

作用机制- |

在研适应症 |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

2

项与 2seventy Bio, Inc. 相关的临床试验NCT06045806

A Randomized, Open-Label, Phase 3 Trial to Compare the Efficacy and Safety of Idecabtagene Vicleucel With Lenalidomide Maintenance Versus Lenalidomide Maintenance Therapy Alone in Adult Participants With Newly Diagnosed Multiple Myeloma Who Have Suboptimal Response After Autologous Stem Cell Transplantation (KarMMa-9)

The purpose of this study is to compare the efficacy, safety, and tolerability of ide-cel with lenalidomide (LEN) maintenance to that of LEN maintenance alone in adult participants with Newly Diagnosed Multiple Myeloma (NDMM) who have achieved a suboptimal response post autologous stem cell transplantation (ASCT).

开始日期2023-10-16 |

申办/合作机构  Celgene Corp. Celgene Corp. [+2] |

NCT03274219

A Phase 1 Study of bb21217, an Anti-BCMA CAR T Cell Drug Product, in Relapsed and/or Refractory Multiple Myeloma

Study CRB-402 is a 2-part, non-randomized, open label, multi-site Phase 1 study of bb21217 in adults with relapsed/refractory multiple myeloma (MM).

开始日期2017-08-16 |

申办/合作机构 |

100 项与 2seventy Bio, Inc. 相关的临床结果

登录后查看更多信息

0 项与 2seventy Bio, Inc. 相关的专利(医药)

登录后查看更多信息

231

项与 2seventy Bio, Inc. 相关的新闻(医药)2025-07-31

·医药地理

近日,美国《制药经理人》(《Pharmaceutical Executive》)杂志公布了其评选出的2025年全球制药公司50强。该榜单依据各个制药企业2024年度的处方药在全球的销售收入进行排名,更直观体现各个企业制药业务的硬实力。在本文所涉及的不同年度的排名或销售额中,2025年代表的是2024年度,2024年代表的是2023年度,依此类推。《制药经理人》已连续25次推出Top 50榜单。2025年TOP10名单有一些变化,诺和诺德因司美格鲁肽的大卖而首次进入前十,排第10位,而葛兰素史克则跌出了前十。TOP10排位也相应变化,2025年,强生和艾伯维仍排在榜首前两位,处方药销售额分别上升了4.3%和3.3%。默克、罗氏和辉瑞的排名都上升一位分列第3、4、5位,默克处方药销售额增长6.8%,其“台柱子” Keytruda在2025年销售额增长17.9%,以294.82亿美元保持新“药王”宝座;罗氏和辉瑞的处方药销售额分别上升了6.8%和7.8%。阿斯利康排名上升两位至第6位,处方药销售额增长16.3%。诺华排名下降了四位至第7位,处方药销售额下降了4.4%,这前七家的销售额都超过了500亿美元,比2024年多了3家。施贵宝排名下降了一位至第8位,处方药销售额增长7.7%,赛诺菲排名没变,仍在第9位,处方药销售额增长8.4%。诺和诺德排在第10位,处方药销售额大涨24.9%,主要是其重磅品种司美格鲁肽的“功劳”。Top 10榜单中有9家销售额同比上升、1家同比下降。从研发费用投入的绝对值来看,美国默克上升两位至第1,为178.6亿美元,为历年来各跨国药企研发投入之最,同比增长39.5%。强生的研发费用由第1降为第2,为170.3亿美元,同比增长15.1%,这两家都是连续4年研发投入超过100亿美元。罗氏后退一位排第3,为148.2亿美元,同比略增0.5%,其连续6年研发投入超过100亿美元。阿斯利康上升一位至第4,为122.1亿美元,同比增长18.9%。礼来排第5,研发费用为109.9亿美元,同比增长18.0%。辉瑞排第6,为108.2亿美元,同比略增了1.3%,其研发投入也是连续4年超过100亿美元。这6家企业的研发费用都超过了100亿美元,比2024年多增加了一名。百时美施贵宝排第7,为97.8亿美元,同比增长7.4%。诺华排第8,为93.0亿美元,同比增长8.2%,这两家的研发费用超过了90亿美元。Top 10企业的研发费用投入都同比上升。研发费用投入的统计一般都是公司的全部业务的研发费用合计,很难区分处方药、OTC药和消费保健品、医疗器械等的研发费用。部分公司的研发费用投入相比2024年的费用有大幅变动,估计与其财务核算和账务处理有关。50强中有45家公司销售额取得了增长(含3个新进公司),增幅最大的是礼来,销售额增长88.5亿美元,其次是诺和诺德,销售额增加了84.0亿美元,主要是这两家拥有的GLP-1产品的热销,使得诺和诺德和礼来排名都提升一位。50强中只有5家公司的销售额同比下降,降幅最大的是莫德纳,因上市产品新冠疫苗Spikevax的大降,故其处方药销售额下降了34.5亿美元。50强中有32个公司的研发投入有增长,12个公司研发投入有降低,4个未有研发投入数据,3个新进入公司(其中1个新进公司也未有研发投入数据)未有可比数据。从每个公司的前三畅销药可以推算出有些公司还是比较专注在某个治疗领域,如吉利德聚焦在病毒感染,诺和诺德及礼来专注在糖尿病(包括减肥),渤健重点聚焦在多发性硬化症,澳大利亚CSL重点在人血蛋白,福泰制药专注在囊性纤维化,再生元重点在眼底黄斑变性,较多企业如渤健、福泰制药和再生元等在罕见病领域有特长。2024年度是GLP-1药物大幅增长和新冠疫苗大幅下降的一个年度,2025年全球最畅销药物还是默克的可瑞达(帕博利珠单抗),虽然是全球第2个批准的PD-1/PD-L1药物,但其销售额为294.8亿美元,接近300亿美元,已连续三年突破200亿美元,占默克处方药销售额的54.3%,已超过“一半江山”,比2024年的250.1亿美元又增长17.9%,销售额是全球首个上市的PD-1/PD-L1药物施贵宝欧狄沃(纳武利尤单抗)的3.2倍,后者销售额为93.0亿美元,2025年同比只增长3.3%。排名第2的应该是诺和诺德的司美格鲁肽,把注射降糖版Ozempic、减肥版Wegovy和口服降糖版Rybelsus三者相加,销售额为292.8亿美元,同比增长38.3%,占诺和诺德处方药销售额的69.5%,占比接近七成。赛诺菲的达必妥(度普利尤单抗)位居第3,2025年销售额是141.4亿美元,同比增长22.0%,是自身免疫疾病药物的排头兵。排名第4的是吉利德的必妥维(比克替拉韦+恩曲他滨+丙酚替诺福韦),销售额为118.50亿美元,同比增长13.3%,是治疗艾滋病药物的王牌。排名第5的是施贵宝的艾乐妥(阿哌沙班),其销售额为133.3亿美元,同比增长9.2%,成为全球口服抗凝剂市场的领导者。排名第6的是艾伯维治疗斑块型银屑病的利生奇珠单抗,销售额为117.2亿美元,同比增长50.9%。排名第7的是强生的兆珂(达雷妥尤单抗),销售额为116.7亿美元,同比增长19.8%。排名第8的是礼来的GLP-1药物穆峰达(替尔泊肽),销售额为115.4亿美元,同比大幅增长1.2倍。排名第9的是强生的喜达诺(乌司奴单抗),销售额为103.6亿美元,同比下降4.6%。排名第10 的是福泰的Trikafta,销售额为102.4亿美元,同比增长14.5%。单一厂家药物排名前10名都超过了100亿美元,其中2个准300亿美元级、8个100亿美元级。《Pharmaceutical Executive》也提到,随着GLP-1等药物的持续大幅增长,证明了治疗热点在不断地调整和转型,榜单上的公司也在进行重排,默克的可瑞达(帕博利珠单抗)以微弱优势保住了“药王”称号。如果将司美格鲁肽看作整体产品,综合起来,明年它的销售额将极有可能超过可瑞达(帕博利珠单抗)而成为“新药王”。在并购和技术交易方面,2024年和2025年上半年,50强企业尤其是TOP10更是频频出手,2024年5月,强生宣布以131亿美元完成了对血管内碎石(IVL)技术制造商Shockwave Medical的收购。2025年4月,强生宣布完成对Intra-Cellular Therapies的收购,交易金额高达146亿美元,涉及已上市药物Caplyta(卢美哌隆),靶点为5-HT2R和D2R,属精神科领域,另有多个处于临床的研发管线。2025年2月,艾伯维授权引进Xilio Therapeutics:交易金额为21.52亿美元,涉及处于临床前阶段的多款药物,靶点为生物及三特异性抗体,属肿瘤领域。2025年3月,艾伯维以22.25亿美元引进Gubra的GUB014295的交易,GUB014295为胰岛淀粉样肽(amylin)类似物,显示艾伯维也在进入减肥药市场。2025年3月,罗氏授权引进Zealand Pharma的Petrelintide,交易金额为52.5亿美元,该产品处于2b期临床,靶点为GLP-1,属代谢性疾病领域。显示罗氏也在进入减肥药市场,证明了代谢性疾病领域的热度。2025年3月,阿斯利康授权引进Syneron Bio(中国元思生肽)的创新口服大环肽药物:交易金额为34.75亿美元,涉及处于临床前阶段的未披露药物,属于代谢和免疫炎症(I&I)领域。2025年2月,诺华收购Anthos Therapeutics,交易金额为30.75亿美元,涉及处于3期临床的Abelacimab,靶点为FXI和FXla,属心血管领域领域。而在2024年12月,诺华以10亿美元预付款获得PTC Therapeutics用于治疗亨廷顿舞蹈症(HD)的HTT mRNA剪接调节剂PTC518的授权,诺华还承诺在达到里程碑时再支付19亿美元。2025年6月,百时美施贵宝以15亿美元的预付款和潜在总金额超90亿美元签署了一项许可协议,获得了BioNTech开发的靶向PD-L1与VEGF的双特异性抗体BNT327。BNT327通过同时阻断免疫检查点和血管生成通路,实现协同抗肿瘤作用。而BNT327来自于BioNTech于2023年全资收购的中国生物公司普米斯。2025年6月,赛诺菲宣布以约95亿美元的潜在总金额收购美国生物药企蓝图医药(Blueprint Medicines),蓝图医药是专注于罕见免疫疾病——系统性肥大细胞增多症(SM)及其他KIT驱动疾病的美国上市公司,此次收购将增强赛诺菲在罕见疾病和免疫学的竞争力。2025年6月,礼来收购Scorpion Therapeutics,交易金额为25亿美元,获得PI3Kα抑制剂STX-478,处于1/2期临床,强化其肿瘤靶向治疗布局。2025年3月,礼来宣布与Magnet Biomedicine开展合作,共同推进新一代分子胶技术的开发,合作协议总金额为12.9亿美元,涉及处于发现阶段的未披露药物,属肿瘤领域。2025年4月,德国默克收购Springworks:交易金额为39亿美元,获得已上市的γ-分泌酶抑制剂Ogsiveo,补充其罕见病与肿瘤管线。上述并购交易多数涉及肿瘤、代谢疾病、精神健康等核心治疗领域,反映出跨国药企通过并购加速管线扩充和市场占位的战略趋势。肿瘤领域仍是并购核心,聚集在双特异性抗体和抗体-药物偶联物(ADCs),而蛋白质降解剂正成为讨论的一大热点。而代谢性疾病领域,特别是肥胖症治疗市场,在2025年继续成为医药巨头争夺的焦点。上述这些兼并和交易将会影响2025年度及今后的50强榜单的排名。2025年的医药并购浪潮不仅限于传统的小分子和生物药领域,治疗方式的创新同样催生了一系列重大交易。2025年3月,百时美施贵宝以2.86亿美元收购2seventy bio获取BCMA导向的转基因自体T细胞免疫疗法Abecma(idecabtagene vicleucel)的技术,用于治疗多发性骨髓瘤,以巩固其在细胞治疗领域的地位。2025年3月,阿斯利康与Alteogen达成两项价值13.5亿美元的皮下注射制剂合作,Alteogen的ALT-B4是一种新型重组人透明质酸酶,可将静脉注射药物改为皮下注射,大大提高患者用药便利性。2025年3月,阿斯利康以10亿美元收购EsoBiotec布局体内细胞疗法,通过在患者体内直接对免疫细胞进行重编程来治疗癌症。EsoBiotec的工程纳米抗体慢病毒(ENaBL)平台可以在几分钟内完成治疗过程,而非传统细胞疗法需要的数周时间。这些交易反映了医药行业对下一代治疗技术的高度关注。另外,中国药企对外授权市场升温。2025年7月,恒瑞医药发布的一纸合作协议:公司将HRS-9821项目的全球独家权利,以及至多11个项目的独家许可选择权,有偿授权给葛兰素史克。根据协议,葛兰素史克将向恒瑞支付5亿美元首付款,若所有项目均行使选择权且达成里程碑,恒瑞医药将有资格获得未来基于成功开发、注册和销售里程碑付款的潜在总金额约120亿美元;此外,还将有权向GSK收取相应的分梯度的销售提成。HRS-9821是一款潜在的同类最佳PDE3/4抑制剂,目前处于临床开发阶段,用于治疗慢性阻塞性肺病(COPD),作为辅助维持治疗,且不受既往治疗方案限制。2025年3月,恒瑞医药与美国默克达成HRS-5346授权协议,潜在价值19.7亿美元,HRS-534是一种研究性口服脂蛋白(a)[Lp(a)]抑制剂,针对与Lp(a)水平升高相关的心血管疾病,具有成为"first-in-class"药物的潜力。2025年4月,恒瑞医药又将新型口服小分子促性腺激素释放激素(GnRH)受体拮抗剂SHR7280在中国大陆地区的独家商业化权益授权给德国默克,收取1500万欧元的首付款。2025年5月,辉瑞与中国生物科技公司三生制药达成60.5亿美元许可协议,辉瑞将支付12.5亿美元“不可退还且不可抵扣”的首付款、最高可达48亿美元的开发、监管批准和销售里程碑付款,以及根据授权地区产品销售额计算得到的两位数百分比的梯度销售分成。该独家合作协议涉及SSGJ-707的开发、生产和商业化,SSGJ-707是一种针对PD-1和VEGF的双特异性抗体,目前正在中国进行多项临床试验,用于治疗非小细胞肺癌、转移性结直肠癌和妇科肿瘤。2025年2月,石药集团与Radiance Biopharma达成合作,后者获得重组抗人类受体酪氨酸激酶样孤儿受体1(ROR1)抗体偶联药物SYS6005欧美等地区的独家开发和商业化权利,潜在总金额高达12.4亿美元。SYS6005是一种靶向ROR1的ADC药物,通过与肿瘤细胞表面的ROR1受体结合,利用细胞内吞机制进入细胞内部释放毒素杀伤肿瘤细胞。同时2025年5月,石药集团宣布与Cipla USA,Inc.签订商业化订立独家许可协议,后者可获得伊立替康脂质体注射液在美国的商业化许可,潜在总金额高达10.65亿美元。2025年1月,中国启光德健与美国Biohaven、韩国AimedBio达成的超130亿美元合作,内容包括启光德健同类首创ADC药物GQ1011的全球开发与商业化独家授权,以及创新生物偶联核心平台技术的授权许可。GQ1011是一种新型靶向FGFR3的ADC,使用智能连接酶依赖性偶联(iLDC)技术与创新的拓扑异构酶I抑制剂(TopoIx)偶联,在膀胱癌、头颈部鳞状细胞癌和胶质母细胞瘤等适应症中表现出很显著的抗肿瘤活性。上述交易表明中国创新药企的国际化进程进入新阶段。这些交易不仅金额创下新高,更反映了全球市场对中国创新药的认可度不断提升。在仿制药方面,Viatris(晖致)在2025年的榜单中下降了一位至第19位,其销售额下降了4.6%,保住了全球仿制药领头羊的地位。梯瓦2025年销售额上升了8.0%,排名维持在第20位,两者的销售额差距在拉近。从诺华分离出来的仿制药企业山德士第二年进入50强榜单,排名下降一位至第24位,销售额超过了100亿美元,这前三家排名相近。仿制药业务为主的企业美国的欧加隆、印度的太阳制药和美国雅培分列在第30位、第31位和第35位。2025年,50强门槛有较大提升,第50位的美国莫德纳销售额为32.2亿美元,首次站上32亿美元档位,相比2024年的50强末位印度瑞迪博士销售额的30.1亿美元,增长2.1亿美元,已连续两年突破了30亿美元,而2023年的第50位日本协和麒麟销售额的29.6亿美元。在50强中,与2024年的研发费用投入相比,2025年有6家企业的研发费用同比增长超过20%,为美国默克、诺和诺德、安进、中国云南白药、美国Incyte和印度瑞迪博士。美国Incyte的研发费用增长60.1%,销售额增长14.3%,故研发投入率飙升至72.0%,在研发投入率排名中排第2位;诺和诺德的研发费用增长48.0%,销售额增长24.9%,故研发投入率由去年的14.0%升至16.5%;美国默克的研发费用增长39.5%,研发投入率为32.9%;中国云南白药的研发费用虽增长27.0%,但研发投入率仅为0.8%;安进的研发费用增长25.1%,研发投入率为18.5%;印度瑞迪博士的研发费用提升了23.0%,研发投入率为9.7%。研发费用投入跌幅最大的是江苏恒瑞医药,下降了22.7%,其销售额增长12.4%,研发投入率为21.6%,与2025年50强的平均研发投入率22.0%相近,而恒瑞医药2024年的研发投入率达到了33.8%。研发费用投入跌幅排第2的是渤健,下降了14.7%,研发投入率为26.8%。研发费用投入跌幅排第3的是勃林格殷格翰,下降了10.3%,研发投入率为23.2%。礼来和UCB的研发投入率2020年至2025年连续六年都超过了25.0%,第一三共研发投入率2021年和2025年连续五年都超过了25.0%。罗氏和渤健研发投入率2022年和2025年连续四年都超过了25.0%。强生、拜耳、再生元、美国Incyte和莫德纳研发投入率2023年和2025年连续三年都超过了25.0%。50强中有46家公布了研发费用数值(其中勃林格殷格翰以其年报数据加以补充),而中国云南白药以0.47亿美元的研发投入和0.8%的研发投入率垫底。本次排名基于各大药厂2024年度的销售数据,《制药经理人》每年的榜单数据来自全球医药市场研究机构Evaluate Pharm,这个榜单专注全球制药企业的处方药销售,销售数据反映的是人用药品制剂和疫苗的全球销售,没有把兽药和消费者保健产品的收入计算在内,OTC药品的销售收入也尽可能地被剔除在外,另外技术转让收入和技术性收入也排除在外。所以一直被企业年度总结及医疗机构所重视。几乎全部的美国和欧洲公司的年报数据截止至2024年12月31日,而多数日本公司的财政年度是截止至2025年3月31日。同时各公司本国货币单位以年度平均汇率换算成美元销售额。由于上述原因,报告中的数据在统计口径和结果上,与这50家企业的年度报告会有些差异。很多企业由于业务难于分清的情况下,会有只进“一年榜单”的经历,如2025年的日本三菱化学、2023年的爱尔兰百利高、2020年的日本明治、2016年的韩国CJ和瑞士雀巢等。除以上变化外,2025年的排名还有以下的特点:一、世界制药企业的格局在悄悄改变,中国上榜企业数量创历史新高资料显示,2025年的50强与2024年相比有些变化。原50强企业:日本三菱化学(2024年41位)和中国的上海医药集团(2024年42位)估计因业务难于分清或未申报而未入围;日本中外制药(2024年43位)因新冠药物大幅下降而跌出榜单。3家企业新进入50强,分别是首次进入榜单的中国华东医药(第41名)和中国百济(第44名)以及2021年至2023年曾进入过榜单而今年再次进入榜单的中国石药集团(第48名)。50强企业的国家分布是美国16家,中国6家,日本5家,德国5家,法国3家,瑞士3家,英国2家,印度2家,爱尔兰1家,丹麦1家,以色列1家,澳大利亚1家,加拿大1家,比利时1家,意大利1家和西班牙1家。中国进入20强企业数已超过日本和德国,排在第2。今年的变化是日本减少2家,中国增加2家。就国内药企入围情况而言,今年较2024年有些许变化,云南白药、中国生物制药、江苏恒瑞三家国内药企仍入围,华东医药和百济为首次进入,去年跌出榜单的石药集团又入榜,上海医药集团估计未参评或业务难于分清而未出现在名单内。今年排名情况也发生了较大的变化。其中,云南白药排名在第33位,排名不变、维持中国区第一,中国生物制药排名微跌一名至第39位,华东医药和百济分别排在第41位和第44位,江苏恒瑞上升2名至第46位,石药集团排在第48位。二、药企新药研发投入呈较大增长趋势提高创新能力仍是制药企业提高其竞争力的主要手段,大多数企业提高了相应的研发投入。2024年度,美国FDA批准了48个原创新药(32个新分子实体和16个新生物制品,未包含疫苗),市场还是普遍看好生物制药行业的增长潜力。2025年,全球药企50强在新药研发上共投入2058.7亿美元,与2024年1835.7 亿美元的研发费用相比增加了223.0亿美元。2025年50强企业的研发投入率(其中4家未列出研发费用)平均为22.0%,比2024年(其中5家未列出研发费用)的21.1%提升了0.9个百分点。在TOP50列出研发费用的46家药企中有33家公司的研发投入超过销售收入的15%,另有19家企业的研发投入率超过了平均值22.0%,由此可见各企业仍对研发创新很重视。TOP10企业的研发投入金额在五十强企业中都占据着举足轻重的地位,各企业的研发占比一直在10%~30%之间徘徊。2012年研发占比最高为罗氏22.5%,最低为阿斯利康15.0%;2013年最高礼来27.4%,最低雅培12.5%;2014年最高礼来26.4%,最低辉瑞13.9%;2015年最高罗氏21.5%,最低吉利德11.2%;2016年最高阿斯利康24.1%,最低为吉利德9.4%;2017年最高默克27.4%,最低为吉利德13.1%;2018年最高赛诺菲24.3%,最低为艾伯维13.7%;2019年最高罗氏22.0%,最低为艾伯维15.9%;2020年最高施贵宝23.1%,最低为武田15.2%;2021年最高辉瑞24.9%,最低为艾伯维13.1%;2022年最高默克28.3%,最低为艾伯维11.8%;2023年最高罗氏30.9%,最低为艾伯维11.5%;2024年最高罗氏30.0%,最低为艾伯维13.3%。2025年最高默克32.9%,最低为艾伯维14.8%。2025年,50强中有24家企业的研发投入率超过了20%,跟2024年持平,主要还是多家企业研发投入的增长幅度大于销售额的增长幅度,研发投入率超过20%的公司有排名第1位的强生、第3位的默克、第4位的罗氏、第5位的辉瑞、第6位的阿斯利康、第8位的施贵宝、第11位的礼来等,而第2位艾伯维接近15%、第7位诺华和第9位赛诺菲低于19%、第10位诺和诺德低于17%。另外还有一些新兴的生物医药公司也成为新药研发的主力军,通过投入获得了非常有前景的药品,其中比较亮眼的是再生元、UCB、福泰和渤健,其研发投入率已连续多年基本保持在25%以上,2025年投入率分别为66.9%、31.8%、31.4%和26.8%。还有保持了2023年度的较大研发经费投入而新冠疫苗销售额较2023年度下降一半以上的创新公司如Moderna,2025年投入率飙升至145.0%。日本有三家企业研发投入也普遍提高,第一三共、卫材、大冢的研发投入率分别为26.2%、23.8%和23.1%。2024年度,前50强的研发费用总额(其中4家未列出)为2058.7亿美元,相比2023年度的1835.7亿美元(其中5家未列出)增加了223.0亿美元,说明研发投入有较大提升。而前10强和前20强的研发费用分别为1148.6亿美元和1657.1亿美元,分别占前50强的55.8%和80.5%,相比2023年度的前10强和前20强的研发费用分别增加123.8亿美元和193.1亿美元,相比2024年占前50强的55.8%和79.8%的集中度维持和略有上升,表明了50强中前10强公司维持了其研发投入,第11位至第20位企业的研发费用投入比50强中的后30名公司的增长幅度要大一些。三、前20强企业药品销售仍占绝对优势50强公司2025年的处方药销售收入合计为9341.8亿美元,这一数字较2024年的8682.4亿美元增加了659.4亿美元,提升了7.6%,这表明全球医药市场经过新冠疫苗和新冠药物大幅上升和大幅下降的影响,走向了正常的增长阶段。在全球药企50强中,2025年前10强药企的销售收入占50强总销售收入的54.0%,前20强药企的销售收入占50强总销售收入的81.1%,而2024年时这两项比值分别是54.4%和80.5%,前10强处方药销售收入的集中度基本持平而前20强则是略有上升,则表明第11位至第20位企业的处方药销售收入比50强中的后30名公司的增长幅度要大一些。四、新兴生物制药公司的研发活跃度更高,收购兼并更频繁趋势表明,越来越多的新药批准由小型临床阶段开发商赞助,其中许多开发商由私募股权和风险投资提供资金。随着新兴生物制药公司的新药进入研发后期或上市后发展壮大,又会出现多种发展方式,一是与大公司技术合作并借助大公司的营销能力,如与辉瑞合作新冠疫苗的BioNTech、与罗氏合作的日本中外制药和日本盐野义。二是被其他公司收购,原有风险投资股东退出。三是争取上市募集资金后自主发展,发展并购到一定阶段甚至进入50强以后被购并,原股东成为合并公司的股东,如2023年被安进收购的新进入50强Horizon Therapeutics、被阿斯利康收购的亚力兄、被艾伯维兼并的艾尔建、被武田吞并的夏尔和被强生并购的爱可泰隆。2024年度,美国FDA批准了48个原创新药(32个新分子实体和16个新生物制品,未包含疫苗),比2023年度的53个减少了5个,比2022年度的36个则增加了12个。这48个原创新药中,24个是治疗罕见病的“孤儿药”,占比达50%;23个新药批准获得“优先审评”地位,占比达到48%;25%(12个)是“突破性治疗药物”认定,为某些疾病提供了新的治疗方法,也有3个被认定为“罕见儿科疾病用药”。从治疗领域看,FDA批准的新药仍然以肿瘤居多,为14个,其次血液和血液形成器官6个,心血管系统5个。表1 2025年全球制药50强排名来源:《Pharmaceutical Executive》(The Pharm Exec 50)JUN 2025END如需获取更多数据洞察信息或公众号内容合作,请联系医药地理小助手微信号:pharmadl001

财报医药出海

2025-07-14

2025年6月,欧洲专利局上诉委员会撤销了涉及CAR-T制备工艺的专利EP3134095B1(T 0868/23),主要基于修改超范围的问题(Article 123(2) EPC)。BMS 子公司2seventy bio涉及CAR-T制备工艺的专利在欧洲被无效byTiPLab 木桃2seventy bio 主要专注于CAR-T细胞治疗,Bluebird Bio 于 2021 年将其肿瘤业务组合剥离,成立了 2seventy。2025年3 月,BMS以约 2.86 亿美元收购 2seventy bio,主要基于其多发性骨髓瘤CAR-T Abecma,是首个获批的靶向BCMA的细胞疗法,由2seventy与BMS联合开发而成,收购后BMS将获得Abecma的所有控制权。在异议阶段,异议部门裁定可以根据辅助请求1的权利要求书,以修改后的形式维持该专利。之后,异议人提出上诉,上诉委员会认为,权利要求1和权利要求4的内容超出了原始记载的内容,不满足Article 123(2) EPC的要求,并撤销了专利。主要争议围绕权利要求1和其从属权利要求4,涉及T细胞的制造方法,限定了具体的培养步骤和培养条件,权利要求4进一步限定了细胞培养基中包含额外的细胞因子。争议焦点一:权利要求 1 中提到的特征组合是否可以直接且明确地从提交的申请中得出这里有争议的特征为步骤 b) 中的两个特征:“16 小时至 32 小时”的激活时间;培养基中包含的白细胞介素-2(“IL-2”)。委员会认为这两个特征是在缺乏指示的情况下从不同方案中选择或组合的,且无法直接且明确地从原始申请中得出,因此权利要求 1 包含新增主题。“16 小时至 32 小时”的激活时间委员会认为,专利申请中相关部分(包括原始的权利要求和说明书中)公开了不同范围的激活时间,比如:“至少”18 或 24 小时和“约 12 小时至约 48 小时”。这些只是代表了一系列同等优选的替代方案,但缺少从这些替代方案中选择所要求保护范围的指示。IL-12原始权利要求 1 中限定是“一种或多种细胞因子”。根据说明书第31页记载:“该细胞组合物还可在一种或多种其他生长因子或细胞因子(例如 IL-2、IL7 和/或 IL-15,或其任何合适的组合)存在下进行培养”,即,IL-2 是三个等同替代方案中的一种。而权利人提交的权利要求 14 和 23 也没有提供从三个相等替代方案中选择 IL-2 的指示。另外,说明书第4页和实施例1-2中记载:在含有特定浓度的一组特定活化因子的 “TCGM”(T 细胞生长培养基)中使用IL-2。但权利要求1中没有这些技术特征。争议焦点二:权利要求4的内容是否能够从原始申请文件中直接且明确地推导出权利要求 4 是权利要求1的从属权利要求,结合权利要求1中的特征,其中c) 特征实质上限定 TCGM 培养基包含 IL-2(基于权利要求 1 的步骤 b) )以及至少一种选自 IL-7、IL-15、IL-9 或 IL-21 的其他细胞因子。委员会认为,说明书中公开的相关内容并没有直接提及具体包含 IL-2 以及至少一种选自 IL-7、IL-15、IL-9 或 IL-21 的其他细胞因子的 TCGM,也无法推导出这样的组合。相关内容均描述的均是包含多种因子的组合,为了获得权利要求中的细胞因子组合,必须进行人为的双重选择:首先选择 IL-2,然后选择 IL-7、IL-15、IL-9 和 IL-21 中的一种或多种。实施例1和2公开了一组特定的实验条件,而这些条件在权利要求4中均缺失。类似的制备工艺专利中,通常会限定各种参数,比如:培养基组成、浓度、时间以及步骤等。如果在原始申请中未明确披露具体培养参数,而是多个可选特征的组合或大的范围,但在后期授权或异议过程中通过从不同参数中重新组合技术方案,在欧洲会容易遇到修改超范围的问题。* 以上文字仅为促进讨论与交流,不构成法律意见或咨询建议。© 作为一家专业服务公司,TiPLab坚持原创的系统的研究,注重系统性知识积累与专业影响力。欢迎读者个人分享转发,各专业平台媒体如需转载请联系TiPLab获得授权。 TiPLab提供基于研究的核心知识产权服务FTO:技术商业化实施的侵权风险防范TiPLab通过对细分技术领域内核心技术和重要专利的长期研究,结合自身在数据检索和分析方面的专长,致力于帮助客户深入了解、积极应对潜在的专利侵权风险。Due Diligence:商业活动中的知识产权尽职调查在企业许可交易、融资、并购、上市等过程中,TiPLab帮助企业和投资方了解目标技术/产品的专利保护强度及产品商业化过程中潜在的专利侵权风险,从而为商业谈判和决策提供支持依据。Patenting:全球范围内高价值专利资产的创设TiPLab熟知全球主要国家和地区的法律实践和细分领域内的前沿技术进展情况,通过前瞻性的专利布局策略,帮助客户通过创设有价值的专利资产而获取、保持和巩固独特的竞争优势。

并购细胞疗法免疫疗法

2025-07-03

AbbVie has made a bold move in the biotech field by acquiring Capstan Therapeutics for $2.1 billion, aiming to expand its portfolio in autoimmune disease treatments. This acquisition comes at a pivotal time for AbbVie, which has spent over $20 billion since 2023 to counter the patent expiration of its blockbuster drug Humira. The deal positions AbbVie to compete fiercely with Vertex and Bristol-Myers Squibb (BMS) in the rapidly growing CAR-T therapy market, which is projected to skyrocket from $11 billion in 2023 to nearly $200 billion by 2034.

Capstan’s cutting-edge mRNA-based CAR-T technology holds transformative potential. Unlike traditional CAR-T therapies, which require complex laboratory processes, Capstan’s targeted lipid nanoparticle (tLNP) platform allows for in vivo CAR-T cell generation through a simple injection. This breakthrough significantly reduces the time, cost, and complexity associated with CAR-T therapy, addressing key challenges such as long manufacturing cycles and high treatment costs.

Founded in 2022, Capstan boasts a star-studded team of scientific pioneers, including Carl June, Bruce Levine, and Drew Weissman, a 2023 Nobel laureate and an mRNA technology trailblazer. Capstan’s CPTX2309, an anti-CD19 CAR-T therapy, entered Phase 1 clinical trials last month, targeting B-cell-mediated autoimmune diseases. The innovative approach eliminates the need for patient-specific cell extraction and pre-treatment with lymphodepleting chemotherapy, paving the way for off-the-shelf CAR-T solutions.

Global CAR-T therapies are experiencing explosive growth. Gilead’s Yescarta leads the market with $1.57 billion in sales, while BMS’s Breyanzi posted a 105% growth to reach $747 million in 2024. Meanwhile, Novartis’s Kymriah, the first CAR-T therapy, saw sales decline to $443 million, reflecting fierce competition and evolving market dynamics. AbbVie’s acquisition secures a significant technological edge, as the tLNP platform could redefine CAR-T therapy, offering faster, safer, and more accessible treatments.

This surge of activity reflects a broader industry trend. AstraZeneca recently invested $10 billion in EsoBiotec, marking its entry into the CAR-T field. Likewise, BMS fully acquired 2seventy Bio for $286 million, cementing its control over the BCMA CAR-T therapy Abecma. These moves underscore the intense competition among major pharmaceutical companies to dominate advanced cell therapy markets.

AbbVie’s focus on in vivo CAR-T technologies represents a strategic pivot, aiming to capture a growing share of an industry poised for exponential growth. This acquisition not only positions the company as a leader in autoimmune disease treatments but also signals a transformative moment in the evolution of CAR-T therapies. The race to innovate faster, safer, and more scalable solutions has never been more intense, and AbbVie is clearly staking its claim as a frontrunner.

免疫疗法并购临床1期细胞疗法

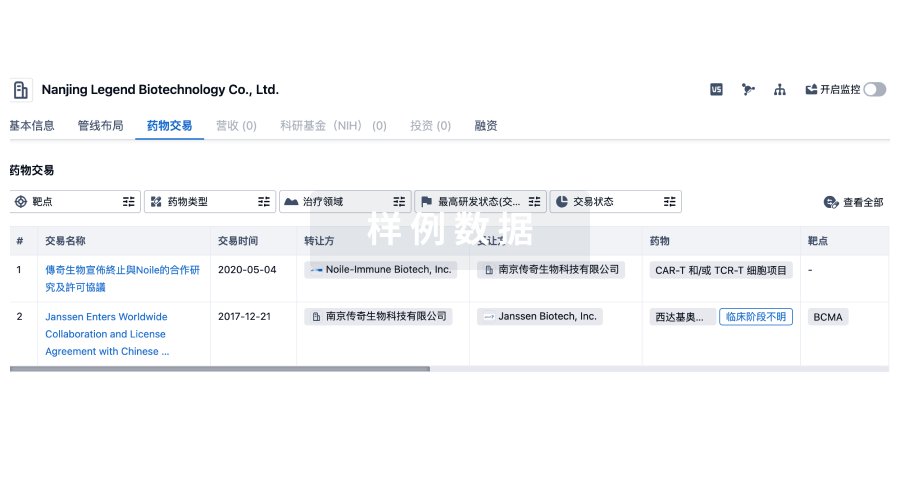

100 项与 2seventy Bio, Inc. 相关的药物交易

登录后查看更多信息

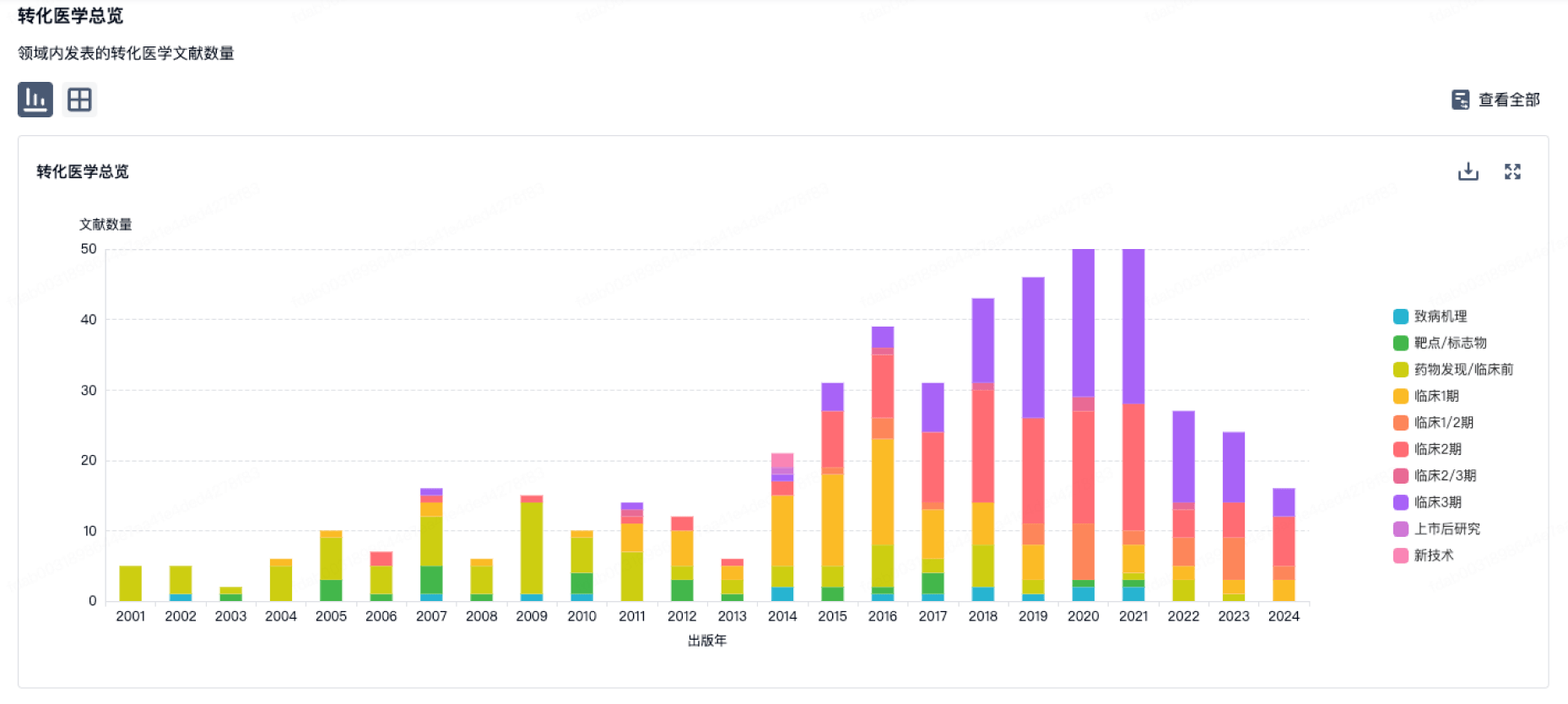

100 项与 2seventy Bio, Inc. 相关的转化医学

登录后查看更多信息

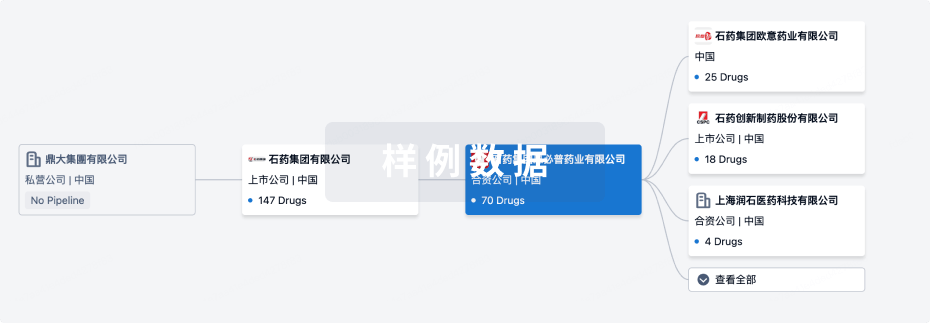

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2025年10月18日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

药物发现

1

4

临床前

临床3期

1

1

其他

登录后查看更多信息

当前项目

| 药物(靶点) | 适应症 | 全球最高研发状态 |

|---|---|---|

艾基维仑赛 ( BCMA ) | 复发性多发性骨髓瘤 更多 | 临床3期 |

27T32 ( CD33 x CLL-1 ) | 急性髓性白血病 更多 | 临床前 |

MAGE-A4 ( MAGEA4 ) | 实体瘤 更多 | 临床前 |

bbT-4015 | 卵巢癌 更多 | 临床前 |

Hemophilia A(2Seventy Bio) ( F8 ) | 血友病A 更多 | 临床前 |

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

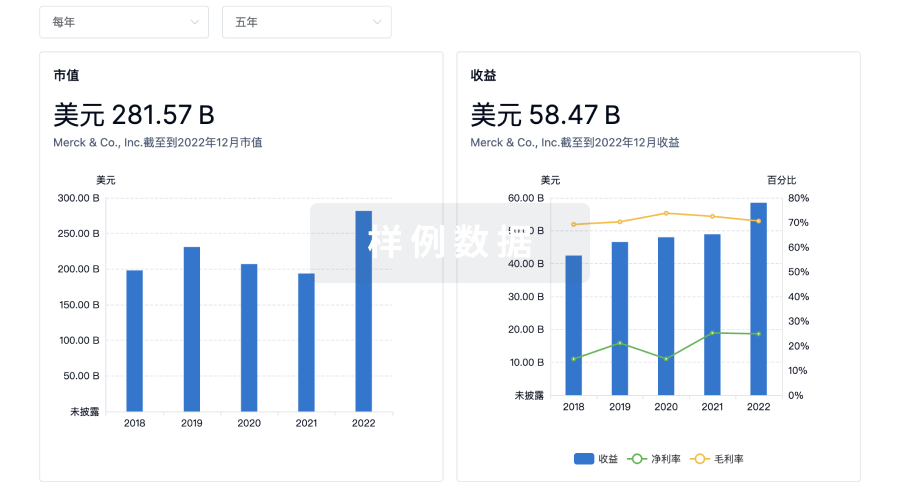

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

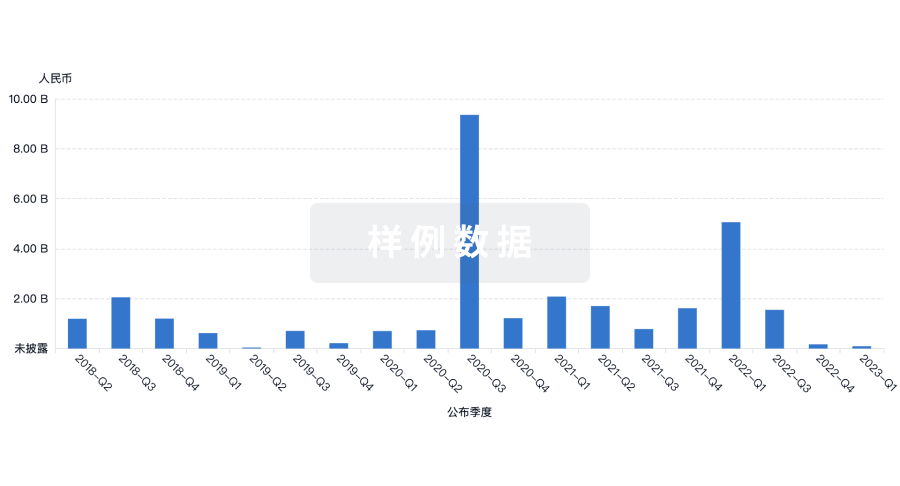

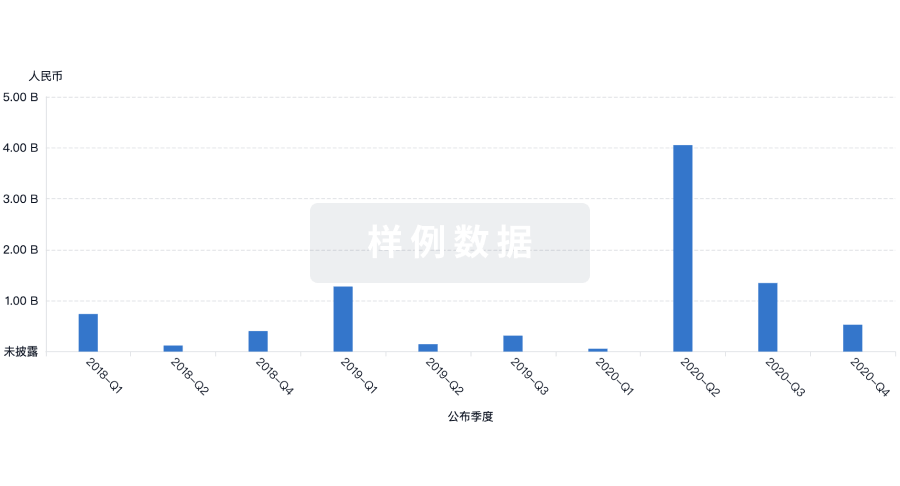

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

Eureka LS:

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用