预约演示

更新于:2025-08-29

Yiqiao Hunan Pharmaceuticals Co. Ltd.

康哲(湖南)制药有限公司|子公司|1996|中国湖南省

康哲(湖南)制药有限公司|子公司|1996|中国湖南省

更新于:2025-08-29

概览

标签

消化系统疾病

泌尿生殖系统疾病

血液及淋巴系统疾病

小分子化药

中药

疾病领域得分

一眼洞穿机构专注的疾病领域

暂无数据

技术平台

公司药物应用最多的技术

暂无数据

靶点

公司最常开发的靶点

暂无数据

| 排名前五的药物类型 | 数量 |

|---|---|

| 小分子化药 | 1 |

| 中药 | 1 |

| 排名前五的靶点 | 数量 |

|---|---|

| HIF-PHs(缺氧诱导因子脯氨酰羟化酶家族) | 1 |

关联

2

项与 康哲(湖南)制药有限公司 相关的药物靶点 |

作用机制 HIF-PHs抑制剂 |

在研机构 |

非在研适应症 |

最高研发阶段批准上市 |

首次获批国家/地区 印度 |

首次获批日期2022-03-07 |

靶点- |

作用机制- |

在研机构 |

原研机构 |

非在研适应症- |

最高研发阶段批准上市 |

首次获批国家/地区 中国 |

首次获批日期2019-11-27 |

13

项与 康哲(湖南)制药有限公司 相关的临床试验CTR20252033

健康受试者空腹单次口服盐酸替扎尼定片的随机、开放、两序列、两制剂、两周期、交叉设计的生物等效性试验

主要研究目的:

试验空腹状态下单次口服受试制剂盐酸替扎尼定片(规格:2 mg,江苏和晨药业有限公司生产)与参比制剂盐酸替扎尼定片(商品名:Sirdalud,规格:2 mg,Novartis Farma S.p.A.生产)在健康成年受试者体内的药代动力学特征,评价空腹状态口服两种制剂的生物等效性。

次要研究目的:

空腹状态下,评估单次口服盐酸替扎尼定片受试制剂和参比制剂(商品名Sirdalud)在健康成年受试者中的安全性。

开始日期2025-07-10 |

申办/合作机构 |

CTR20252032

健康受试者餐后单次口服盐酸替扎尼定片的随机、开放、两序列、两制剂、四周期、完全重复交叉设计的生物等效性试验

主要研究目的:

试验餐后状态下单次口服受试制剂盐酸替扎尼定片(规格:2 mg,江苏和晨药业有限公司生产)与参比制剂盐酸替扎尼定片(商品名:Sirdalud,规格:2 mg,Novartis Farma S.p.A.生产)在健康成年受试者体内的药代动力学特征,评价餐后状态口服两种制剂的生物等效性。

次要研究目的:

餐后状态下,评估单次口服盐酸替扎尼定片受试制剂和参比制剂(商品名:Sirdalud)在健康成年受试者中的安全性。

开始日期2025-06-30 |

申办/合作机构 |

CTR20244785

德度司他片在中国健康成年受试者中的生物等效性研究

考察健康受试者在空腹条件下,单次口服1片由康哲(湖南)制药有限公司提供的德度司他片【研究制剂A,规格:25mg】与单次口服1片由康哲(湖南)制药有限公司提供的德度司他片【研究制剂B,规格:25mg】的药动学特征,考察两制剂间的生物等效性和安全性

开始日期2024-12-30 |

申办/合作机构 |

100 项与 康哲(湖南)制药有限公司 相关的临床结果

登录后查看更多信息

0 项与 康哲(湖南)制药有限公司 相关的专利(医药)

登录后查看更多信息

6

项与 康哲(湖南)制药有限公司 相关的新闻(医药)2025-08-17

·信狐药迅

本周药品注册受理数据,分门别类呈现,一目了然。(8.11-8.17)

新药上市申请

药品名称

企业

注册分类

受理号

HY22017胶囊

长春海悦药业股份有限公司

2.3

CXHS2500095

海曲泊帕乙醇胺片

江苏恒瑞医药股份有限公司

2.4

CXHS2500094

海曲泊帕乙醇胺片

江苏恒瑞医药股份有限公司

2.4

CXHS2500093

海曲泊帕乙醇胺片

江苏恒瑞医药股份有限公司

2.4

CXHS2500092

新药临床申请

药品名称

企业

注册分类

受理号

MAX-001胶囊

安炎达医药技术(广州)有限公司

1

CXHL2500859

MAX-001胶囊

安炎达医药技术(广州)有限公司

1

CXHL2500858

HSK39297片

海思科医药集团股份有限公司

1

CXHL2500855

HSK39297片

海思科医药集团股份有限公司

1

CXHL2500854

HSK39297片

海思科医药集团股份有限公司

1

CXHL2500853

HSK39297片

海思科医药集团股份有限公司

1

CXHL2500852

TGRX-678片

深圳市塔吉瑞生物医药有限公司

1

CXHL2500850

D-2570片

益方生物科技(上海)股份有限公司

1

CXHL2500849

HRS-6209胶囊

江苏恒瑞医药股份有限公司

1

CXHL2500848

HRS-6209胶囊

江苏恒瑞医药股份有限公司

1

CXHL2500847

HRS-6209胶囊

江苏恒瑞医药股份有限公司

1

CXHL2500846

HRS-6209胶囊

江苏恒瑞医药股份有限公司

1

CXHL2500845

HRS-2189片

山东盛迪医药有限公司

1

CXHL2500844

HRS-2189片

山东盛迪医药有限公司

1

CXHL2500843

ARTS-023片

安锐生物医药科技(广州)有限公司

1

CXHL2500835

ARTS-023片

安锐生物医药科技(广州)有限公司

1

CXHL2500834

XZ022

山东新时代药业有限公司

2.2

CXHL2500860

紫杉醇软胶囊

美济生物医药(广州)有限公司

2.2

CXHL2500839

HWH217片

湖北生物医药产业技术研究院有限公司

2.3

CXHL2500857

HWH217片

湖北生物医药产业技术研究院有限公司

2.3

CXHL2500856

注射用戈舍瑞林微球

山东绿叶制药有限公司

2.4

CXHL2500851

阿贝西利片

齐鲁制药有限公司

2.4

CXHL2500840

阿贝西利片

齐鲁制药有限公司

2.4

CXHL2500842

阿贝西利片

齐鲁制药有限公司

2.4

CXHL2500841

结合雌激素乳膏

新疆新姿源生物制药有限责任公司

2.4

CXHL2500833

吡非尼酮胶囊

北京康蒂尼药业股份有限公司

2.4

CXHL2500836

PRT-062鼻喷雾剂

四川普锐特药业有限公司

2.4;2.2

CXHL2500838

PRT-062鼻喷雾剂

四川普锐特药业有限公司

2.4;2.2

CXHL2500837

重组呼吸道合胞病毒疫苗(CHO细胞)

北京华诺泰生物医药科技有限公司

1.2

CXSL2500691

吸附无细胞百白破(组分)联合疫苗(成人及青少年用)

北京智飞绿竹生物制药有限公司

2.6

CXSL2500705

SHR-1139注射液

广东恒瑞医药有限公司

1

CXSL2500704

注射用乙型脑炎溶瘤病毒

四川安可康生物医药有限公司

1

CXSL2500709

注射用乙型脑炎溶瘤病毒

四川安可康生物医药有限公司

1

CXSL2500708

注射用乙型脑炎溶瘤病毒

四川安可康生物医药有限公司

1

CXSL2500707

注射用乙型脑炎溶瘤病毒

四川安可康生物医药有限公司

1

CXSL2500706

ZX2021注射液

江苏中新医药有限公司

1

CXSL2500699

ZX2021注射液

江苏中新医药有限公司

1

CXSL2500698

ZX2021注射液

江苏中新医药有限公司

1

CXSL2500697

ZX2021注射液

江苏中新医药有限公司

1

CXSL2500696

ZX2021注射液

江苏中新医药有限公司

1

CXSL2500695

GenSci098注射液

长春金赛药业有限责任公司

1

CXSL2500703

Cizutamig注射液

上海坦蒂生物医药科技有限公司

1

CXSL2500702

注射用YP004

原菩生物技术(武汉)有限责任公司

1

CXSL2500701

VBC101

上海橙帆医药有限公司

1

CXSL2500700

AZD0901

阿斯利康全球研发(中国)有限公司

1

CXSL2500694

注射用QLC5513

齐鲁制药有限公司

1

CXSL2500690

仿制药申请

药品名称

企业

注册分类

受理号

盐酸卡替洛尔滴眼液

成都地奥九泓制药厂

3

CYHS2503016

洛索洛芬钠颗粒

辽宁海一制药有限公司

3

CYHS2503013

联苯苄唑溶液

中山万汉制药有限公司

3

CYHS2503009

盐酸多巴酚丁胺注射液

石家庄四药有限公司

3

CYHS2503006

联苯苄唑溶液

杭州上禾健康科技有限公司

3

CYHS2503005

盐酸西替利嗪口服溶液

海南万玮制药有限公司

3

CYHS2503004

布比卡因脂质体注射液

浙江博崤生物制药有限公司

3

CYHS2503003

布比卡因脂质体注射液

浙江博崤生物制药有限公司

3

CYHS2503002

氨磺必利口服溶液

河北义海医药科技有限公司

3

CYHS2503000

枸橼酸西地那非口溶膜

杭州和泽坤元药业有限公司

3

CYHS2502996

JP-1366片

丽珠医药集团股份有限公司

3

CYHS2502991

聚乙二醇4000散

西安安健药业有限公司

3

CYHS2502988

普瑞巴林口服溶液

江苏贝佳制药有限公司

3

CYHS2502986

普瑞巴林口服溶液

江苏贝佳制药有限公司

3

CYHS2502983

叶酸片

成都通德药业有限公司

3

CYHS2502973

枸橼酸苯海拉明布洛芬片

合肥恩瑞特药业有限公司

3

CYHS2502972

盐酸多西环素片

江苏润恒制药有限公司

3

CYHS2502969

盐酸多西环素片

江苏润恒制药有限公司

3

CYHS2502968

瑞舒伐他汀钙口崩片

广东万泰科创药业有限公司

3

CYHS2502966

瑞舒伐他汀钙口崩片

广东万泰科创药业有限公司

3

CYHS2502965

注射用硫酸多黏菌素B

国药集团国瑞药业有限公司

3

CYHS2502963

叶酸片

建昌帮药业有限公司

3

CYHS2502979

复方聚乙二醇(3350)电解质口服溶液

湖北午时药业股份有限公司

3

CYHS2502957

中性腹膜透析液(碳酸氢盐-G1.5%)

成都青山利康药业股份有限公司

3

CYHS2502955

中性腹膜透析液(碳酸氢盐-G1.5%)

成都青山利康药业股份有限公司

3

CYHS2502954

中性腹膜透析液(碳酸氢盐-G1.5%)

成都青山利康药业股份有限公司

3

CYHS2502953

中性腹膜透析液(碳酸氢盐-G2.5%)

成都青山利康药业股份有限公司

3

CYHS2502952

中性腹膜透析液(碳酸氢盐-G2.5%)

成都青山利康药业股份有限公司

3

CYHS2502951

中性腹膜透析液(碳酸氢盐-G2.5%)

成都青山利康药业股份有限公司

3

CYHS2502950

复方磷酸盐颗粒

江苏润恒制药有限公司

3

CYHS2502947

草酸艾司西酞普兰口服溶液

浙江领创优品药业有限公司

3

CYHS2502944

维生素B12注射液

江苏润恒制药有限公司

3

CYHS2502943

中性低钙腹膜透析液(碳酸氢盐-G2.5%)

成都青山利康药业股份有限公司

3

CYHS2502930

中性低钙腹膜透析液(碳酸氢盐-G2.5%)

成都青山利康药业股份有限公司

3

CYHS2502929

中性低钙腹膜透析液(碳酸氢盐-G2.5%)

成都青山利康药业股份有限公司

3

CYHS2502928

磷/碳酸氢钠血滤置换液(4mmol/L钾、1.25mmol/L钙)

宁波天益药业科技有限公司

3

CYHS2502922

帕拉米韦注射液

哈尔滨三联药业股份有限公司

3

CYHS2502916

色甘酸钠滴眼液

苏州乐珠制药有限公司

3

CYHS2502936

帕拉米韦氯化钠注射液

哈尔滨三联药业股份有限公司

4

CYHS2503015

帕拉米韦氯化钠注射液

哈尔滨三联药业股份有限公司

4

CYHS2503014

注射用磷酸特地唑胺

安徽省先锋制药有限公司

4

CYHS2503008

阿达帕林凝胶

东阳祥昇医药科技有限公司

4

CYHS2503007

盐酸曲唑酮缓释片

合肥力成药业有限公司

4

CYHS2503001

双氯芬酸钠盐酸利多卡因注射液

四川健林药业有限责任公司

4

CYHS2502999

阿法骨化醇滴剂

石家庄科仁医药科技有限公司

4

CYHS2502998

聚乙烯醇滴眼液

北京汇恩兰德制药有限公司

4

CYHS2502981

氧(液态)

准格尔旗鼎承气体有限责任公司

4

CYHS2502980

蒙脱石混悬液

浙江百代医药科技有限公司

4

CYHS2502997

左氧氟沙星氯化钠注射液

四川太平洋药业有限责任公司

4

CYHS2502995

洛索洛芬钠贴剂

苏州弘森药业股份有限公司

4

CYHS2502994

洛索洛芬钠贴剂

苏州弘森药业股份有限公司

4

CYHS2502993

骨化三醇软胶囊

江苏万高药业股份有限公司

4

CYHS2502992

聚乙二醇4000散

西安安健药业有限公司

4

CYHS2502990

瑞舒伐他汀依折麦布片(I)

山东新华制药股份有限公司

4

CYHS2502989

氟轻松玻璃体内植入剂

苏州欧康维视生物科技有限公司

4

CYHS2502987

乳果糖口服溶液

浙江震元制药有限公司

4

CYHS2502985

乳果糖口服溶液

浙江震元制药有限公司

4

CYHS2502984

乳果糖口服溶液

浙江震元制药有限公司

4

CYHS2502982

磷酸芦可替尼片

齐鲁制药有限公司

4

CYHS2503012

磷酸芦可替尼片

齐鲁制药有限公司

4

CYHS2503010

磷酸芦可替尼片

齐鲁制药有限公司

4

CYHS2503011

甲磺酸沙非胺片

扬子江药业集团有限公司

4

CYHS2502946

碘佛醇注射液

福安药业集团宁波天衡制药有限公司

4

CYHS2502971

灌注用盐酸氨酮戊酸己酯

江苏联环药业股份有限公司

4

CYHS2502970

伏立康唑干混悬剂

河北嵘霖制药有限公司

4

CYHS2502967

泊那替尼片

成都硕德药业有限公司

4

CYHS2502964

盐酸曲唑酮缓释片

中曦(福建)药业有限公司

4

CYHS2502978

盐酸曲唑酮缓释片

中曦(福建)药业有限公司

4

CYHS2502977

沙库巴曲缬沙坦钠片

江西施美药业股份有限公司

4

CYHS2502976

沙库巴曲缬沙坦钠片

江西施美药业股份有限公司

4

CYHS2502975

沙库巴曲缬沙坦钠片

江西施美药业股份有限公司

4

CYHS2502974

甲磺酸沙非胺片

扬子江药业集团有限公司

4

CYHS2502945

塞来昔布胶囊

吉林亚泰永安堂药业有限公司

4

CYHS2502959

塞来昔布胶囊

吉林亚泰永安堂药业有限公司

4

CYHS2502958

达格列净片

青岛百洋制药有限公司

4

CYHS2502956

美阿沙坦钾片

福建东瑞制药有限公司

4

CYHS2502949

美阿沙坦钾片

福建东瑞制药有限公司

4

CYHS2502948

卡铂注射液

南京泽恒医药技术开发有限公司

4

CYHS2502942

替普瑞酮胶囊

广东迈德珐医药科技有限公司

4

CYHS2502941

巴瑞替尼片

江苏万高药业股份有限公司

4

CYHS2502940

巴瑞替尼片

江苏万高药业股份有限公司

4

CYHS2502939

瑞维那新吸入溶液

复星医药(徐州)有限公司

4

CYHS2502938

瑞维那新吸入溶液

遂成药业股份有限公司

4

CYHS2502937

艾普拉唑肠溶片

广东君康药业有限公司

4

CYHS2502961

沙库巴曲缬沙坦钠片

国药集团致君(深圳)坪山制药有限公司

4

CYHS2502960

巴瑞替尼片

浙江华海药业股份有限公司

4

CYHS2502962

阿达帕林凝胶

河北三禾实创生物科技有限公司

4

CYHS2502934

甲钴胺片

天津柏海药业有限责任公司

4

CYHS2502933

盐酸伐昔洛韦片

浙江浙北药业有限公司

4

CYHS2502932

非奈利酮片

重庆莱美药业股份有限公司

4

CYHS2502931

苯磺酸左氨氯地平片

山西汾河制药有限公司

4

CYHS2502927

苯磺酸左氨氯地平片

山西汾河制药有限公司

4

CYHS2502926

非诺贝特片(III)

深圳格莱恩生物医药科技有限公司

4

CYHS2502925

乙酰半胱氨酸颗粒

武汉远大弘元股份有限公司

4

CYHS2502924

溴芬酸钠滴眼液

盈科瑞(珠海金湾)制药有限公司

4

CYHS2502923

注射用氨苄西林钠舒巴坦钠

山东安信制药有限公司

4

CYHS2502921

注射用氨苄西林钠舒巴坦钠

山东安信制药有限公司

4

CYHS2502920

注射用氨苄西林钠舒巴坦钠

山东安信制药有限公司

4

CYHS2502919

门冬氨酸钾镁注射液

裕松源药业有限公司

4

CYHS2502918

洛索洛芬钠凝胶贴膏

浙江恒研医药科技有限公司

4

CYHS2502917

蒙脱石散

重庆康刻尔制药股份有限公司

4

CYHS2502935

注射用硫酸艾沙康唑

石药集团欧意药业有限公司

4

CYHS2502915

沙库巴曲缬沙坦钠片

苏州第三制药厂有限责任公司

4

CYHS2502914

沙库巴曲缬沙坦钠片

苏州第三制药厂有限责任公司

4

CYHS2502913

奥利司他胶囊

湖南本草制药有限责任公司

4

CYHS2502912

奥利司他胶囊

湖南本草制药有限责任公司

4

CYHS2502911

乙酰半胱氨酸注射液

重庆康刻尔制药股份有限公司

4

CYHS2502910

达格列净二甲双胍缓释片(III)

重庆博腾药业有限公司

4

CYHS2502909

达格列净二甲双胍缓释片(II)

重庆博腾药业有限公司

4

CYHS2502908

达格列净二甲双胍缓释片(I)

重庆博腾药业有限公司

4

CYHS2502907

低钙腹膜透析液(乳酸盐-G4.25%)

辰欣药业股份有限公司

4

CYHS2502906

贝伐珠单抗眼内注射液

珠海亿胜生物制药有限公司

3.2

CXSS2500082

司美格鲁肽注射液

惠升生物制药股份有限公司

3.3

CXSS2500084

司美格鲁肽注射液

惠升生物制药股份有限公司

3.3

CXSS2500083

瑞卢戈利片

山东朗诺制药有限公司

3

CYHL2500147

异硫蓝注射液

康哲(湖南)制药有限公司

3

CYHL2500146

盐酸羟甲唑啉滴眼液

北京汇恩兰德制药有限公司

3

CYHL2500145

甲磺酸酚妥拉明滴眼液

浙江视方极医药科技有限公司

3

CYHL2500143

呫诺美林曲司氯铵胶囊

江苏恩华药业股份有限公司

3

CYHL2500142

呫诺美林曲司氯铵胶囊

江苏恩华药业股份有限公司

3

CYHL2500141

呫诺美林曲司氯铵胶囊

江苏恩华药业股份有限公司

3

CYHL2500140

茚达特罗格隆溴铵吸入粉雾剂

山东京卫制药有限公司

4

CYHL2500144

冻干人用狂犬病疫苗(人二倍体细胞)

成都康华生物制品股份有限公司

3.3

CXSL2500692

QL2302注射液

齐鲁制药有限公司

3.3

CXSL2500693

进口申请

药品名称

企业

注册分类

受理号

塞普替尼片

Eli Lilly Nederland B.V.

5.1

JXHS2500087

塞普替尼片

Eli Lilly Nederland B.V.

5.1

JXHS2500086

塞普替尼片

Eli Lilly Nederland B.V.

5.1

JXHS2500085

塞普替尼片

Eli Lilly Nederland B.V.

5.1

JXHS2500084

艾沙妥昔单抗注射液(皮下注射)

Sanofi Winthrop Industrie

2.1

JXSS2500108

乙磺酸LY4066434片

Eli Lilly and Company

1

JXHL2500216

乙磺酸LY4066434片

Eli Lilly and Company

1

JXHL2500215

乙磺酸LY4066434片

Eli Lilly and Company

1

JXHL2500214

Icotrokinra片

Janssen Research & Development, LLC

1

JXHL2500213

Rilzabrutinib片

Sanofi-Aventis Recherche & Developpement

2.4

JXHL2500217

马立巴韦干混悬剂

Takeda Pharmaceuticals U.S.A., Inc.

2.4;2.2

JXHL2500212

马立巴韦干混悬剂

Takeda Pharmaceuticals U.S.A., Inc.

2.4;2.2

JXHL2500211

AZD0486

AstraZeneca AB

1

JXSL2500154

AZD0486

AstraZeneca AB

1

JXSL2500153

AZD0486

AstraZeneca AB

1

JXSL2500152

AZD0486

AstraZeneca AB

1

JXSL2500151

AZD0486

AstraZeneca AB

1

JXSL2500150

BCD-261注射液

SPH-BIOCAD (HK) LIMITED

1

JXSL2500149

MEDI5752

AstraZeneca AB

1

JXSL2500148

Lunsekimig注射液

Sanofi-Aventis Recherche & Developpement

1

JXSL2500146

Lunsekimig注射液

Sanofi-Aventis Recherche & Developpement

1

JXSL2500145

注射用SAR446523

Sanofi-Aventis Recherche & Developpement

1

JXSL2500144

注射用替奈普酶

Boehringer Ingelheim International GmbH

2.2

JXSL2500155

DS-1062a

AstraZeneca AB

2.2

JXSL2500147

中药相关申请

药品名称

企业

注册分类

受理号

小儿胆青双解颗粒

海南葫芦娃药业集团股份有限公司

1.1

CXZL2500065

苏黄止咳胶囊

杨凌科森生物制药有限责任公司

4

CYZS2500009

注:绿色字体部分为潜在首仿品种;

不包含原料药、医用氧、注射用水、氯化钠或葡萄糖注射液等申请,不包含再注册、一次性进口、技术转移、复审申请。

申请上市疫苗

2025-06-28

·汇聚南药

连续下跌四年之后,港股医药公司终于在今年迎来“反转时刻”。作为港股医药板块代表的恒生生物科技指数(HSHKBIO)在2025年的涨幅接近55%,走出了波澜壮阔的“技术性牛市”。在《寒冬之下,内资正悄然成为港股医药公司的投资基石》一文中,我们曾提出:内地投资者或将在港股医药公司股价走势中扮演更重要的角色。那么在这波港股医药公司的“技术性牛市”中,内资又在加注哪些标的呢?接下来我们就借助港交所披露的数据,系统性地分析一下内资动向。全面复盘了百余家港股通医药标的之后,我们整理出了2025年初至今港股通南向资金持股占比提升速度最快的20家医药公司。具体来看,泰格药业、晶泰科技、三生制药、东阳光长江药业、荣昌生物、锦欣生殖、博安生物、诺诚健华、信达生物、再鼎医药、康哲医药、医脉通、石药集团、联邦制药、国药控股、远大医药、复星医药、微创脑医学、乐普生物、亚盛医药为内资占比提升最快的20家公司。图:内资持股占比提升最快的20家港股医药公司,来源:锦缎研究院这份名单几乎囊括了今年所有的医药热点。首先是BD相关的标的。三生制药完成了有史以来最大规模的BD交易,获得了16.86%的内资加仓;石药集团、联邦制药、乐普生物也均完成了重磅BD交易,分别获得了7.52%、7.44%和5.53%的内资加仓。荣昌生物其实也是BD预期的相关标的,核心产品泰它西普在全身型重症肌无力的优异表现,大幅提升了市场对于这款药物的BD预期。然而,在近期发布的公告中,泰它西普却仅授出了4000万美元首付款加8000万美元VorBio认股权证的条款。三生制药12亿美元首付款的珠玉在前,就显得荣昌生物的这次BD有些太过于抽象,所以市场不买账其实也在情理之中。其次是价值重估类型的标的。东阳光药业筹划整体上市,子公司东阳光长江药业自然成为市场关注的标的;再鼎医药自研管线不断突破,逐渐形成“自研+引进”双轨驱动;亚盛医药的重磅炸弹BCL-2呼之欲出,细胞凋亡龙头价值持续验证。此外还有诺诚健华、康哲医药其实也属于价值重估范畴。此外是热点技术相关标的。晶泰科技是AI制药第一股,在股价触底后关注着逐渐增多;信达生物的GLP-1R/GCGR双重激动剂玛仕度肽早已达成临床主要终点,距离上市之日越来越近;远大医药则凭借核药概念受到市场关注。有春风得益者,自然就有黯然落寞者。在港股创新药预期不断放大的情况下,依然有5家公司内资减仓超7.5%。分别是宜明昂科、启明医疗、来凯医药、凯莱英和康龙化成。图:内资持股比例下降最多的5家医药公司,来源:锦缎研究院宜明昂科、来凯医药主要是因为今年3月被调出港股通,所以导致内资关注度骤降;凯莱英与康龙化成均在今年取得40%以上的增长,而内资加仓最多的泰格医药则只上涨10%,可见内资正在调仓进入涨幅更少的“洼地”。整体来看,内资较为关注事件驱动的热点标的,对百济神州、瀚森制药、中国生物制药这样的龙头公司,其实资金的关注度并没有那么高。内资对于龙头的迷信正在消散,取而代之的是针对行业热点的密切追踪。这也从侧面表明,越来越专业的内资投资者,正逐渐成为港股医药公司股价核心驱动力之一。对于药企而言,谁能更接地气的与投资者交流,或许就会收获来自投资者的惊喜。 喜欢我们文章的朋友点个“在看”和“赞”吧,不然微信推送规则改变,有可能每天都会错过我们哦~免责声明“汇聚南药”公众号所转载文章来源于其他公众号平台,主要目的在于分享行业相关知识,传递当前最新资讯。图片、文章版权均属于原作者所有,如有侵权,请在留言栏及时告知,我们会在24小时内删除相关信息。信息来源:医曜

引进/卖出临床2期

2024-03-13

·药融圈

2024年3月8日,由药融圈、通瑞生物、成都医学城管委会主办的“成都XDC探索之旅”活动,组织了基石药业、劲方医药、康哲医药、华润三九医药、齐鲁制药、安锐生物、埃格林医药等26位企业相关负责人走进成都温江放射性药物产业园区,参观考察XDC优秀企业,对标学习、沟通合作!第一站:成都医学城放射性药物产业园区(A区规划馆)【XDC探索之旅】第一站我们来到了成都医学城A区规划馆,成都医学城管委会张荔主任介绍,温江依托四川核大省优势前瞻布局放药赛道,成都医学城在全国率先建设2平方公里的放射性药物产业园区,现已聚集通瑞生物、远大医药、艾博兹医药等3个放药甲级环评场所产业化项目。目前,温江与省市相关部门正在构筑“同位素供给—药物研发—临床前动物实验(GLP)—临床实验(GCP)—放药注册生产—药物流通—终端应用”放射性药物全链条体系。第二站:通瑞生物第二站,我们来到了通瑞生物成都温江研发生产基地,该基地总用地面积100亩,预计总建筑面积8万平方米;目前一期工程43亩已取得甲级环评批复,现已投入使用;通瑞生物项目从开工到取得甲级辐安证用时仅18个月,这也是国内新生代核药企业的首张“甲级”辐射安全许可证。通瑞生物致力于打造立足中国、面向全球、创新驱动的放射性药物研发、生产、商业化垂直一体的平台企业。已布局超过10条研发管线,多个管线为拥有自主知识产权的全球创新分子。同时,也希望成为行业的“产学研用”开放式的CRDMO服务的平台,赋能并推动放射性药物行业的发展。通瑞生物成都研发与生产基地•总用地面积100亩,已进行项目一期建设,并取得甲级《辐射安全许可证》•可操作20+种核素,包括177Lu、225Ac、64Cu、68Ga、89Zr、99mTc、18F、223Ra、90Y等•可提供放射性药物工艺开发、质量研究、临床前评价、临床研究样品生产到商业化生产全流程、一体化服务•可实现国内、国际供药:48小时以内可覆盖90%中国人口,3天覆盖亚太区域 第三站:科伦博泰随后,我们来到了科伦博泰,科伦药业的全球化布局效果显著,据统计,科伦药业是中国医药行业国际授权交易史上排名第一;全球制药行业授权交易合作2022年TOP10排名榜首。科伦博泰作为ADC先驱及领先开发者之一,在ADC开发方面积累了超过十年的经验,是中国首批也是全球为数不多的建立一体化ADC研发平台OptiDC的生物制药公司之一。活动照片:

抗体药物偶联物放射疗法

100 项与 康哲(湖南)制药有限公司 相关的药物交易

登录后查看更多信息

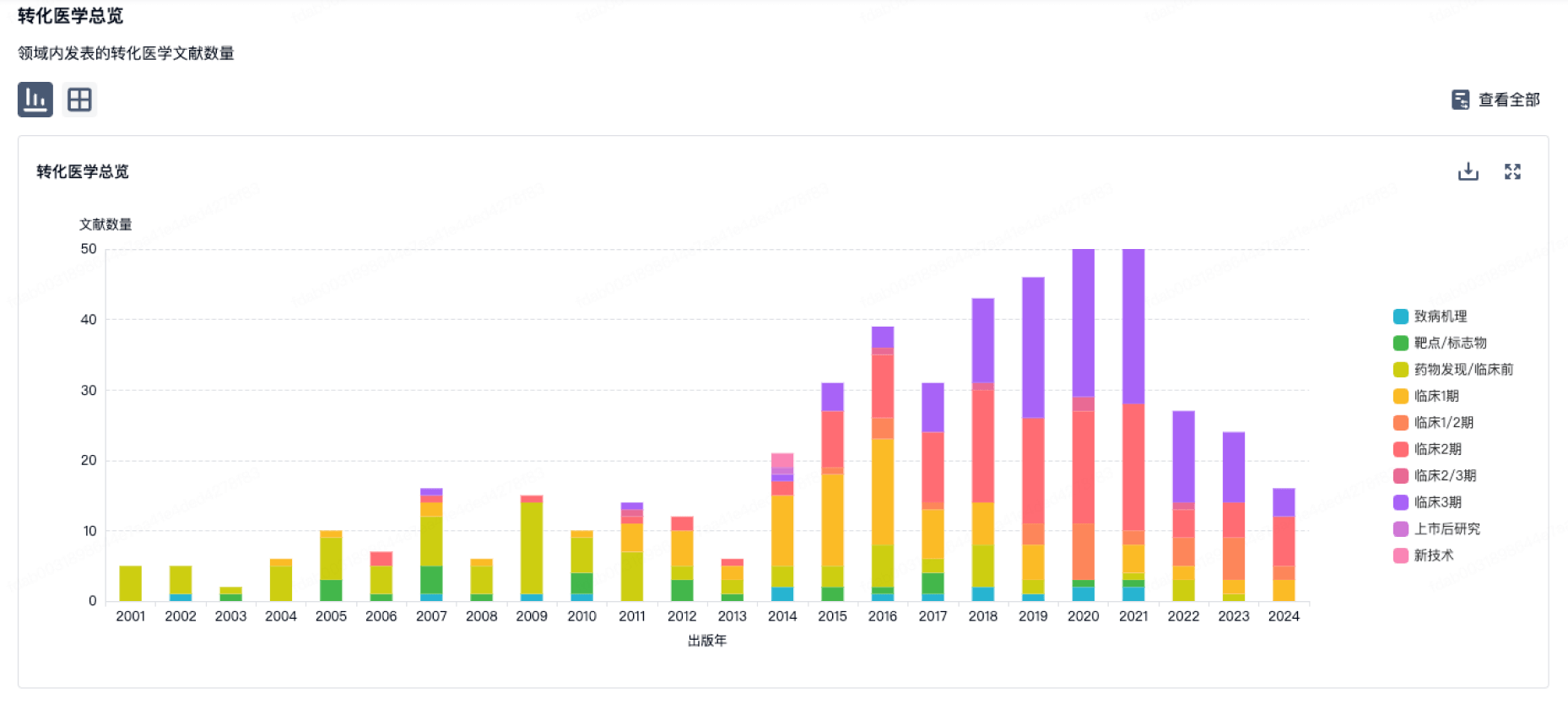

100 项与 康哲(湖南)制药有限公司 相关的转化医学

登录后查看更多信息

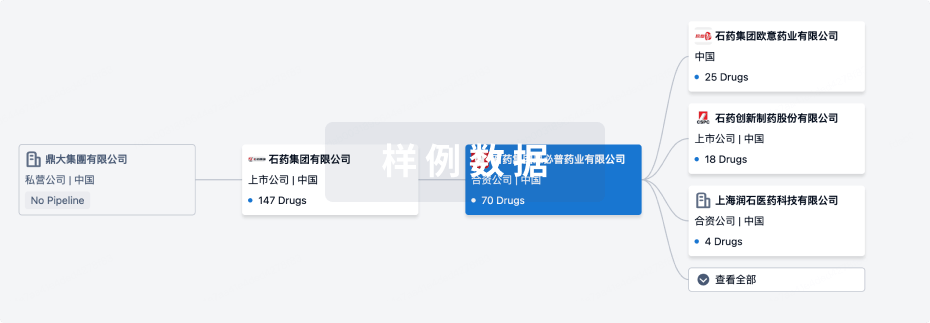

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2025年11月02日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

申请上市

1

1

批准上市

登录后查看更多信息

当前项目

| 药物(靶点) | 适应症 | 全球最高研发状态 |

|---|---|---|

肝复乐片 | 肝硬化 更多 | 批准上市 |

德度司他 ( HIF-PHs ) | 慢性肾衰竭贫血 更多 | 临床3期 |

登录后查看更多信息

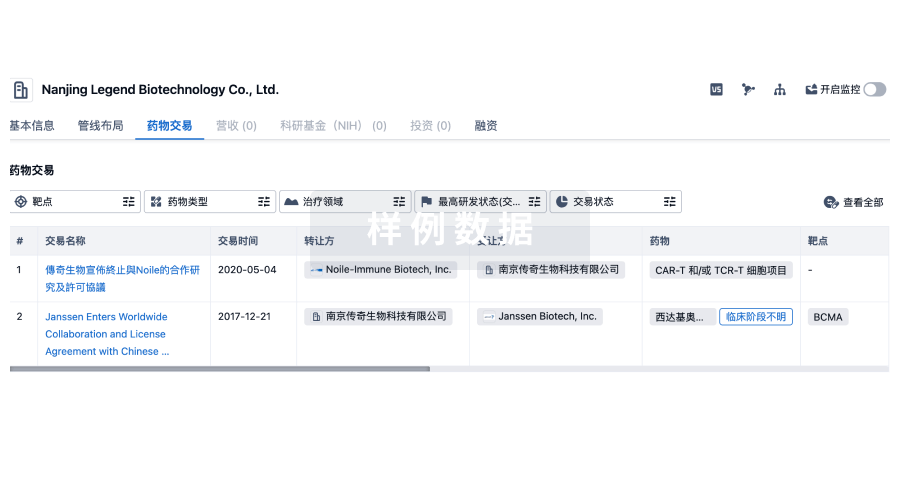

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

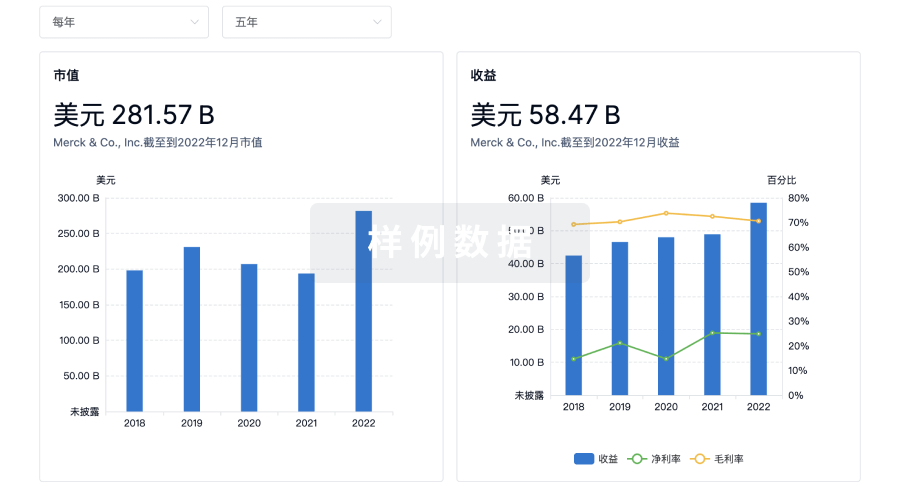

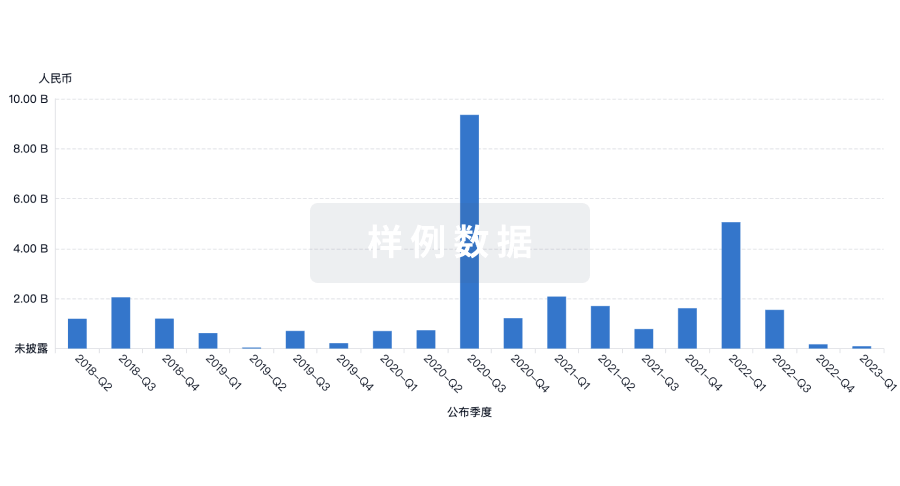

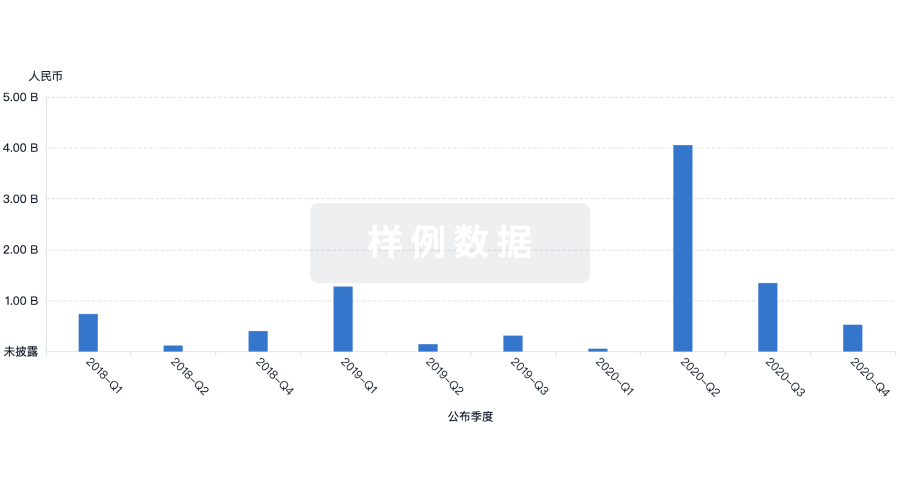

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用