预约演示

更新于:2025-08-29

Guangdong Danxia Biological Pharmaceutical Co. Ltd.

更新于:2025-08-29

概览

标签

血液及淋巴系统疾病

免疫系统疾病

其他疾病

免疫球蛋白

非重组凝血因子

疾病领域得分

一眼洞穿机构专注的疾病领域

暂无数据

技术平台

公司药物应用最多的技术

暂无数据

靶点

公司最常开发的靶点

暂无数据

| 排名前五的药物类型 | 数量 |

|---|---|

| 免疫球蛋白 | 2 |

| 非重组凝血因子 | 1 |

| 排名前五的靶点 | 数量 |

|---|---|

| Fibrinogen(纤维蛋白原) | 1 |

| Tetanus toxin(破伤风毒素) | 1 |

关联

3

项与 广东丹霞生物制药有限公司 相关的药物靶点- |

作用机制 免疫调节剂 |

在研机构 |

原研机构 |

非在研适应症- |

最高研发阶段批准上市 |

首次获批国家/地区 中国 |

首次获批日期1998-01-01 |

作用机制 破伤风毒素抑制剂 |

在研机构 |

原研机构 |

在研适应症- |

非在研适应症- |

最高研发阶段申请上市 |

首次获批国家/地区- |

首次获批日期- |

作用机制 纤维蛋白原刺激剂 |

在研机构 |

原研机构 |

在研适应症 |

非在研适应症- |

最高研发阶段临床3期 |

首次获批国家/地区- |

首次获批日期- |

3

项与 广东丹霞生物制药有限公司 相关的临床试验CTR20240750

评价人纤维蛋白原在成人及青少年先天性纤维蛋白原减少或缺乏症患者中的药代动力学及有效性和安全性的单臂、开放、多中心临床试验

1) 通过单次给药的PK研究,评估人纤维蛋白原在先天性纤维蛋白原减少或缺乏症患者中的药代动力学(PK)特征; 2) 观察人纤维蛋白原治疗先天性纤维蛋白原减少或缺乏症患者的有效性和安全性; 3) 通过单次给药的PK研究,评估市售人纤维蛋白原的药代动力学(PK) 特征,为获得性低纤维蛋白原血症的对照药用量计算提供依据。

开始日期2024-04-12 |

申办/合作机构 |

CTR20231083

评价静注人免疫球蛋白(pH4)治疗原发免疫性血小板减少症(ITP)的有效性和安全性的开放、单臂、多中心临床试验

主要目的:通过提升血小板的有效率,评价静注人免疫球蛋白(pH4)治疗原发免疫性血小板减少症(ITP)的疗效。次要目的:(1)通过其它次要疗效指标,观察和评价疗效;(2)观察和评价安全性,包括临床症状体征观察和实验室指标,AE(和SAE)的发生率和严重程度。

开始日期2023-05-17 |

申办/合作机构 |

CTR20150275

评价人凝血因子Ⅷ治疗甲型血友病有效性及安全性的单臂多中心开放性临床试验

观察人凝血因子Ⅷ治疗甲型血友病的有效性和安全性

开始日期2015-09-08 |

申办/合作机构 |

100 项与 广东丹霞生物制药有限公司 相关的临床结果

登录后查看更多信息

0 项与 广东丹霞生物制药有限公司 相关的专利(医药)

登录后查看更多信息

6

项与 广东丹霞生物制药有限公司 相关的新闻(医药)2025-07-13

·药时空

从华润48亿元收购博雅生物,到海尔系125亿元控股上海莱士;从天坛生物13亿元吞并中原瑞德,再到近期中国生物拟46亿元拿下派林生物21.03%股份。血液制品,作为国家重要的战略性储备物资及重大疾病急救药品,一直处于生物医药产业的核心地位,呈现政策壁垒与市场需求双重驱动。牌照是中国血制品行业最大的护城河。2001年,国家为防控艾滋病而发布政策文件:全面暂停血制品生产企业的新批许可。至此,中国血制品行业正式进入存量竞争时代,企业若想入局,只能通过收购持牌企业来实现。2012年浆站审批政策再度收紧,企业新建浆站需具备包括“白蛋白”在内的六种核心血液制品生产资质。由于资质门槛高,浆站新建速度显著放缓,到2021年底,全国实际运营的血制品企业锐减至28家。牌照与浆站的双重稀缺性,迫使企业将并购视为扩张的核心路径,国资与民营资本围绕血浆资源展开激烈争夺。2021年,华润医药斥资48亿元控股博雅生物,并持续通过资本运作扩充浆站资源;2023年12月,海尔集团以125亿元拿下上海莱士控股权,创下行业并购金额之最;国药集团坐拥天坛生物和卫光生物,又在今年耗资45亿元收购了派林生物,凭借央企背景和最大采浆网络,稳坐行业头把交椅。至此,国药系、海尔系、华润系与独立龙头华兰生物四大阵营鼎立的格局正式成型。国药集团通过天坛生物、卫光生物、派林生物三大平台,构建起覆盖全国的浆站网络。截至2025年6月,国药系浆站总数达154个,采浆量突破4000吨,占全国总量近40%。其中,天坛生物作为核心载体,2024年采浆量达2781吨(同比增长15%),单站采浆效率行业领先,并以1.85亿美元收购中原瑞德新增 5个浆站。海尔集团在2024年以125亿元控股上海莱士后,加速并购扩张。2025年斥资42亿元收购南岳生物,新增9个浆站,浆站总数增至53个,采浆量提升至近1800吨。华润医药自2021年收购博雅生物后,也持续加码并购扩张。2024 年收购绿十字中国,新增4个浆站及重组VIII因子销售权,采浆量从467吨提升至630 吨。华润依托央企背景,在内蒙古、山东等地加速浆站审批,计划整合丹霞生物旗下17个浆站资源,目标在“十四五”末实现浆站数量翻番。华兰生物作为唯一股权稳定的头部企业,2024年采浆量达1586.37吨,单个浆站效率行业第一,其“血制品+疫苗”双业务模式形成独特护城河。持续整合之下,行业集中度急速攀升。2019年,前五名企业市场份额不足50%,到2024年,这一数字已超过70%,天坛、莱士、华兰、派林四家千吨级企业合计采浆量超7300吨,占全国总量的近60%,“强者恒强”的马太效应已不可逆转。识别微信二维码,可添加药时空小编请注明:姓名+研究方向!

并购疫苗

2024-12-11

“血”色将至。

撰文| 润屿

继今年7月以18.2亿元收购绿十字(香港)100%股权后,挑起“血”战的华润博雅生物,近期再露并购野心。

在12月10日投资者关系活动上,博雅生物表示已明确进一步聚焦于血液制品业务的发展战略,并力争成为世界一流的血液制品企业,而内生式发展与外延式并购是达成战略目标的重要举措。

中国7家上市血液品公司里,博雅生物是2023年唯一一家在手现金超50亿元的企业,储备充裕。同期,天坛生物和上海莱士也不甘示弱,在手现金均超40亿,为自身创造了较充分的并购能力。

近1年时间,血液制品行业已发生数起整合并购。天坛生物收购中原瑞德、海尔生物入主上海莱士,再往远了看,派林生物成为陕煤系……

这只是血制品行业新一轮“大战”的开头。目前,非上市血制品企业在国产市场销售份额约30%-40%,其中泰邦生物、远大蜀阳、南岳生物、康宝生物等在接下来均有可能被整合。其中,泰邦生物和远大蜀阳为千吨级血制品企业,极具吸引力。

在这场将持续加速的并购整合、寡头竞争中,一大趋势愈发明显:“国资+垄断”是长期逻辑。国资主导并购整合,同台竞争态势愈发激烈,小型民营企业陆续“退出”。

财报里“血”的真相

华润博雅,正在极力追赶。

2021年,华润“入主”博雅生物后,后者经历了从聚焦到多元式发展再到聚焦的阶段演变。2023年,因拓展的非血液制品板块承压明显,且商誉减值拖后腿,致其2023年整体净利润降幅尤为严重。2024年H1,公司血液制品收入实现个位数增长,而净利润降幅超40%。

今年以来,华润博雅选择了进一步夯实原优势领域。前三季度,博雅生物营收为12.45亿元,同比下降43.16%;归母净利润为4.13亿元,同比下降11.07%。主要原因系分别于2023年9月、10月转让所持有复大医药75%股权、天安药业89.681%股权,转让后复大医药和天安药业不再纳入合并范围。

剥离这两大非血液制品业务,除了解决华润系同业竞争问题外,还是为了更好进一步聚焦血液制品,扭转业绩下缩态势。

为了更好强化血液制品业务,今年华润博雅加速了整合。

正如前面提到,结合货币资金和交易性金融资产情况整体来看,血制品企业在手现金均较为充沛,而截至2023年年底最多的为博雅生物,且其在血制品上市公司中估值较高,这对收购体外资产相对有利。

今年7月,华润博雅正式出手,以自有资金收购绿十字(香港)100%股权。交易完成后,绿十字(香港)成为其全资子公司。绿十字(香港)是一家控股平台,韩国企业GC Corp.通过其在中国境内设立血液制品公司绿十字(中国)。

绿十字(中国)拥有白蛋白、静丙、Ⅷ因子、纤原、乙免及破免等6个品种16个品规的产品,4个浆站,其2023年采浆量104吨,7年采浆量复合增长率为13%,此外还是国内少数同时拥有人源Ⅷ因子和重组Ⅷ因子销售权的血液制品企业。

通过这笔交易,华润博雅的浆站数量达到20个,促进采浆量的提升,也扩充了其产品线,收获了重组Ⅷ因子。目前,重组Ⅷ因子的上市对人源性Ⅷ因子在局部市场上产生了一定的竞争压力,获此增量,有利于提升华润博雅的竞争优势。

不过,从现有浆站数量和业绩表现来看,华润博雅还必须使一把劲。

横向对比,前三季度,博雅生物与华兰生物,是7家上市公司中唯二家营收、净利润均实现负增长的血液制品企业。

除此之外,收入增速排名前三位的上市公司分别为派林生物,卫光生物和上海莱士,归母净利润增速排名前三位的上市公司分别为博晖创新,派林生物和卫光生物。

上海莱士营收、净利润体量相对最大,但增长曲线较平。人血白蛋白、静脉注射免疫球蛋白(静丙)是国内主要的品种,而上海莱士业绩依赖于进口代理的人血白蛋白产品,占比高,但毛利率持续下探;

天坛生物,超百个浆站数量在同行之中最多,一骑绝尘,但弱势在于吨浆收入及吨浆利润,反倒是华润博雅较具优势;

派林生物,2023年成为陕煤系大军后冲劲正猛,前三季度实现归母净利润 5.43 亿元,同比增长66%,主要由于原料血浆采集同比增长较好,叠加控费明显改善,盈利能力明显提升。陕煤集团的入主,接下来还会给其带来边际变化,但在控制权稳定性和战略决策上亟待优化。

整体来看,在今年以来医药板块历经周期震荡下跌严重时,血液制品可谓是真正逆势鹏飞的子领域,唯一跑赢了大盘。上半年,据国盛证券统计,沪深300整体上涨了0.89%,医药板块却下跌了21.09%,其中每一个子板块都在下跌,没有例外。表现最好的是血制品行业,跌幅仅为4%。从整体来看,血液制品公司净利润在增长,盈利能力增强;应收账款周转加快;资产负债率走低。

一大核心原因在于,上游采浆量缺口大,价格极为稳定,面对集采还能逆势涨价;另一方面,新冠大流行使静注人免疫球蛋白供不应求,血制品企业或会把更大份额转移到院外市场,提升产品出厂价,为业绩不断贡献弹性。

而随着血制品行业持续的并购整合,那些浆站获取能力强,股东背景雄厚,产品组合丰富的血制品龙头企业,其增长空间极具想象力。

推荐阅读

* 划重点!上海莱士正式并入海尔,哪些信息值得关注

* 华润挑“血”战,国药“卷”价格,通用打入高端医械。“国家队”出手,产业整合加速度

并购提速,新一轮“血”战来临

中国千吨级采浆量企业,分别为天坛生物、上海莱士、华兰生物和派林生物,2023年四家公司采浆量合计为6457.32吨,占全国采浆量的53.46%。叠加泰邦生物和远大蜀阳,六家头部企业合计采浆量占国内血浆采集量的70%。但相比国际市场,我国血液制品行业集中度仍然偏低。

论采浆站数量,天坛生物占绝对性优势(唯一一家超百个),但其浆站利用率相对较低,生产效率还需进一步提升。除此之外,上海莱士、派林生物浆站数量也较多,各自拥有浆站44个、38个,另外华兰生物数量也超30个。

浆站的战略地位,正在日益凸显,这是众寡头必争的高地。

为此,叠加在存量市场上进一步扩张,血液制品重启的新一轮并购重组战事已在今年火热上演:外资慢慢退出中国市场,如海尔集团通过海盈康以总价125亿人民币收购外资医疗健康企业基立福所持有的上海莱士20%股份,上海莱士正式“易主”。同时,国资主导血液制品的并购整合。

除了前两年,博雅生物被华润医药收购,国药集团入主卫光生物;派林生物由陕煤集团接手外,近1年时间也已发生多起。

去年11月,上海莱士宣布拟收购广西冠峰95%股权,价格总额4.8亿元,核心资产包括一家位于广西南宁市的具有人血白蛋白、静脉注射用人免疫球蛋白、人免疫球蛋白三个产品品种、年产能为200吨血浆的血液制品生产企业以及两个已经建成的单采血浆站;

今年8月,天坛生物宣布控股子公司成都蓉生药业拟以1.85亿美元收购CSL亚太全资子公司武汉中原瑞德100%股权。中原瑞德在湖北省设有5家浆站,均为全资,均已取得《单采血浆许可证》并正常执业采浆,2023年共采集血浆112.37吨。

华润博雅在今年收购了绿十字(香港),但这距离其野心实现还远远不够。其目标是,到2025 年底浆站总数达到30个以上,进入到第一梯队。且华润在入主博雅生物的股权转让协议中曾表示,会尽最大努力推动对丹霞生物的收购,但现在尚未落地,值得持续关注。

一直以来,资源稀缺和现金流稳定是血制品行业受青睐的根本逻辑,血制品行业具备资源属性,壁垒较高,盈利能力较好。正因监管部门在血液制品企业准入上设置了高门槛,具有投资建设和研发创新能力,且质量管控严格、血浆综合利用率高的集团化公司在未来的竞争优势将进一步扩大。

2024年,国家药监局推出《血液制品生产智慧监管三年行动计划(2024—2026年)》,目标是通过三年的努力,实现血液制品生产企业从原料血浆入库到生产、检验的全过程信息化管理,以此促进产业的转型升级,确保产品质量安全。

另一方面,对于当前血液制品行业发展受限来说,国资入主也更有利于行业资源整合,提升浆站获批能力。

总的来说,外延并购实现规模提升是中国血制品企业的核心逻辑,不过从另一个维度来看,国内血制品企业还需要在技术上下功夫。有数据显示,在100多种血浆蛋白及因子中,国外龙头企业能够使用层析法分离20多个品种,而国内企业只能分离除14种,产品综合利用率明显较低。纵向深挖技术,填补与海外龙头企业的技术差,寻求更大的国产替代空间同样是血制品行业未来的增量。

参考资料:华源证券-《血制品专题研究-非上市企业市场占比依然较大,上市公司外延具有弹性》

一审| 黄佳

二审| 李芳晨

三审| 李静芝

精彩推荐

CM10 | 集采 | 国谈 | 医保动态 | 药审 | 人才 | 薪资 | 榜单 | CAR-T | PD-1 | mRNA | 单抗 | 商业化 | 国际化 | 猎药人系列专题 | 出海

启思会 | 声音·责任 | 创百汇 | E药经理人理事会 | 微解药直播 | 大国新药 | 营销硬观点 | 投资人去哪儿 | 分析师看赛道 | 药事每周谈 | 医药界·E药经理人 | 中国医药手册

创新100强榜单 | 恒瑞 | 中国生物制药 | 百济 | 石药 | 信达 | 君实 | 复宏汉霖 |翰森 | 康方生物 | 上海医药 | 和黄医药 | 东阳光药 | 荣昌 | 亚盛医药 | 齐鲁制药 | 康宁杰瑞 | 贝达药业 | 微芯生物 | 复星医药 |再鼎医药|亚虹医药

跨国药企50强榜单 | 辉瑞 | 艾伯维 | 诺华 | 强生 | 罗氏 | BMS | 默克 | 赛诺菲 | AZ | GSK | 武田 | 吉利德科学 | 礼来 | 安进 | 诺和诺德 | 拜耳 | 莫德纳 | BI | 晖致 | 再生元

并购财报

2024-12-08

·药筛

统计每周新药申报、上市申请(12.2-12.08)

1、新药上市申请获批药品名称企业名称分类受理号奥德昔巴特胶囊Albireo AB5.1JXHS2400025奥德昔巴特胶囊Albireo AB5.1JXHS2400023奥德昔巴特胶囊Albireo AB5.1JXHS2400022奥德昔巴特胶囊Albireo AB5.1JXHS2400024吸入用倍氯米松福莫特罗粉雾剂Chiesi Farmaceutici S.p.A.5.1JXHS2300060多种油脂肪乳(C6-24)/氨基酸(16)/葡萄糖(13%)电解质注射液Fresenius Kabi AB5.1JXHS2300092多种油脂肪乳(C6-24)/氨基酸(16)/葡萄糖(13%)电解质注射液Fresenius Kabi AB5.1JXHS2300091多种油脂肪乳(C6-24)/氨基酸(16)/葡萄糖(13%)电解质注射液Fresenius Kabi AB5.1JXHS2300093呋喹替尼胶囊和记黄埔医药(上海)有限公司2.4CXHS2400023呋喹替尼胶囊和记黄埔医药(上海)有限公司2.4CXHS2400024氟唑帕利胶囊江苏恒瑞医药股份有限公司2.4CXHS2400032甲磺酸阿帕替尼片江苏恒瑞医药股份有限公司2.4CXHS2400031甲磺酸阿帕替尼片江苏恒瑞医药股份有限公司2.4CXHS2400030磷酸森格列汀片盛世泰科生物医药技术(苏州)股份有限公司;南京海纳制药有限公司1CXHS2300022帕博利珠单抗注射液Merck Sharp & Dohme LLC2.2JXSS2300013普托马尼片Mylan Ireland Limited5.1JXHS2300120甲磺酸沙芬酰胺片Zambon S.p.A.5.1JXHS2200035甲磺酸沙芬酰胺片Zambon S.p.A.5.1JXHS2200034斯鲁利单抗注射液上海复宏汉霖生物制药有限公司2.2CXSS2300094信迪利单抗注射液信达生物制药(苏州)有限公司2.2CXSS2400038戊二酸利那拉生酯胶囊上海生诺医药科技有限公司;上海合全医药有限公司1CXHS2300027依达拉奉右莰醇舌下片先声药业有限公司;药源生物科技(启东)有限公司2.2CXHS2300058注射用芦比替定PharmaMar AG5.1JXHS2300049注射用亚西瑞来Merck Sharp & Dohme B.V.5.1JXHS2300066注射用亚西瑞来Merck Sharp & Dohme B.V.5.1JXHS2300065

注:灰色字体部分受理号结论为不批准。

2、新药上市申请受理药品名称企业名称分类受理号草酸艾司西酞普兰片Maxmind Pharmaceutical S.L.5.2JYHS2400060草酸艾司西酞普兰片Maxmind Pharmaceutical S.L.5.2JYHS2400059静注人免疫球蛋白(pH4)广东丹霞生物制药有限公司3.4CXSS2400136静注人免疫球蛋白(pH4)广东丹霞生物制药有限公司3.4CXSS2400135利拉鲁肽注射液重庆宸安生物制药有限公司3.3CXSS2400132帕妥珠单抗注射液上海复宏汉霖生物医药有限公司3.3CXSS2400134人免疫球蛋白成都蓉生药业有限责任公司3.2CXSS2400133重组质粒-肝细胞生长因子注射液武汉光谷人福生物医药有限公司;江苏耀海生物制药有限公司1CXSS2400137

数据来源:摩熵药筛

用摩熵药筛小程序,随时随地查周报

上市批准申请上市

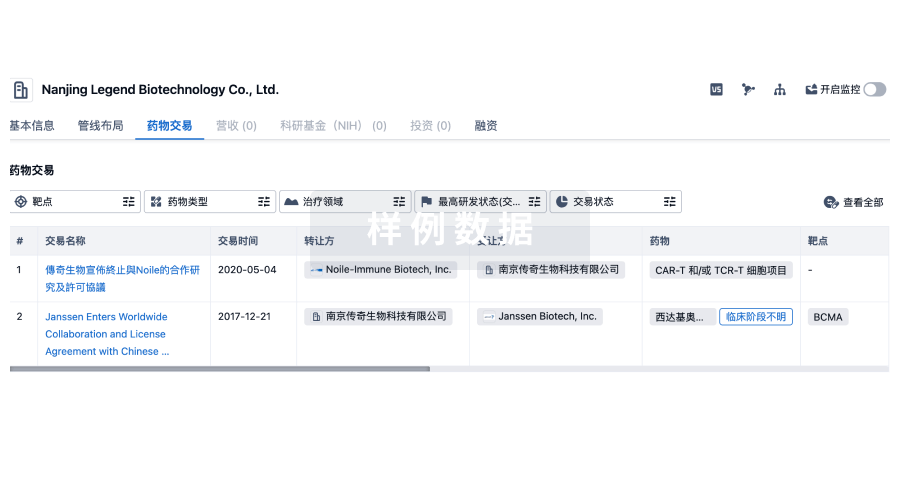

100 项与 广东丹霞生物制药有限公司 相关的药物交易

登录后查看更多信息

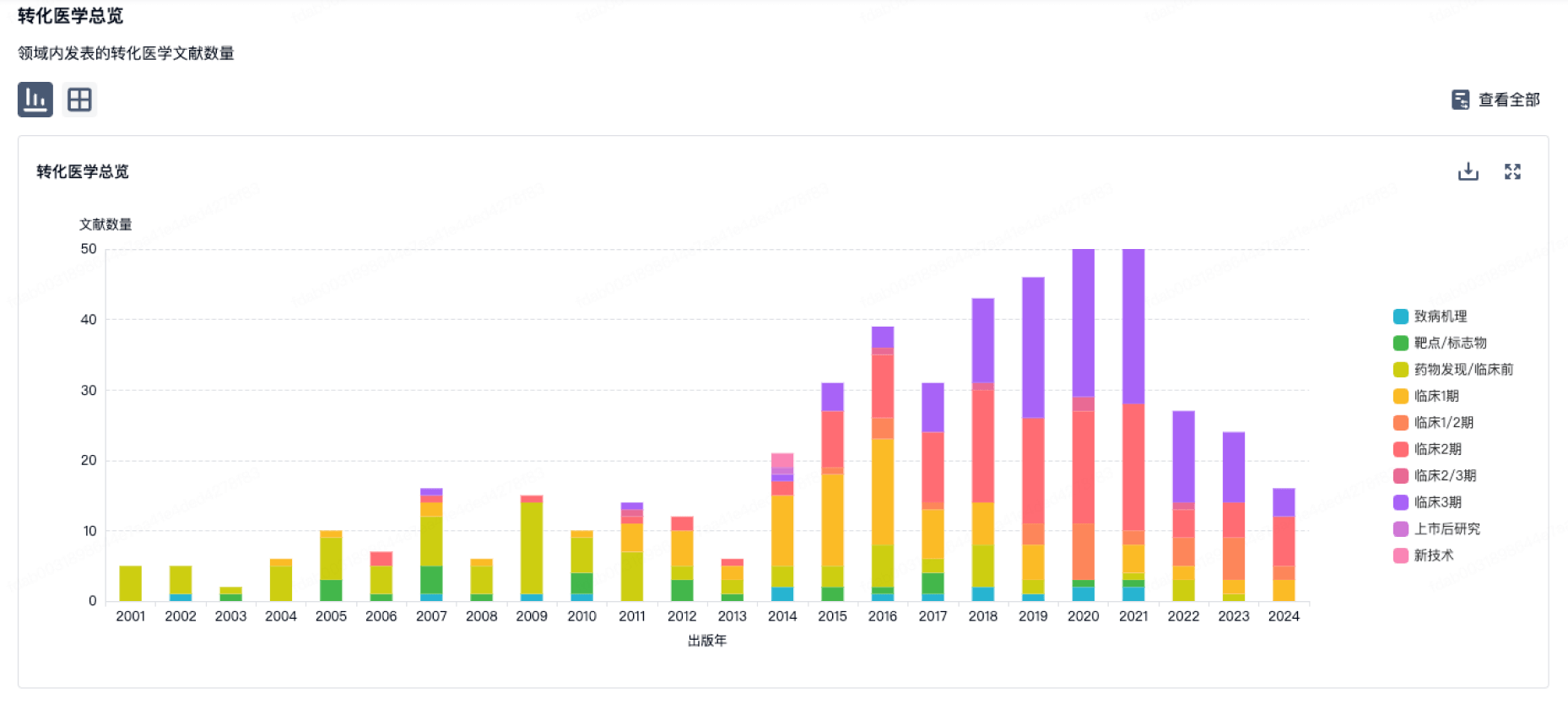

100 项与 广东丹霞生物制药有限公司 相关的转化医学

登录后查看更多信息

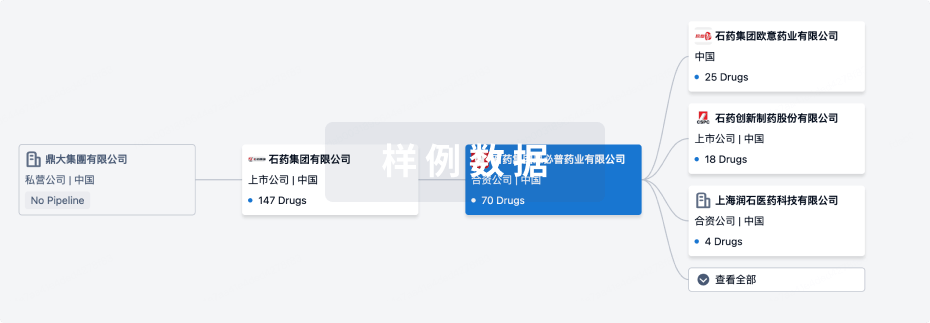

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2025年11月12日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

临床3期

1

1

申请上市

批准上市

1

1

其他

登录后查看更多信息

当前项目

| 药物(靶点) | 适应症 | 全球最高研发状态 |

|---|---|---|

人免疫球蛋白(pH4)(博雅生物制药集团股份有限公司) | 免疫性血小板减少症 更多 | 申请上市 |

人纤维蛋白原(广东丹霞) ( Fibrinogen ) | 获得性纤维蛋白原缺乏 更多 | 临床申请批准 |

人凝血因子VIII(广东丹霞生物) ( F10 ) | 血友病A 更多 | 无进展 |

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

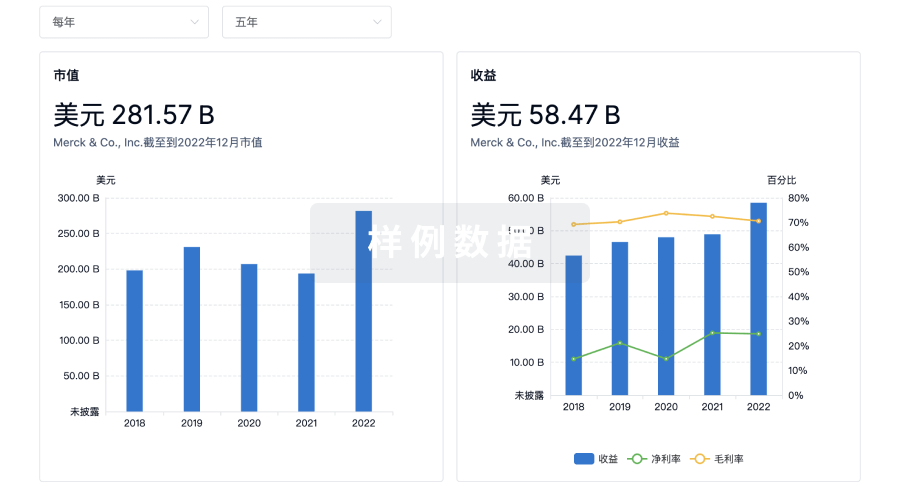

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用