预约演示

更新于:2025-06-03

ITabMed Co., Ltd.

更新于:2025-06-03

概览

标签

肿瘤

血液及淋巴系统疾病

免疫系统疾病

双特异性T细胞结合器

三特异性T细胞接合器

双特异性抗体

疾病领域得分

一眼洞穿机构专注的疾病领域

暂无数据

技术平台

公司药物应用最多的技术

暂无数据

靶点

公司最常开发的靶点

暂无数据

| 排名前五的药物类型 | 数量 |

|---|---|

| 双特异性T细胞结合器 | 3 |

| 双特异性抗体 | 3 |

| 生物药 | 1 |

| 三特异性T细胞接合器 | 1 |

| 单克隆抗体 | 1 |

| 排名前五的靶点 | 数量 |

|---|---|

| CD19 x CD3 | 2 |

| CD19 x CD3 x CD8 | 1 |

| CD3 x EpCAM | 1 |

| CD19 x CD20 | 1 |

关联

9

项与 天劢源和生物医药(上海)有限公司 相关的药物作用机制 CD19调节剂 [+1] |

在研机构 |

原研机构 |

最高研发阶段临床1期 |

首次获批国家/地区- |

首次获批日期- |

作用机制 CD3调节剂 [+3] |

在研机构 |

原研机构 |

非在研适应症- |

最高研发阶段临床1期 |

首次获批国家/地区- |

首次获批日期- |

作用机制 CD19抑制剂 [+1] |

在研机构 |

原研机构 |

非在研适应症- |

最高研发阶段临床申请 |

首次获批国家/地区- |

首次获批日期- |

2

项与 天劢源和生物医药(上海)有限公司 相关的临床试验NCT06400537

Clinical Study of Recombinant CD19xCD3 Double Antibody (A-319) in the Treatment of Active/Refractory Systemic Lupus Erythematosus

The purpose of the study is to explore the safety and efficacy of recombinant CD19xCD3 double antibody (A-319) in active/refractory systemic lupus erythematosus (SLE).

开始日期2024-07-20 |

申办/合作机构 华中科技大学同济医学院附属协和医院 [+1] |

NCT06093698

An Exploratory Study of A-337 in the Management of Malignant Solid Dose

Title: An Exploratory Study of A-337 in the Management of Malignant Solid Dose Escalation and Expansion Phases

开始日期2023-12-01 |

申办/合作机构 |

100 项与 天劢源和生物医药(上海)有限公司 相关的临床结果

登录后查看更多信息

0 项与 天劢源和生物医药(上海)有限公司 相关的专利(医药)

登录后查看更多信息

13

项与 天劢源和生物医药(上海)有限公司 相关的新闻(医药)2024-12-13

第十批国家集采于双十二在上海开标,涉及62种药品,平均打折幅度暂未公布。

据米内网,对比最高有效申报价,50多个产品降幅超过90%。其中,10亿级抗癌大品种瑞戈非尼片标价差不多降到每片4元-6元之间,较限价下降90%。

展望2025年,国内支付预期非常清晰,边际改善来自于商保增量,创新药企核心成长逻辑仍然是国际化。

排除少数情况,头部Biopharma、Biotech主要估值来自海外,腰部Biotech跃升机会来自海外,尾部Biotech翻盘机会也来自海外。

中国创新药蓬勃发展,在各个主流领域,管线数量已实现全球领先,这可能是一把双刃剑,意味着国际化将继续摧枯拉朽,同时对海外市场的依存度也越来越高。

CXO已提前接受地缘关系的极限测试,但创新药却一脸茫然,现在还不知道贸易战或脱钩将如何演绎?

01

创新药世界工厂

中国不仅在CDMO上成为世界工厂,在创新药供给上也成为世界工厂,目前主要以BD出售海外权益的方式,为MNC提供管线补给。

据Insight,中国临床在研管线数量已占全球约26%,其中,临床III期占比29%,临床II期占比16%,临床I/II期占比27%,临床I期占比31%。从早期管线数量看,占比仍有提升趋势。

国内创新药技术整体仍处于fast-follow、me-better阶段,但局部齐平全球领先水平,已有个别BIC品种上市、部分FIC品种在研,具备充足后劲。

据国泰君安,本土创新药企的优势领域包括ADC、双抗/多抗、细胞疗法,约占全球管线数量40%,已孵化出一批具备全球竞争力的代表性企业。基因治疗、核酸药物在全球均为创新药新晋获批的阶段,发展阶段相对较早,国内企业处于追赶阶段,整体占全球管线数量约20%,其中临床早期管线占比更高。

创新药资源供给全球的能力越来越强,BD必然大爆发,在2023年实现两个历史性拐点,创新药融资结构BD首付款超过IPO金额,新药跨国交易数量License-out超过License-in。

据Insight、国泰君安数据,2023年中国创新药License out交易总额425美元,同比增长54%,首付款合计38亿美元,同比增长153%。2024年1-11月,License

out交易总额525亿美元,首付款合计45亿美元,均已超过2023年,创下历史新高。BD标的临床阶段前置,创新药License out交易中,I期、II期临床管线的数量占比从2019年17%升至2024年1-11月46%。原因在于国产创新药早期管线逐渐摆脱fast-follow的标签,凸显FIC、BIC潜力,在部分领域相比MNC已具有技术优势。

数据来源:Insight,国泰君安证券研究

02

红处方金光闪闪

在一片繁荣中,要警惕假出海。

据申万宏源研究,2017年至今共有超过450款国产创新药于美国合计开展647项临床试验,包括I期临床试验366项(57%),II期临床试验206项(32%)和III期临床试验75项(12%)。

III期临床水分较小,中早期临床有部分已经无疾而终,秘不发丧。曾几何时,中美双报、全球临床成为Biotech市值管理的手段、传统药企创新转型的姿态。

但真出海仍然激动人心,我们来看2025年BD趋势。

MNC在IO升级和ADC方面布局

ADC

2024年至今,ADC海外License out数量与2023年基本持平,进入一个平台期,预计巅峰已过,2025年将逐步降温。

IO升级+ADC替代PD1+化疗是肿瘤领域最重要的主线,但MNC补充ADC管线高峰期已过,MSD、AZ和BMS均拥有相当数量的PD(L)1+ADC组合。

2024年ADC主要领域海外先驱者有所折戟,AZ和吉利德的TROP2 ADC在NSCLC、UC、BC多项适应症上错失OS终点,引发学界对ADC将短期缩瘤效果转化为长期生存获益的质疑。

双抗

2024年至今,双抗/多抗类药物License out数量相较2023年翻倍,攀升势头迅猛,预计2025年为高峰期,2026年步ADC后尘进入平台期。

驱动逻辑仍然是肿瘤领域IO升级,MNC在IO双抗/多抗配置上仍未饱和。

TCE

TCE双抗/多抗是IO升级最热主线,占2024年双抗/多抗License-out数量半数以上,有必要单列进行分析。

T细胞衔接器(TCE)接棒ADC,成为2024年BD顶级风口,同润生物和默沙东的合作首付款为7亿美金,GSK与恩沐生物的合作首付款为3亿美元。

TCE药物在血液瘤领域确定性高,有望出现50亿美元级药物,但开发相对成熟、拥挤。据东吴证券,全球已有11款TCE药物获批上市,针对适应症主要为血液瘤,在研针对血液瘤适应症的国产TCE双抗共有1款处于临床II期,12款处于临床I/II期,15款处于临床II期。

2024年全球TCE交易共19次,按交易项目算共22个,包括11个实体瘤分子、10个血液瘤分子和1个自免分子。

未来大额BD机会主要在实体瘤和自免领域。TCE双抗在实体瘤开发上技术难度较高,但已有突破,在研针对实体瘤适应症的国产TCE双抗共有1款处于临床III期,3款处于临床II期,5款处于临床I/II期,主要集中在CLDN18.2和DLL3两个实TAA靶点。海外TCE双抗治疗B细胞相关自免疾病取得初步突破,国内上市公司处于临床阶段的针对SLE适应症的TCE药物,仅有神州细胞的SCTB35、亿帆医药参股公司天劢源和的A-319。德琪医药、康诺亚、恒瑞医药、和铂医均有临床前产品在推进中。

CAR-T

2024年11月ACR年会,BMS公布CAR-T治疗SLE数据,虽然SLEDAI没有全都降到0,但所有病人治疗完都完全停药,有一例病人还怀孕顺利生产。

CAR-T目前投资方向主要有两方面,一是通用型CAR-T的对外大额BD,二是看谁家的CAR-T自免适应症率先进入关键注册临床试验。

GLP-1升级

司美格鲁肽、替尔泊肽在减重见效上已经够快,更快只会恶化Ozempic Face现象,提升疗效不再是GLP-1升级的首要方向,重要的是全面获益,在增肌、增加能量消耗、停药不反弹的痛点上有所突破。

小核酸

BD标的向早期管线偏移,说明商业化验证尚不充分的前沿技术也雨露均沾。

2024年初,瑞博生物、舶望制药接连两起大额BD事件,标志着本土小核酸Biotech正式出道。

小核酸药物在慢病领域具有碾压式的长效优势,随着国内Biotech在递送技术、化学修饰技术、靶点选择上的逐步突破,这一领域的BD数量或金额将有较长爬坡期。

03

红处方金光闪闪

生物科技企业可按市销率(PS)进行简化估值,海外MNC一般不超过5倍PS,未盈利Biotech成长性更强,可适度估值溢价,核心产品未来销售峰值3-5倍PS为底部区间。据中金医药测算,国内创新药板块从2021年上半年的估值过高,经过一年剧烈调整,2022年6月前后,大部分公司跌至最核心3-4款产品国内峰值的3倍PS,部分跌至在手现金水平。

事实证明,头部Biopharma、Biotech在这个时段正好处于历史底部区间。

现在,如果我们国内销售额来计算PS估值,大部分Biotech都太飘了,然而整体并没有泡沫,正是国际化预期构成估值的坚实内核。

2025年,国际化进入全面验证期,将有哪些万众瞩目的催化剂?

百利天恒仅靠早期临床数据即撑起800亿市值,在全球制药史上都实属罕见,真正的考验来了,BMS预计2025年读出BL-B01D1针对实体瘤的I期爬坡临床试验的部分结果,可能决定着BMS是否启动BL-B01D1的注册性临床。

百济神州选择的是高举高打的直接出海方式,据汇丰前海预测,基于全球注册性试验情况,公司下一个血液瘤重磅药物Sonrotoclax(Bcl-2抑制剂)有望于2025年下半年至2026年提交r/r

MCL适应症上市申请。

泽璟制药TCE药物ZG006为全球首款CD3×DLL3×DLL3三抗,在治疗SCLC的I期临床中数据亮眼,具备BD潜力。

信达生物估值没有体现出海预期,任何出海进展都是增量。IBI363(PD-1/IL-2双抗)在sqNSCLC上展现出突破性疗效,早期ORR与DCR疗效突出,且低剂量的mPFS数据也十分优异,有望成为二代IO领军药物。领先布局TCE药物,包括CD3/CLDN18.2、CD3/GPRC5D/BCMA、CD3/DLL3,其中IBI389(CD3/CLDN18.2)是全球首创抗CLDN18.2的T细胞衔接双特异性抗体,胃癌和胰腺癌初步显示积极疗效信号。

亚盛医药力胜克拉片(APG-2575)有望成为全球第二款上市BCL-2抑制剂,凭借BIC潜力,以及4项全球注册III期临床试验,商业化表现有望反超艾伯维的维奈克拉,成为下一个国产10亿美元分子。公司已向美国证监会递交上市申请,进阶迈向国际化舞台。

来凯医药ActRII增肌减脂药物LAE102已由礼来负责在美国执行一项I期临床研究,如果临床数据读出符合预期,将诞生一个超级BD。

科济药业靶向BCMA的通用型CAR-T CT0590首次人体I期试验数据在2024 ASH年会上惊艳亮相,初步体现出疗效的持久性,而且很可能是公开文献数据中首次通用型CAR-T治疗血液瘤在疗效持久性上与自体CAR-T相当,技术突破意义重大,也是2025年BD大热门。

和黄医药赛沃替尼针对2线EGFRm+MET驱动的NSCLC的海外II期注册临床达到预设指标,显示出高且具有临床意义的ORR数据,具备BIC潜力,即将在美国申报上市。

虽然面临地缘风险的不确定性,但没有其他选择,出海这条路只能一直走下去。

IPO引进/卖出临床1期细胞疗法抗体药物偶联物

2024-12-11

·药智网

在许多领域中,总有一些挑战能引发人们浓厚的兴趣,就像某些复杂的数学游戏中不足2.7%的单一数字中奖率仍是很多人“以小博大”的最佳选择。

而在中国医药产业中,另一场全球300余家企业积极参与的竞争却正在上演,即“TCE双抗”的新药研发。

不过,近日关于这场竞争也有了些许阶段性成果,恩沐生物、岸迈生物、同润生物、嘉和生物等多家中国Biotech企业成功拔得头筹,半年超10亿美元的首付款交易,引全球新药行业关注。

何为TCE双抗?

所谓TCE双抗,简单来说,就是一种链接T细胞和肿瘤的衔接器疗法,能够同时结合肿瘤相关抗原和T细胞上CD3的靶点。

结构上,TCE双抗一端是以CD3 为代表的免疫细胞激活位点,另一端则为肿瘤靶向端,与肿瘤细胞表面抗原结合。

作用上,通过TCE双抗,机体内的T细胞可以被有效聚集于肿瘤细胞周围,以T细胞激活实现肿瘤杀伤。

机制上,TCE双抗与需要多种免疫过程介导的单抗不同,其不依赖NK细胞、巨噬细胞等机制杀伤肿瘤,而是可以直接激活T细胞。

TCE双抗在临床应用方面的对手主要为单抗、ADC、CAR-T三者:

与常规的IgG相比,机制上TCE被认为比传统Fc介导的ADCC(细胞杀伤作用)更有效。

与ADC相比,TCE的细胞毒性仅依赖于宿主自身的免疫系统,非化学有效载荷的细胞毒性,且主要攻击休眠状态和积极分裂的癌细胞,安全性更好。

与CAR-T相比,其虽常被称为“低配版CAR-T”,虽是两种完全不同的药物形式,但在作用机制方面有相似性,均依靠T细胞行使主要职能,但TCE不需要利用基因技术对T细胞进行改造,无需定制化且制作成本相对较低,更具有实际应用价值。

图注:CAR-T与TCE的作用机制对比

图片来源:博药

因此,TCE以其独特优势在市场上的关注度越来越高,目前不仅占据了全球双抗研发的半壁江山。并且随着其成药性愈发确定,其相较多种疗法的优势也在进一步放大,甚至在T细胞干预疗法中,对比CAR-T、TCR-T、TIL等机理疗法,也正在脱颖而出。

血液瘤

TCE双抗的过去

在过去很长一段时间里,TCE双抗的重点方向都是围绕着血液肿瘤在进行(或许现在也是),这一方面是由于血液系统肿瘤细胞可以直接暴露于T细胞之前,使得TCE双抗可以更好地行使作用;另一方面则是由于治疗过程中对B细胞与骨髓细胞造成的误伤,可以通过造血干细胞进行再补充,弱化其副作用。

当然,TCE双抗与Car-t类似的作用机制也导致其面临与Car-t相类似的局限性,比如T细胞浸润的局限性、免疫抑制性肿瘤微环境(TME)的阻碍、非肿瘤组织靶向的毒性风险与T细胞功能耗竭等,这也导致TCE在实体瘤方面的推进相对缓慢。

截至目前,全球获批上市的11款TCE双抗(一款退市)中,针对骨髓瘤、淋巴瘤等血液肿瘤的品种共有8款,占比72.7%(下图)。

数据来源:药智数据

其中,Lindis的catumaxomab虽是历史上第一款获批上市的TCE双抗,但最终折戟于商业化,无奈退市。因此,严格意义上,安进与百济神州的blinatumomab才是历史上第一款商业化成功的TCE双抗。

而从2014年到如今,整整十年的快速发展,血液肿瘤TCE双抗领域内也发生了不少变化,上市血液TCE产品从CD19逐渐演变至CD20、BCMA与Gprc5d的组合。

当然,随着越来越多血液肿瘤靶向端的新靶点的发现,在研血液瘤TCE方面则还有更多有潜力的组合亟待验证,比如在AML病例中高表达的关键靶点CD123,目前就有赛诺菲、Xencor、强生、赛诺菲等多家企业布局。

CD3xCD19

作为TCE领域严格意义上的第一款商业化产品,其肿瘤靶向端选择的是CD19,而CD19又高表达于大多数急性淋巴细胞白血病(ALL)、慢性淋巴细胞白血病(CLL)和B细胞淋巴瘤(在其他多数B细胞恶性肿瘤中表达较低),因此该组合下的主要适应症基本围绕淋巴细胞白血病进行。

数据来源:药智数据

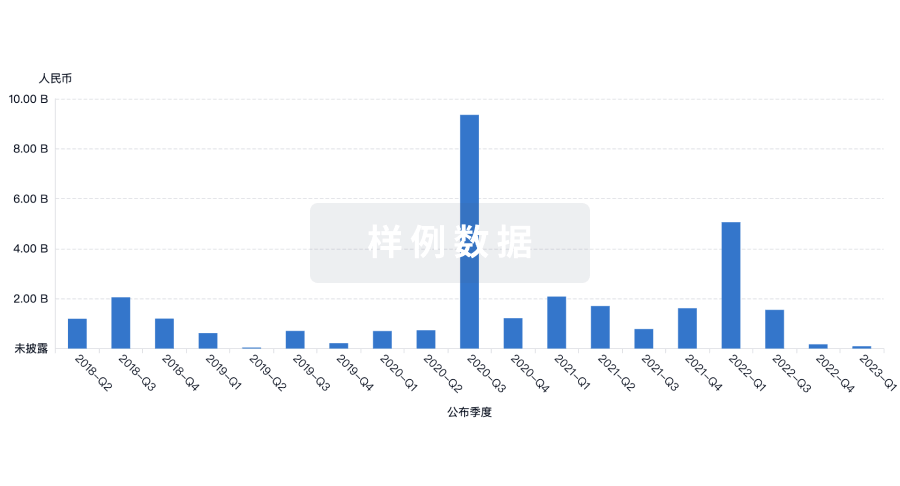

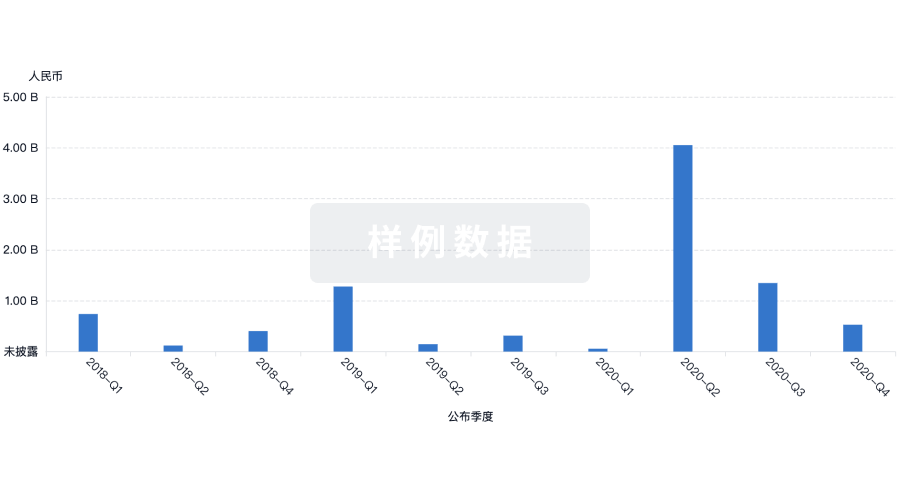

目前,全球范围内CD3xCD19靶点组合仅有安进与百济神州的Blinatumomab获批上市,适应症为前体B细胞急性淋巴细胞白血病与急性淋巴细胞白血病等,而基于其优异的临床表现,其自2014年12月上市以来,全球销售额稳定增长,年增速保持在20%-55%,从2015年的0.8亿美元增长到2022年的5.8亿美元,年复合增长率达24.3%。2023年该产品销售额更是获得了大幅度增长,销售额达到了8.61亿美元。

数据来源:药智数据

而在研药物方面,CD3xCD19双抗的数量则相对较多,并且在该领域内中国Biotech企业占比较大,具有代表意义就有同润生物的CD3xCD19双抗CN201,其通过增加Fc段进行了结构优化,延长了药物的半衰期,可实现了每周一次输注(Blinatumomab需连续28天24h持续静脉输注),使治疗便捷性大幅提升。

而在双抗之外,国内布局CD19多抗的企业同样不少,恩沐生物、博锐生物、惠和生物与百利药业等知名Biotech企业就是显著代表,几乎占据了TCE血液肿瘤多抗的主导地位。

CD3xCD20

如果说CD3xCD19的组合是TCE双抗的先驱,那么CD3xCD20就是TCE双抗的发扬者,同时其也是该领域竞争最激烈的靶点组合,靶向B细胞来源的肿瘤细胞表面CD20抗原的特点,也导致其适应症清一色集中于淋巴瘤方向(细分领域有所不同)。

数据来源:药智数据

目前,CD3xCD20是获批上市TCE双抗中数量最多的组合,共有4款获批,包括罗氏的Glofitamab和Mosunetuzumab,艾伯维的Epcoritamab以及再生元的Odronextamab。

数据来源:药智数据

而在研板块,国内领域,相同靶点、相同适应症范围的产品布局不多,进入临床阶段的管线主要有康诺亚(CM-355)、天广实(MBS-303)嘉和生物(GB-261)、君实生物(JS203)和正大天晴(TQB2825)等。

BCMAxCD3

BCMA靶点主要表达于成熟B淋巴细胞及浆细胞表面,通过介导下游信号通路,对多发性骨髓瘤(MM)细胞的存活、增殖、转移和耐药中起着关键性的作用,被视为治疗MM的极具潜力的抗原靶点。

BCMAxCD3双抗通过同时结合T细胞上的CD3受体与MM细胞表面高表达的BCMA,激活并重定向细胞毒性T淋巴细胞(CTL)至肿瘤细胞处以介导其死亡。

数据来源:药智数据

目前共有2款BCMAxCD3双抗获批上市,分别为强生/Genmab的Teclistamab以及辉瑞的Elranatamab,适应症均为治疗复发或难治性(R/R)多发性骨髓瘤(MM)患者。

数据来源:药智数据

国内布局BCMAxCD3双抗的Biotech亦有不少,其中具有代表意义的有岸迈生物(EMB-06)、智翔金泰(GR-1803)、康诺亚(CM336)等。

CD3xGprc5D

GPRC5D是一种孤儿G蛋白偶联受体,不仅在MM细胞表面高表达,并且独立于BCMA特异性高表达,既可单靶向也可双靶向开发治疗药物,使得GPRC5D成为继BCMA后又一极具潜力的MM治疗靶点。

数据来源:药智数据

目前全球范围内仅有一款CD3xGRPC5D双抗获批上市,即强生/Genmab的Talquetamab,适应症为复发或难治性多发性骨髓瘤患者。

数据来源:药智数据

国内布局CD3xGRPC5D双抗的Biotech主要有维立志博(LBL-034)、齐鲁制药(QLS-32015)、正大天晴(TQB-2029);布局GRPC5D三抗的Biotech主要有天广实生物(MBS-314)、先祥医药(SIM-0500)等。

自免

TCE双抗的现在

纵然,对于绝大多数企业而言,等待头部Biotech企业解决了创新技术的“成药性与商业化”问题后再入局,不失为最保险的方式,但同时这种模式下也导致企业很难获得先发优势,尤其是在如今创新药内卷的大行情之下。

同时,合适入局绝大多数情况下还需要考虑市场因素,如技术难点能否解决、人才缺口能否满足,融资人市场认可度等,因此选择一个合适时机入局,是绝大多数Biotech企业都在重点思考的内容。

今年4月,Georg Schett教授在Nature Medicine期刊发表了一篇TCE应用于自免疾病的研究论文,也正是这篇论文,让TCE双抗的市场导向发生重大转折,TCE双抗在自免疾病的潜力逐渐得到了市场的认可。

而从原理上讲,TCE双抗在自免疾病领域能引起市场关注,主要可归因于两者,一者是TCE双抗可更直接、更有效地清除B细胞,另一个则是自免疾病的临床需求正好与TCE双抗在肿瘤的局限性相匹配。

对于前者而言,由于自身免疫性疾病可以分为两种类型,一种是T细胞介导的免疫反应,另一种则是B细胞介导的免疫反应,前者主要为自身免疫反应过度损失自身组织,后者则是B细胞产生的自身抗体介导免疫反应,也是单抗、TCE双抗、CAR-T等疗法的主要作用点,类风湿关节炎就是最常见的疾病代表。

而单抗、TCE双抗与CAR-T等多种创新疗法,其作用机制就是通过各种手段清除B细胞,继而减轻自身免疫反应,以此达到疾病缓解的目的。而理论上,TCE双抗的作用更为直接,更深度、更持久的清除B细胞,达到持续治疗B细胞介导的自免疾病。

对于后者而言,由于TCE双抗在肿瘤领域的最大研发难题在于,如何合理控制CD3抗体的亲和力,如何找到最佳靶向杀伤和细胞因子释放之间的平衡。

以往经验告诉我们,过高的亲和力会导致对T细胞的招募能力过强,以至于治疗过程中会出现更多的细胞因子风暴,导致药物的安全性下降;而过低的亲和力又会导致药品的有效性不足,难以与多数其他疗法拉开差距,临床价值不够。

而自免疾病与肿瘤治疗不同,其现阶段的临床诉求主要围绕控制症状、减少炎症反应和延缓疾病进展进行,并非完全清楚所有的异常细胞,这一点上,正好与TCE双抗在肿瘤治疗上的局限性相匹配,在保证足够安全性的同时,也能让较低有效性的特点发挥作用。

数据来源:药智数据

截至目前,全球进入临床阶段的自免TCE双/多抗超过10款,其中多数适应症集中于系统性红斑狼疮与类风湿关节炎等疾病,而原研企业方面,海外MNC与国内Biotech所占比例将近。

数据来源:药智数据

海外药企方面,Cullinan Therapeutics、IGM Biosciences与Xencor是比较具有代表意义的企业。

IGM Biosciences是海外较早布局CD3双抗的企业,早期靶点较分散,同时涉及肿瘤与自免领域,后专注于自免领域,目前,在研管线中进展最快的是CD20xCD3双抗Imvotamab,系统性红斑狼疮与类风湿关节炎适应症均已进入临床I期。

Cullinan 作为海外另一家备受关注的TCE双抗Biotech,其CD19/CD3双抗CLN-978早前刚刚进入临床阶段,成为首个FDA批准自免适应症IND的CD19 T细胞衔接器疗法,其疗法最大的特点在于经工程改造可实现与CD19的极高亲和力结合(即便是CD19表达量极低的B细胞),另外其还含有一个与人血清白蛋白结合的单结构域抗体,以延长血清半衰期。目前,该创新疗法用于系统性红斑狼疮的适应症也已进入临床I期。

国内企业方面,神州细胞的SCTB35针对系统性红斑狼疮的适应症已经进入了临床I期,是所有国内在研自免TCE双抗中研究进度最快的产品,其次亿一生物与天劢源和的A-319也已进入了临床I期间,之后还有不少Biotech企业在该领域有所布局,如天广实生物的MBS-303、岸迈生物的EMB-06、惠和生物的CC-312。

实体瘤

TCE双抗的未来

虽说,自免疾病现阶段被认为是最适合TCE双抗的疾病领域,但最终自免疾病能否成为TCE双抗的最终讨论却并未得出结论,毕竟一方面自免市场适应症多以小而散的情况分布,无论是患者基数还是大适应症数量都没法与肿瘤相比,另一方面自免领域患者临床教育严重不足、支付意愿不高等特点也导致其短期内的市场天花板不高。

因此,在TCE双抗在研领域,国内大部分药企还是选择将TCE双抗的注意力瞄准在实体瘤领域。

截至目前,上市产品方面已有两款产品获批实体瘤治疗,分别是Immunocore的Tebentafusp(2022年1月)和安进的Tarlatamab(2024年5月)。

数据来源:药智数据

其中,Tebentafusp是一款CD3xPMEL组合的双特异性融合蛋白,可以借用T细胞杀伤gp100阳性的黑色素瘤细胞;而Tarlatamab同时靶向DLL3和CD3,可结合癌细胞上的DLL3和T细胞上的CD3,将T细胞募集到小细胞肺癌细胞附近,激活T细胞杀伤肿瘤细胞,适应症为用于治疗在接受铂类化疗期间或之后疾病进展的广泛期小细胞肺癌(ES-SCLC)成人患者。

而在研TCE双/多抗方面,实体瘤适应症布局企业则数量庞大,虽疗法多处于早期阶段,却难掩其竞争激烈的现有局面。

据数据显示,全球领域实体瘤TCE双/多抗在研管线接近100余款。

数据来源:药智数据

就临床阶段分布而言,该领域最高临床阶段已达III期,共有两款产品,分别是安进与百济神州的AMG-509与友芝友生物与正大天晴的M-701;而实体瘤适应症阶段达临床II期的管线有25款,临床I期管线数量更多,共计65款产品。

数据来源:药智数据

从适应症方面来看,实体瘤TCE双/多抗中适应症为实体瘤的管线数量最多,其次是非小细胞肺癌、前列腺癌与胃癌,均有超过10款新药涉及;其次还有胰腺癌、结直肠癌、乳腺癌与卵巢癌等多种大品种肿瘤均有不同数量的新药管线涉及。

但与此同时,对于TCE双抗在实体瘤的靶点组合与适应症选择上,海内外却存在一定程度上的差距,全球领域上占比较高的非小细胞肺癌与前列腺癌,国内企业布局并不多,仅有百济神州、岸迈生物、百利药业等几家企业专注于此。反而是在全球领域占比稍低的胃癌、乳腺癌等领域布局较多。

这一点上,可以看出国内Bioech的TCE双/多抗脚步显得十分激进,已经在少数癌种中占据了主导地位。

齐鲁制药、和铂医药与信达生物等企业选择靶向CLDN18.2与CD3,看重的就是CLDN18.2在胃癌中的高表达特性(在所有胃癌、胰腺癌患者中的阳性率可以达到近60%),因此这一类管线的适应症也几乎都是针对胃癌、胃食管癌与胰腺癌等上消化道肿瘤,其中齐鲁的QLS-31905与和铂医药的HBM-7022目前正处于临床II期阶段。

恩沐生物、友芝友生物与爱思迈生物等企业选择靶向HER2和CD3,主要针对HER2阳性耐药性乳腺癌患者,且均采用CD3低亲和力方式,降低T细胞活化所引发的细胞因子释放综合征的毒性。

时迈药业的CMD011与智康弘义的BC-3448选择靶向EGFR与CD3,是该领域仅有的两家国内Biotech企业,也是全球4家布局企业之一。

结语

新靶点、新机制

回顾最近半年的TCE双抗,为何恩沐生物一款临床II期的管线值得3亿美元的首付款;为何同润生物一款靶向CD19与CD3的双抗也能值得7亿美元现金首付款;为何近来MNC如此频繁地来中国进货TCE双抗?

数据来源:药智数据

其实,表面的原因是中国创新药事业在全球范围内有了一定的知名度,MNC企业对中国创新药产品有了一定程度认可,但更深层次的原因,则是中国创新药从“中国新”转向“全球新”取得了初步成效,在TCE双抗这些个别领域,具备了探寻新靶点、新机制的能力,比如:

在传统血液瘤领域,同润生物可以通过结构优化实现药物半衰期的大幅延长。

在自免领域神州细胞可以做到系统性红斑狼疮研发第一梯队。

在实体瘤方向,和铂医药、恩沐生物、友芝友生物等企业可以不盲目跟风非小细胞肺癌与前列腺,转而专注胃癌、乳腺癌等还未被占领的市场。

或许,上述绝大多数Biotech企业终其一生都无法走向世界舞台与MNC抗衡,但要相信它们的创新疗法现在已经能获得MNC的关注,并且随着未来再生元、安进、艾伯维、阿斯利康、勃林格殷格翰、诺华、辉瑞、强生等跨国药企对该领域的关注持续增长,还会有更多优秀的TCE双抗走向世界舞台。

友情推荐:医药行业深度技术内容,点击“博药”查看详情~

来源 | 博药(药智网获取授权转载)

撰稿 | 头孢

责任编辑 | 八角

声明:本文系药智网转载内容,图片、文字版权归原作者所有,转载目的在于传递更多信息,并不代表本平台观点。如涉及作品内容、版权和其它问题,请在本平台留言,我们将在第一时间删除。

商务合作 | 王存星 19922864877(同微信)

阅读原文,是受欢迎的文章哦

细胞疗法免疫疗法抗体药物偶联物引进/卖出

2024-11-19

·医药笔记

2024年11月14-19日,美国风湿病学会年会(ACR)在华盛顿召开,天劢源和在此次会议上汇报了CD3/CD19双抗治疗重度复发性系统性红斑狼疮的初步临床数据。

A-319为一款短效的高活性CD3/CD19双抗,血液瘤中半衰期为4-8小时。此次临床用于治疗系统性红斑狼疮,给药方案为第一周的1、3、5天24小时内静脉注射0.05ug/kg/天,第2-4周的1、3、5天6小时内静脉注射0.3ug/kg/天。

6例患者入组,其中001、002、004、005、006为狼疮肾炎,安全性方面,没有观察到CRS、ICANS毒性,只观察到1-2级发热。

疗效方面,001患者经过8周治疗,SLEDAI-2K评分从12降到4,002患者从8分降到第2周的0分,003患者从16分降低到第2周的4分。PGA评分也有显著下降。

另一方面,CD3/CD19双抗治疗有效清除外周血B细胞,相关的自身抗体显著下降,补体水平有所回升。

自免热潮打开了TCE新的想象空间,但目前临床数据仍然非常有限,安进CD3/CD19、强生BCMA/CD3积累了一些IIT数据。此次天劢源和也发表了初步临床数据,结果同样表明对于难治性狼疮有很好的疗效潜力。

内容来源于网络,如有侵权,请联系删除。

抗体药物偶联物

100 项与 天劢源和生物医药(上海)有限公司 相关的药物交易

登录后查看更多信息

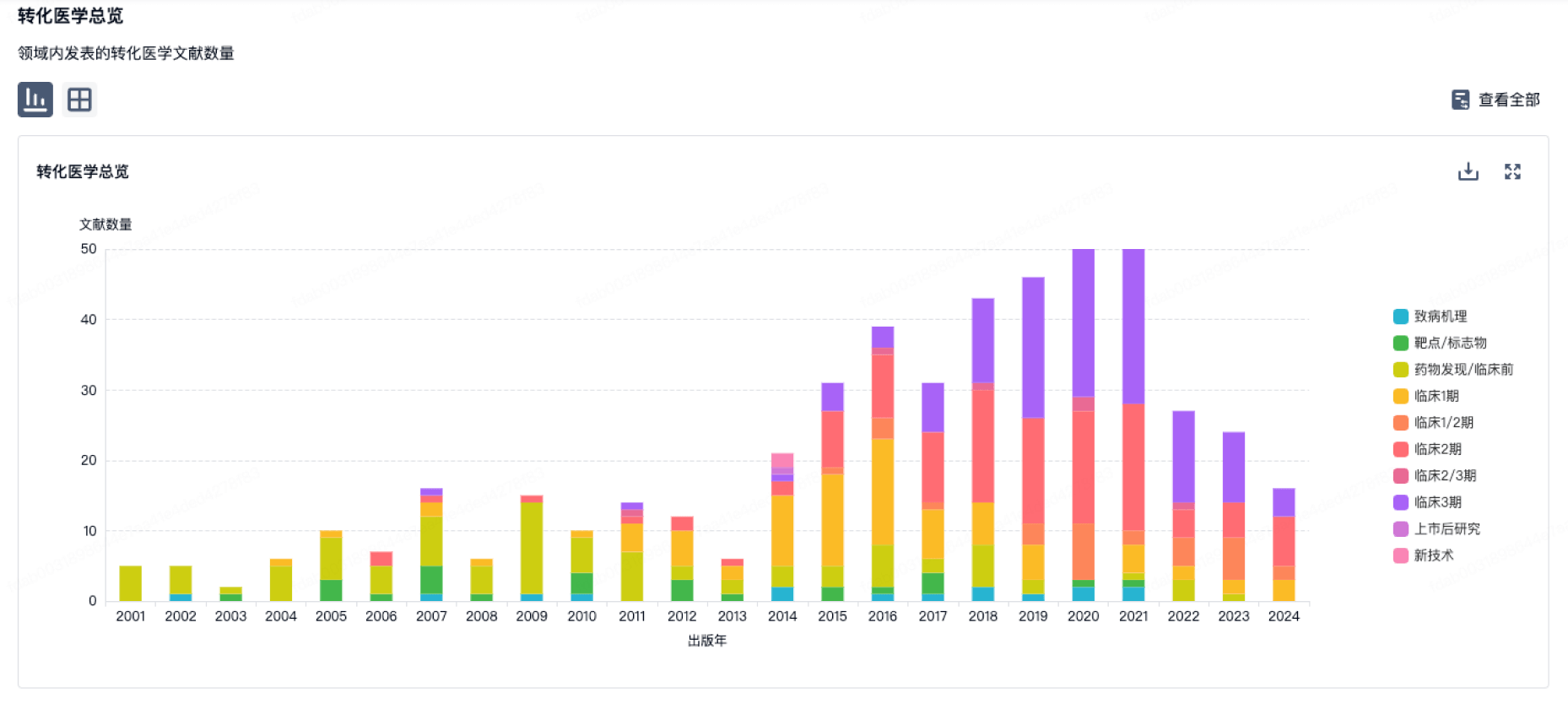

100 项与 天劢源和生物医药(上海)有限公司 相关的转化医学

登录后查看更多信息

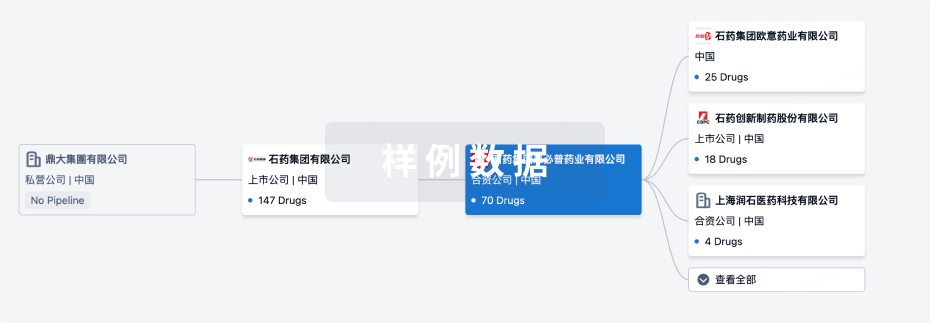

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2025年07月15日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

临床前

6

1

临床申请

临床1期

2

登录后查看更多信息

当前项目

| 药物(靶点) | 适应症 | 全球最高研发状态 |

|---|---|---|

重组抗CD19m-CD3抗体(Evive Biotech) ( CD19 x CD3 ) | 淋巴瘤 更多 | 临床1期 |

重组抗EpCAM-CD3抗体(Evive Biotech) ( CD3 x EpCAM ) | 晚期恶性实体瘤 更多 | 临床1期 |

A-329 ( CD19 x CD3 ) | 非霍奇金淋巴瘤 更多 | 临床申请 |

IM-8319 ( CD19 x CD3 x CD8 ) | B细胞白血病 更多 | 临床前 |

IM-83XX | 实体瘤 更多 | 临床前 |

登录后查看更多信息

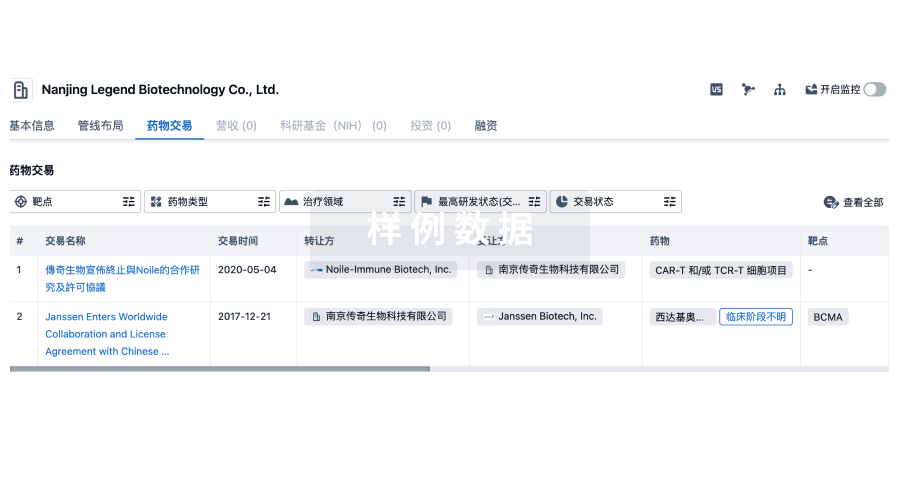

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

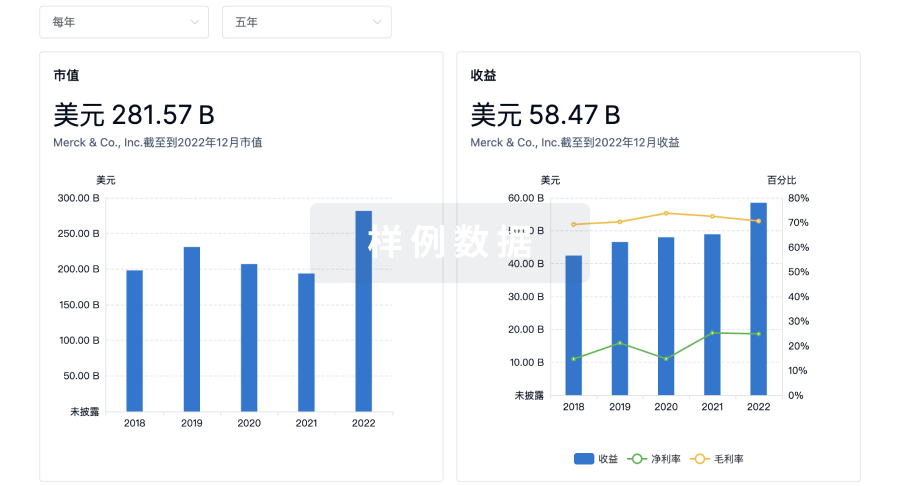

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

Eureka LS:

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用