预约演示

更新于:2025-11-08

RYZ-801

更新于:2025-11-08

概要

基本信息

药物类型 多肽偶联核素、治疗用放射药物 |

别名 225Ac-RYZ-801、RYZ801、RYZ801(225Ac) |

靶点 |

作用方式 调节剂 |

作用机制 GPC3调节剂(磷脂酰肌醇聚糖3调节剂) |

在研适应症 |

非在研适应症- |

原研机构 |

非在研机构- |

最高研发阶段临床1期 |

首次获批日期- |

最高研发阶段(中国)- |

特殊审评- |

登录后查看时间轴

结构/序列

使用我们的ADC技术数据为新药研发加速。

登录

或

关联

1

项与 RYZ-801 相关的临床试验NCT06726161

Phase 1/1b Single Arm, Open-label Trial of Theranostic Pair RYZ811 (Diagnostic) and RYZ801 (Therapeutic) to Identify and Treat Subjects With GPC3+ Unresectable Hepatocellular Carcinoma (HCC)

A single arm, open-label Phase 1/1b study of the theranostic pair RYZ811 (diagnostic) and RYZ801 (therapeutic) to identify and treat subjects with GPC3+ unresectable HCC

开始日期2024-11-15 |

申办/合作机构 |

100 项与 RYZ-801 相关的临床结果

登录后查看更多信息

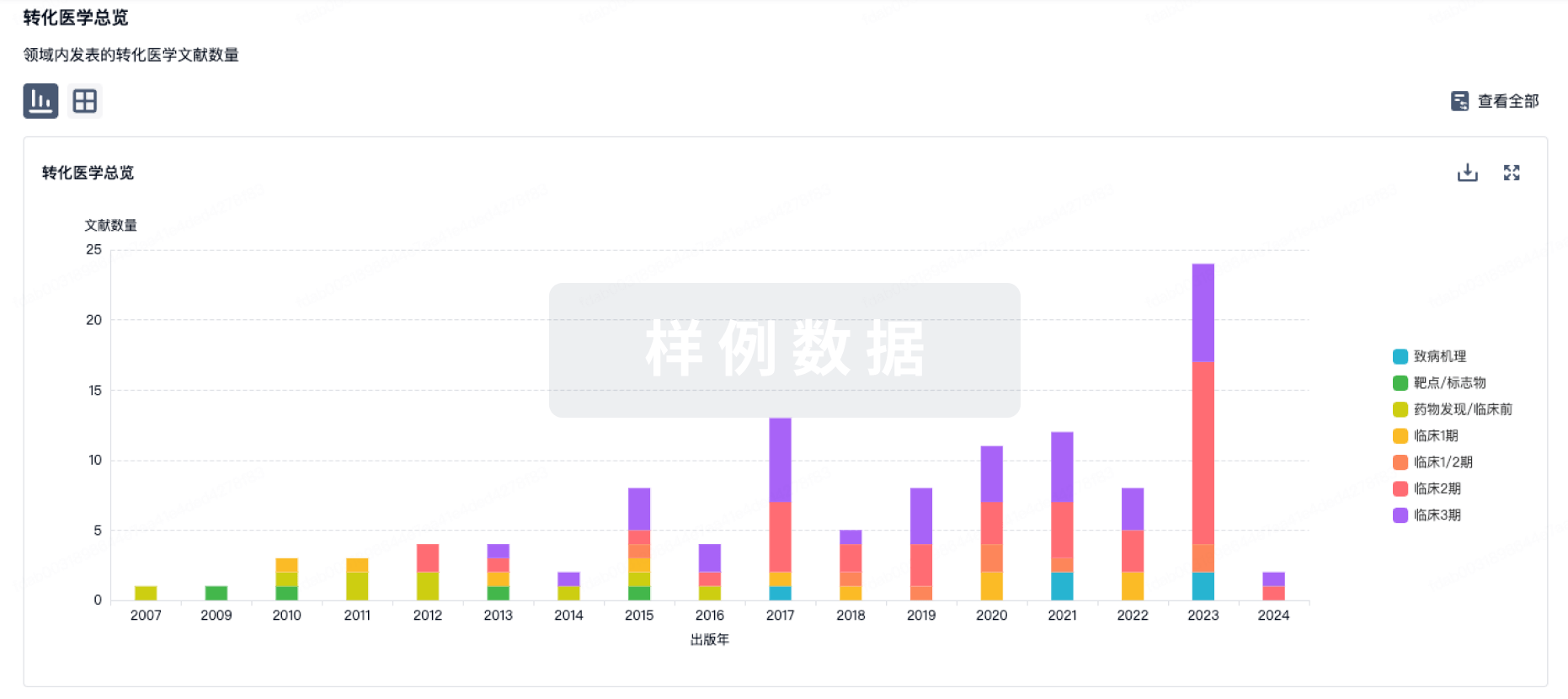

100 项与 RYZ-801 相关的转化医学

登录后查看更多信息

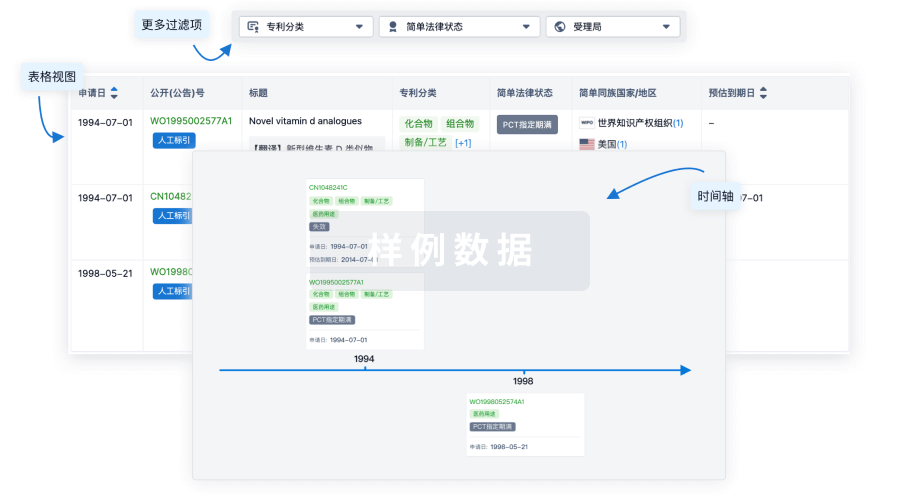

100 项与 RYZ-801 相关的专利(医药)

登录后查看更多信息

32

项与 RYZ-801 相关的新闻(医药)2025-09-29

·氨基观察

免疫治疗(IO)深刻改变了肿瘤治疗的格局,这一切可追溯至2011和2014年:全球首个CTLA-4抑制剂伊匹木单抗(Y药)和首个PD-1抑制剂纳武利尤单抗(O药)相继获批,不仅开启了全新的治疗时代,也让背后的企业——百时美施贵宝(BMS)在全球肿瘤赛道确立了重要地位。

其后十余年间,免疫治疗赛道呈现出极高的竞争烈度,而BMS在竞争格局多次演变中始终得以保持其竞争力。如果要对BMS这一阶段的策略进行总结,其关键在于前瞻的适应症布局、差异化的临床策略,以及成熟的临床证据转化能力。也正是这些综合实力,为其在后免疫治疗时代肿瘤战略的多维布局奠定了基础。

/ 01 /

IO时代:路径选择与背后逻辑

BMS 在免疫治疗中的探索轨迹颇具启发性:并非单纯依靠“起跑早”而保持领先,而是通过在关键领域的差异化布局——从消化肿瘤突破,到推动治疗关口前移,再到坚持“双免联合”探索,逐渐形成区别于同行的路径。

聚焦消化肿瘤:未满需求巨大的突破口

在免疫治疗发展的早期,当肺癌、黑色素瘤等热门赛道已开始呈现拥挤格局时,BMS选择胃癌作为突破口,是其中一个经典案例。这一选择背后可能有两方面考量:一是当时胃癌长期缺乏有效创新药物,标准化疗方案十余年来未能改善患者生存,存在巨大的临床未满足需求;二是胃癌等消化肿瘤在东亚尤其高发,而当时中国免疫肿瘤治疗市场正处于快速扩张阶段,新疗法的价值和需求正在凸显。

值得注意的是,这一战略选择的落地,也体现了 BMS 在临床研发上的执行力。与此前的同类研究相比,BMS的晚期胃癌一线免疫治疗CheckMate-649 研究入组规模更大,覆盖了超过 2000 例患者,从而确保能在高度异质的胃癌患者中取更稳健的统计学结果;其中中国患者比例更高,也使得研究结果在全球范围内具有更强的外推性和中国本土临床价值。

基于其坚实的设计,CheckMate-649 取得了突破性的结果,不仅首次证实了免疫联合化疗可在晚期一线胃癌患者中显著改善OS,还在五年长随访中显示出长期获益:数据显示,中国患者的五年生存率达到24%(CPS≥5 人群)[1],标志着胃癌治疗目标正在从单纯延长生存迈向“慢病化管理”。

与此同时,BMS同步快速推进了CheckMate-648、CheckMate-577等研究,率先在中国完成了上消化道瘤种(胃癌、食管癌)、病理类型(鳞癌、腺癌),以及食管癌中不同分期(早期、晚期)的全面覆盖,进一步巩固了在消化肿瘤领域的优势。

早期探索:推动治疗关口前移

BMS 在免疫治疗中开辟的另一个关键战场是早期可切除肿瘤。随着癌症早诊早筛的推进,这一领域同样充满机遇,但也长期面临挑战:如何在不影响患者根治机会、不增加过度治疗风险的前提下,进一步改善患者的长期生存。

相比此前多数研究集中在较为“稳妥”的术后辅助领域,BMS的布局显得更为前瞻,早在2015年就开展了首个探索将免疫治疗用于NSCLC新辅助的研究CheckMate-159。随后在NADIM等一系列研究积累基础上,CheckMate-816被业内普遍视为具有突破意义的里程碑:它首次在III 期试验中证实了新辅助免疫+化疗能够显著提高NSCLC的病理缓解和无事件生存期(EFS),证实了这一模式的价值;更基于今年公布的5年数据,成为了迄今唯一证实单纯新辅助免疫治疗可显著改善实体肿瘤OS的研究,重塑了可切除NSCLC的治疗范式,影响深远。

在此基础上,BMS进一步延展其研发思路,同步开展了 CheckMate-77T,将其证据进一步延伸至围术期(新辅助 + 辅助)模式,通过两项研究进一步丰富了不同免疫治疗策略在可切除NSCLC领域的证据,也强化了自身的循证壁垒。

值得强调的是,新辅助临床研究本身的落地难度远高于辅助或晚期研究:既要确保新辅助带来的生存获益,同时尽可能不影响手术时机和手术机会,还需实现跨学科的质量控制,包括确立病理评估标准、确保判读一致性等。而BMS能最先“跑通”这一系列复杂路径、引领后续行业探索,除了产品的优异疗效之外,也是其临床开发能力的体现。

双免联合:进一步丰富治疗策略

BMS在免疫治疗中的另一个独特标签是其“双免策略”——O+Y,其探索在最初带有一定冒险色彩:两种免疫检查点抑制剂的联合意味着通过协同效应实现更强的免疫激活,但也需要解决AE管理、剂量组合等难题。

BMS在这一方向的策略是保持长期投入,通过大量探索逐步优化治疗方案和研究设计,以期达到疗效和安全性的平衡,从而提高总生存获益。以早期的II期研究CheckMate-040为例,其在肝细胞癌人群中设立了多个剂量组合的探索队列,以比较不同 O药与 Y药剂量的安全性和疗效差异。基于这一循证积累,双免O+Y得以在III期研究CheckMate-9DW中确立最优的剂量组合,证实了双免疗法在肝细胞癌一线中的显著疗效优势:3年OS率高达38%、客观缓解率(ORR)达36%、中位缓解时间(mDOR)超30个月[2]。

此外,双免O+Y也在多个瘤种中验证了其独特的临床价值。例如在 MSI-H /dMMR不可切除或转移性结直肠癌中,CheckMate-8HW证实了双免O+Y的疗效优于单免,确立了新的标准;在非小细胞肺癌中,CheckMate-227六年随访显示双免O+Y的疗效呈现明显的“长尾效应”。

这些结果表明,尽管起步时挑战颇多,双免策略最终在多个瘤种中确立了临床价值。这一历程反映了 BMS 在复杂机制下的长期验证能力:通过早期剂量探索、跨瘤种积累与长期随访,推动了差异化免疫联合方案进入标准治疗序列。

总之,回顾以上路径,可以发现 BMS 在免疫治疗时代的成功高度源于其前瞻性与执行力:聚焦未满足需求较突出、有望给治疗实践带来突破的领域,能够推动复杂研究落地,并在长期随访中不断积累循证证据。这些经验奠定了其在肿瘤领域的行业地位,也为后续的多元化布局建立了基础。

/ 02 /

IO+战略:

突破免疫治疗边界的多路径探索

而随着免疫治疗成为多个瘤种的治疗标准,新的问题逐渐凸显——部分人群原发无效,部分患者继发耐药,这也使得“IO+”成为下一个时代的核心探索方向——即在既有的免疫检查点阻断理论基础上,通过新的靶点或双特异性分子设计,进一步扩大获益人群。

BMS在这一领域最受关注的布局,是于今年6月引进的目前全球研发进度领先的PD-L1xVEGF双抗pumitamig(BNT-327)。从战略层面来看,这一决策背后有多重考量:首先,pumitamig旨在既往免疫治疗瓶颈突出或存在空白的瘤种领域进行探索,以小细胞肺癌(SCLC)为例,目前晚期患者的5年OS率仅5%,且缺乏有效的后续治疗方案;其次,pumitamig的双特异性机制也填补了BMS旗下“免疫+抗血管”策略的空白,和既有产品可组成互补的矩阵。

就在今年WCLC大会上,pumitamig公布了其联合化疗用于ES-SCLC一线治疗II期研究队列1的43例患者中期分析结果[3]:38例可评估疗效的患者中, 客观缓解率(ORR)高达76.3%,疾病控制率(DCR)更达到100%;所有43例患者的中位无病生存期(PFS)为6.8个月,同时安全性良好,仅14%患者终止pumitamig治疗。业内普遍认为,pumitamig的早期数据结合BMS在临床落地方面的能力,使得这一管线具有较高的发展确定性。

在 pumitamig 之外,BMS 旗下还拥有多个“IO+”机制管线,例如:第三款免疫检查点抑制剂产品Opdualag(LAG-3抑制剂relatlimab与纳武利尤单抗复方制剂)已在部分海外市场上市;纳武利尤单抗联合Fucosyl-GM1抑制剂atigotatug治疗SCLC的III期研究已在全球开展,中国亦同步参与。这些管线共同构成了 BMS未来的“IO+”矩阵——在免疫治疗已成标准的格局下,通过新靶点和新机制持续扩展治疗边界。

/ 03 /

靶向蛋白降解平台:

破解更多“不可成药”靶点

在免疫治疗外,BMS近年来重点布局的另一条肿瘤领域关键技术路线是靶向蛋白降解技术(Targeted Protein Degradation,TPD)。TPD并非直接“抑制”致病蛋白,而是通过“招募”泛素-蛋白酶体系统等降解机制,使目标蛋白被深度降解,被认为是当下富有潜力的新型研发路径之一。

BMS在 TPD领域建立了行业领先的CELMoD平台,其优势在于基于对CRBN(E3泛素连接酶中的底物受体)的针对性设计开发,使药物能够与靶点CRBN及其底物形成稳定的三元复合物,从而取得强大的靶蛋白降解效率。这一平台已形成多款临床研发管线,目前主要包括iberdomide、mezigdomide和golcadomide三款药物,覆盖多发性骨髓瘤(MM)与淋巴瘤等多种血液肿瘤。这三款CELMoD药物均已进入III期临床试验阶段。

其中,iberdomide的进展最快,用于治疗复发/难治性MM患者的III期研究EXCALIBER-RRMM近期已宣布在预设的中期分析中达到主要终点之一:微小残留病(MRD)阴性率相比对照组取得了具有统计学意义的显著改善,这意味着CELMoD作为一类新型药物,其价值得到了首个III期研究的初步验证。

值得一提的是,在多发性骨髓瘤中,MRD已成为一种高度敏感、具有重要临床价值的治疗反应评估工具:虽然MRD阴性并不意味着所有癌细胞都已清除,但它可能预示着更好的临床结局。目前,MRD正越来越多地被用于临床试验,作为PFS的替代终点,并因其在加速治疗方案研发中的作用而获得监管机构的认可。如果基于MRD作为主要终点的研究结果后续得到监管批准适应症,则意味着MM临床研究随访周期过长的痛点有望得到改善,也反映出BMS在研究设计上的前瞻性。

除此之外,mezigdomide同样聚焦MM,I/II期研究已于2023年登上《NEJM》,其联合地塞米松的全口服方案在多线复杂耐药的MM患者中ORR仍可达41%[4];golcadomide则主要针对淋巴瘤赛道,也已有系统的I/II期数据积累。整体来看,BMS的CELMoD管线布局已初步成型。

除CELMoD外,BMS在TPD领域还拥有配体导向型降解剂(LDD,已进入III期临床试验阶段)、降解抗体偶联物(DAC)等多条技术路线。可以看出,BMS的研发逻辑延续了以往的模式:通过结构优化和广泛开展临床研究,逐步推动新机制药物进入标准治疗序列;如果能在TPD领域建立起类似此前免疫治疗的先发优势,或将为BMS下一阶段的血液肿瘤战略提供重要支撑。

/ 04 /

新型核药:诊疗一体化的又一支柱

核药(即放射性药物)并非新鲜概念,而近年来,通过将放射性核素偶联至能与肿瘤靶点结合的分子上,形成了更精准的新型核药——放射性配体药物(RLT)。与传统核药的“非精准化杀伤”不同,RLT 的核心创新在于“靶向递送 + 核素适配”的设计,同一靶向分子可分别用于“肿瘤定位诊断”与“精准放射治疗”,契合当下热门的 “诊疗一体化(Theranostics)” 理念。

在此背景下,BMS于 2023 年并购 RayzeBio 为关键节点,快速切入 RLT 领域,并构建起差异化技术壁垒:不同于当前市场上主流 RLT 产品采用的 β 粒子核素,其旗下核心管线包括RYZ101(靶向SSTR2,用于胃肠胰神经内分泌肿瘤等实体瘤)、RYZ801(靶向GPC3,用于肝癌等实体瘤)等,均采用 α 粒子核素作为放射源:其“射程” 仅为几个细胞直径,能在精准杀伤肿瘤细胞的同时,最大限度减少对周围正常组织的辐射损伤,代表了RLT升级的方向之一。总之,BMS在RLT领域的切入不仅是赛道补全,更体现了其在“诊疗一体化”趋势下的战略前瞻性。

/ 05 /

总结

回顾过去十余年,BMS 在临床开发、适应症选择和长期数据积累上的能力,已经在免疫治疗中得到了体现;进入后免疫治疗时代,其战略也并非简单复制既有路径,而是沿着“突破局限、补足空白”的思路,在多个维度展开布局:从“IO+”策略,到以 CELMoD为代表的蛋白降解平台,再到RLT等新兴赛道,逐步构建出一套多靶点、多机制的创新组合。这一趋势也预示着行业的竞争逻辑正在发生变化:从单一“爆款”驱动,逐步走向更加多元的治疗生态,以更好应对肿瘤治疗的复杂性。

参考资料:

[1] Shen, L. at el. ASCO GI 2025, San Francisco, California, United States. Abstract 392.

[2] Yau, T. et al. Lancet. 2025;405(10492):1851-1864.

[3] Heymach, JV. et al. WCLC 2025, Barcelona, Spain. OA13.02.

[4] Richardson, PG. et al. N Engl J Med. 2023;389(11):1009-1022.

PS:欢迎扫描下方二维码,添加氨基君微信号交流。

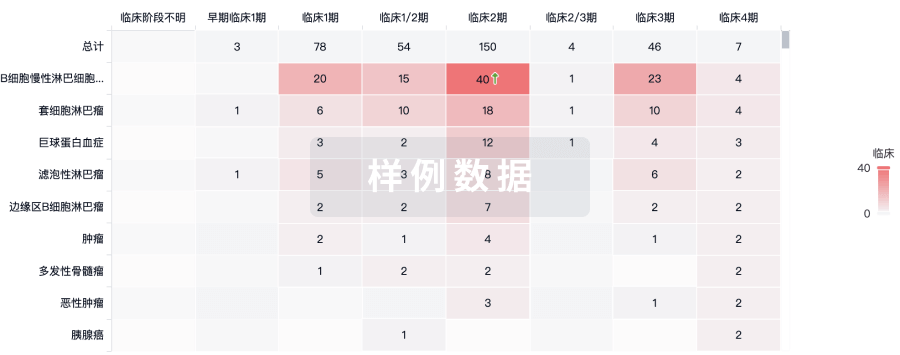

免疫疗法临床结果

2025-07-15

·药事纵横

百时美施贵宝(Bristol Myers Squibb,简称BMS)通过在印第安纳波利斯开设一家耗资1.6亿美元的制造基地,大力拓展其在放射性药物领域的业务版图。这一关键投资,源于其在2024年以41亿美元收购RayzeBio后进入该领域。派克镇(Pike Township)的这座工厂全面投入运营后,将具备每年生产数万剂放射性药物疗法的产能,以满足商业供应需求。在上周五工厂的开幕仪式上,BMS首席执行官克里斯·伯纳(Chris Boerner)表示:“我们坚信这项技术将发挥重要作用。”他还指出,“印第安纳波利斯拥有极为丰富的人才资源”。据BMS发言人向FirstWord透露,目前该工厂约有100名全职员工,计划将这一数字增至130人。此外,公司还计划对该工厂再追加5000万美元的投资。三日交付周期这座占地7.7万平方英尺的工厂,构建了一个集同位素生产与药品制造于一体的全流程、端到端运营体系。这种模式使得工厂能够按需生产,并在产品生产完成、获批放行后的三日内,直接将药品配送至治疗中心。BMS发言人表示:“印第安纳波利斯是全国重要的物流配送枢纽,其辐射范围极为广泛——美国50%的地区都在10小时车程内。”他还提到,该地区三小时车程范围内有多个大型机场,“这使得药品能够通过公路或航空运输,可靠地送达全国乃至全球各地”。RYZ101生产基地BMS在放射性药物领域的核心布局,是RayzeBio的领先候选药物RYZ101(225Ac - dotatate)。该药物利用α放射性同位素锕 - 225(Ac225),靶向神经内分泌肿瘤(NETs)和小细胞肺癌(SCLC)中常见的生长抑素受体2(SSTR2)过度表达。像锕这类α放射性发射体,正作为下一代替代品受到关注。相较于诺华公司获FDA批准的Pluvicto(镥Lu 177 vipivotide tetratexan)和Lutathera(镥Lu 177 dotatate)中所使用的β放射性发射体镥 - 177,锕具有独特优势。镥的辐射能量较低且作用距离较长,而锕能在更短距离内释放更高能量的辐射,这有可能在提高肿瘤细胞杀伤效果的同时,减少对非靶向组织的毒性。但这一发展前景也伴随着成长的阵痛。收购RayzeBio后不久,因同位素短缺,BMS不得不暂时停止在III期ACTION - 1试验中招募患者。该试验旨在评估RYZ101对既往接受过镥 - 177基础疗法治疗的胃肠胰神经内分泌肿瘤患者的疗效。充足供应保障目前,这项有288名患者参与的试验已恢复进行,预计将于年底完成主要研究阶段。印第安纳波利斯工厂正在生产RYZ101的临床用药。BMS发言人表示:“RayzeBio目前拥有足够的Ac225供应,可满足当前临床及预期商业需求。”与此同时,RayzeBio正推动RYZ101在其他癌症类型中的应用。该候选药物正在一项I期研究中,用于治疗新诊断的广泛期小细胞肺癌患者。去年7月,RayzeBio启动了I/II期TRACY - 1研究,针对表达SSTRs的ER阳性/HER2阴性转移性或不可切除性乳腺癌患者。此外,BMS部门还启动了一项I/Ib期研究,评估诊疗配对药物RYZ811(诊断用)和RYZ801(治疗用),用于识别和治疗GPC3阳性、不可切除的肝细胞癌患者。、药事纵横投稿须知:稿费已上调,欢迎投稿

放射疗法临床3期并购临床结果

2025-07-14

Bristol Myers Squibb is scaling up its radiopharmaceutical game with the opening of a $160-million manufacturing site in Indianapolis, a key investment since entering the space through its 2024 takeout of RayzeBio for $4.1 billion. The Pike Township facility will have the capacity to manufacture tens of thousands of doses of radiopharmaceutical treatments annually when scaled to support commercial supply."We believe this technology has an important role to play," said Chris Boerner, BMS's chief executive, at the site's opening last Friday, noting that "there is an incredible talent pool here" in Indianapolis. The facility is currently staffed with about 100 full-time employees, with the intent to bump up the number to 130 full-timers, a BMS spokesperson told FirstWord. The company plans to invest another $50 million more in the site.Three-day turnaroundThe 77,000 square-foot facility is built to be a fully integrated, end-to-end operation for both isotope production and drug product manufacturing, enabling on-demand output and direct delivery to treatment centres within three days of release after production."Indianapolis is a key national distribution hub offering unmatched reach — 50% of the US is within a 10-hour drive," the company spokesperson said, noting that multiple major airports are within a three-hour radius. "This allows for the reliable transfer of doses through road or air transport to destinations across the country and around the world."RYZ101 production baseAt the heart of BMS's radiopharma push is RayzeBio's lead candidate RYZ101 (225Ac-dotatate), which harnesses alpha-emitting isotope actinium-225 (Ac225) to target somatostatin receptor 2 (SSTR2), commonly overexpressed in neuroendocrine tumours (NETs) and small-cell lung cancer (SCLC). Alpha-emitters like actinium are gaining attention as next-generation alternatives to beta-emitters like lutetium-177, used in Novartis' FDA-approved Pluvicto (lutetium Lu 177 vipivotide tetratexan) and Lutathera (lutetium Lu 177 dotatate). Unlike lutetium, actinium delivers higher-energy radiation over shorter distances, potentially increasing tumour cell killing while minimising off-target toxicity.However, that promise has come with growing pains. Shortly after the RayzeBio acquisition, isotope shortages forced BMS to temporarily halt enrollment in the Phase III ACTION-1 trial, which is evaluating RYZ101 for gastroenteropancreatic NETs in patients previously treated with lutetium-177 based therapies.Enough supplyThe 288-patient trial has since resumed, with primary completion expected by year-end. Clinical doses of RYZ101 are being produced at the Indianapolis facility. "RayzeBio has sufficient Ac225 supply for current clinical and anticipated commercial needs," the BMS spokesperson said.Meanwhile, RayzeBio is pushing RYZ101 into other cancer types as well. The candidate is being tested in a Phase I study for newly diagnosed extensive-stage SCLC, and last July, it initiated the Phase I/II TRACY-1 study in patients with ER-positive/HER2-negative metastatic or unresectable breast cancers that express SSTRs. The BMS unit also initiated a Phase I/Ib study of the theranostic pair RYZ811 (diagnostic) and RYZ801 (therapeutic) to identify and treat subjects with GPC3-positive, unresectable hepatocellular carcinoma.

临床1期放射疗法临床3期

100 项与 RYZ-801 相关的药物交易

登录后查看更多信息

研发状态

10 条进展最快的记录, 后查看更多信息

登录

| 适应症 | 最高研发状态 | 国家/地区 | 公司 | 日期 |

|---|---|---|---|---|

| GPC3阳性肝细胞癌 | 临床1期 | 美国 | 2024-11-15 | |

| 肝细胞癌 | 临床1期 | - | - |

登录后查看更多信息

临床结果

临床结果

适应症

分期

评价

查看全部结果

| 研究 | 分期 | 人群特征 | 评价人数 | 分组 | 结果 | 评价 | 发布日期 |

|---|

No Data | |||||||

登录后查看更多信息

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

核心专利

使用我们的核心专利数据促进您的研究。

登录

或

临床分析

紧跟全球注册中心的最新临床试验。

登录

或

批准

利用最新的监管批准信息加速您的研究。

登录

或

特殊审评

只需点击几下即可了解关键药物信息。

登录

或

生物医药百科问答

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用