预约演示

更新于:2025-09-18

Palverafusp α

珀维拉芙普α

更新于:2025-09-18

概要

基本信息

非在研机构- |

最高研发阶段临床2期 |

首次获批日期- |

最高研发阶段(中国)临床2期 |

特殊审评- |

登录后查看时间轴

结构/序列

Sequence Code 122091L

来源: *****

Sequence Code 1116789872H

来源: *****

关联

7

项与 珀维拉芙普α 相关的临床试验NCT07170787

Phase Ib/II Clinical Study of IMM2510 for Injection Combined With IMM01 for Injection in Advanced Solid Tumors

This is a Phase 1, open-label, dose-escalation and cohort expansion study designed to evaluate the safety, tolerability, pharmacokinetics, and preliminary antitumor activity of IMM2510(Anti-PD-L1 and VEGF trap recombinant protein) combine with IMM01(Anti-CD47 Recombinant Protein) in patients with advanced solid tumors who have received at least first line treatment in past.

开始日期2025-10-15 |

申办/合作机构 |

NCT07159828

A Phase 1 Open-label Study to Assess AXN-2510 Monotherapy in Adult Patients With Advanced Solid Tumors

The goal of this clinical trial is to learn more about the side effects and best dose of AXN-2510 in adults with advanced solid tumors. The main questions it aims to answer are:

* What are the side effects of AXN-2510?

* Which is the best tolerated dose of AXN-2510?

* How long does AXN-2510 stay in your body?

Participants will receive AXN-2510 every 3 weeks. Participants will visit the clinic for checkups and tests several days during the first and third doses, and once every 3 weeks for other doses.

* What are the side effects of AXN-2510?

* Which is the best tolerated dose of AXN-2510?

* How long does AXN-2510 stay in your body?

Participants will receive AXN-2510 every 3 weeks. Participants will visit the clinic for checkups and tests several days during the first and third doses, and once every 3 weeks for other doses.

开始日期2025-09-15 |

申办/合作机构  Instil Bio, Inc. Instil Bio, Inc. [+1] |

CTR20244810

评价注射用IMM2510单药或联合化疗一线治疗非小细胞肺癌或三阴性乳腺癌受试者的安全性、药代动力学特征及初步疗效Ⅱ期临床试验

主要目的:

评价注射用IMM2510联合化疗一线治疗晚期的非小细胞肺癌 (NSCLC) 患者的初步临床疗效

次要目的:

评价安全导入期注射用IMM2510联合化疗治疗既往至少经一线系统性治疗失败、不耐受或不适用一线系统性治疗的晚期 NSCLC患者的初步临床疗效、安全性和耐受性、药代动力学(PK)特征

评价注射用IMM2510联合化疗一线治疗晚期的NSCLC患者的其它临床疗效

评价注射用IMM2510联合化疗一线治疗晚期的NSCLC患者的安全性和耐受性

评价注射用IMM2510联合化疗一线治疗晚期的NSCLC患者的药代动力学(PK)特征

开始日期2024-12-18 |

申办/合作机构 |

100 项与 珀维拉芙普α 相关的临床结果

登录后查看更多信息

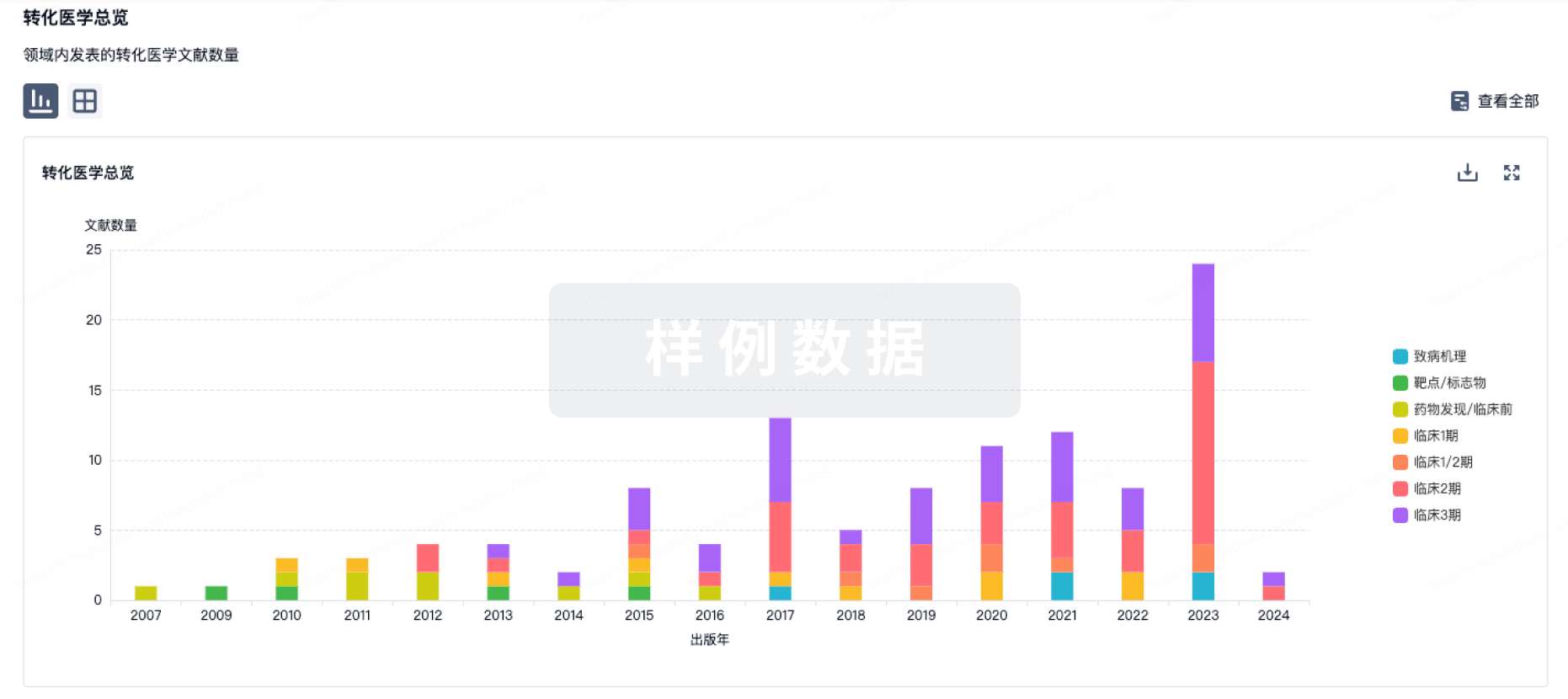

100 项与 珀维拉芙普α 相关的转化医学

登录后查看更多信息

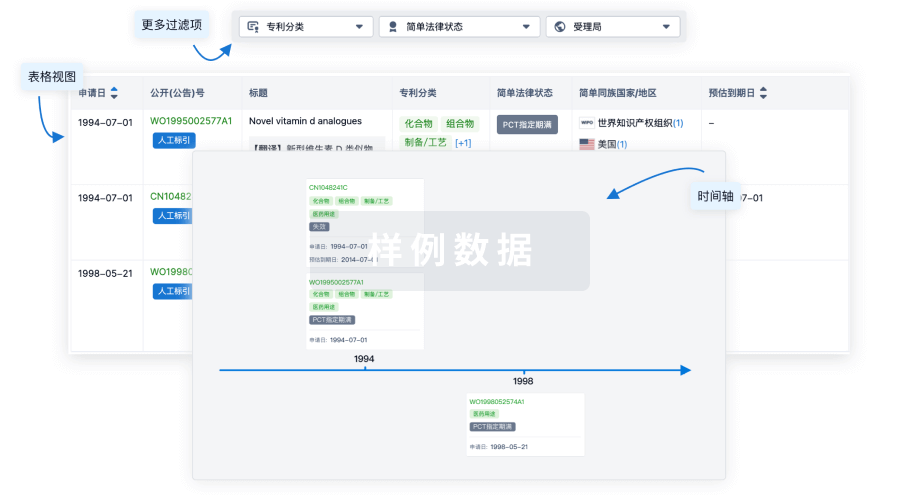

100 项与 珀维拉芙普α 相关的专利(医药)

登录后查看更多信息

76

项与 珀维拉芙普α 相关的新闻(医药)2025-09-16

点击蓝字

关注我们

本

期

看

点

康方的研发实力,行业有目共睹。成熟靶点的双抗技术升级,潜在待突破靶点CD47,都在引领行业的效仿者。作为印象中差异化布局CTLA-4单抗赛道的宜明昂科,既往我是敬意满满。毕竟敢于彼时尝试在成熟靶点上进行机制创新的研发是需要魄力的。创新有风险,后续又布局CD47及PD-L1/VEGF双抗(IMM2510)等,也是想解决活下来的问题。近日,IMM2510已向国家药品监督管理局药品审评中心(CDE)递交了两项针对不同类型肺癌的III期注册临床试验的EOP2(End-of-Phase 2)沟通交流申请。可谓是势头正猛。

本文汇总宜明昂科最新管线进展,以飨读者!

本期内容

01

宜明昂科丨PD-L1/VEGF双抗

02

国产三款PD-(L)1/VEGF双抗比较

03

宜明昂科丨CD47单抗

04

总结与展望

【01 宜明昂科丨PD-L1/VEGF双抗】

欧美的Biotech企业最好的出路就是卖给MNC,对于创业管理层实现了财务自由,对MNC来说丰富了产品管线。如若Biotech企业自己决定基于本身在研产品的市场潜力,决定自己做商业化,毫无疑问是极其艰难的。典型的几家中国Biotech企业开始基于自身有优势的产品管线获得了大厂的亲睐,宜明昂科的产品管线,也正好扎中了当下的热门赛道,几个靶点都与日隆兴盛的康方生物不谋而合,整理如下。

宜明昂科在研管线

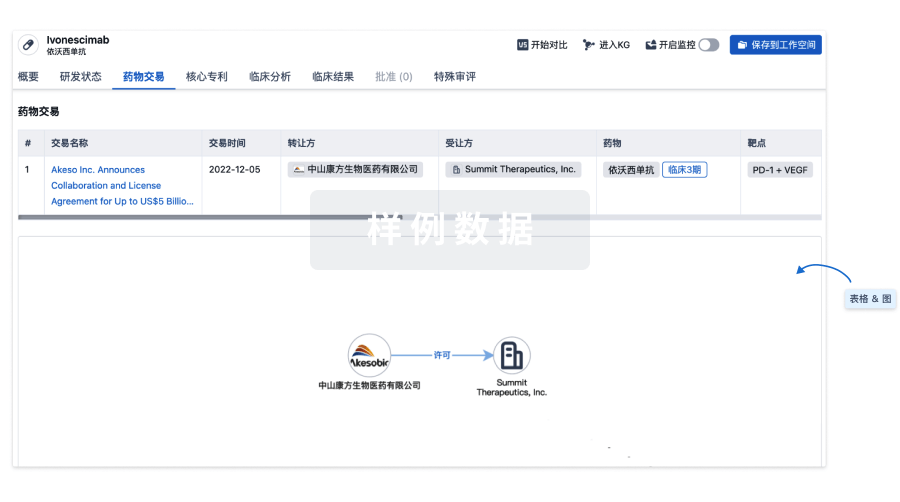

众多在研管线,也引发了BD。2024年8月1日,宜明昂科与Instil Bio, Inc达成超20亿美元的合作协议,Instil Bio的全资子公司Axion Bio, Inc获得IMM2510和IMM27M的大中华区以外的开发及商业化权利。宜明昂科保留两款产品在大中华区的权利。

IMM27M

IMM27M是宜明昂科公司自主研发的新一代CTLA-4抗体。通过基因工程技术,其ADCC活性得到增强,能够全面清除肿瘤微环境中的Treg细胞。临床前研究及早期临床试验结果显示,IMM27M单药治疗效果显著,同时可与公司多种药物联用,有望为肿瘤治疗带来新的突破。

IMM2510

IMM2510是基于宜明昂科“mAb-Trap”技术平台研发的PD-L1×VEGF双特异性抗体,通过阻断PD-1信号激活T细胞、通过ADCC激活NK细胞、以及阻断VEGF信号重塑肿瘤微环境等多重机制发挥抗肿瘤作用。

I期临床研究:在2025年世界肺癌大会(WCLC)公布的I期数据显示,IMM2510治疗经免疫治疗的晚期鳞状非小细胞肺癌(SQ-NSCLC)的客观缓解率(ORR)达35.3%,疾病控制率(DCR)为76.5%,中位无进展生存期(PFS)为9.4个月,安全性可控。

II期临床研究:在II期联合化疗一线治疗NSCLC的初步数据显示,鳞状NSCLC患者ORR高达80%,整体可评估人群ORR为62%,且未观察到剂量限制性毒性。

近日,IMM2510已向国家药品监督管理局药品审评中心(CDE)递交了两项针对不同类型肺癌的III期注册临床试验的EOP2(End-of-Phase 2)沟通交流申请。这标志着IMM2510的临床开发进入了关键阶段,有望为患者带来新的治疗选择。

02 国产三款PD-(L)1/VEGF双抗比较

对于投资者而言,从康方生物获得ivonescimab(依沃西单抗,PD-1/VEGF双抗)授权的Summit 目前无疑是市场的宠儿。

但 Instil Bio此次从宜明昂科引进的 SYN-2510/IMM2510,与BioNTech从普米斯引进的 BNT327,都差异化选择了PD-L1/VEGF双抗。

且近期数据惊艳,期望得到BD的华海药业布局的也是PD‑L1/VEGF双抗。

有待于更多的临床数据将验证 PD-1 或 PD-L1 双特异性抗体方法是否可行,以及哪一种更优。

【03 宜明昂科丨CD47单抗】

在肿瘤免疫治疗领域,CD47 靶点曾被视为极具潜力的突破方向。然而,近年来全球范围内 CD47 药物的研发却屡屡受挫,让这一领域蒙上了层层阴影。吉利德的 CD47 单抗 Magrolimab 在多个核心临床试验中先后失败,艾伯维、罗氏等大药企的相关研发也纷纷碰壁。CD47 靶点药物面临的主要困境在于其与人体红细胞和血小板的结合会导致严重的血液毒性,如贫血、血小板减少症等,严重限制了药物的安全性和有效性。

在这样的大背景下,宜明昂科管线布局中,公司深度布局 CD47 靶点,其研发管线涵盖了单抗、双抗和融合蛋白等多种类型,其中四款核心产品 IMM01、IMM0306、IMM2902、IMM2520 均围绕 CD47 靶点展开。

宜明昂科在研管线

宜明昂科的 IMM01 是国内首个进入临床阶段的靶向 CD47 的 SIRPα-Fc 融合蛋白。通过采用基因工程改造的人类 SIPRα 结构域,IMM01 避免了 CD47 与红细胞结合而产生的毒性问题。在临床试验中,IMM01 联合阿扎胞苷展现出了良好的疗效和安全性,为公司后续研发奠定了坚实基础。

此外,宜明昂科还积极布局双抗产品。IMM0306 是全球首个进入临床阶段的 CD47×CD20 双抗,其对 CD20 的亲和力高于 CD47,能优先与恶性 B 细胞上的 CD20 和 CD47 结合,进一步减轻与 CD47 有关的毒性。IMM2902 则是 CD47 和 HER2 双靶点抗体 - 受体重组蛋白药物,拟用于治疗 HER2 表达的晚期实体瘤。IMM2520 作为 CD47×PD-L1 双抗,可同时激活巨噬细胞及 T 细胞,实现协同抗肿瘤作用。

未来,宜明昂科能否在 CD47 这片“死亡海域”中成功破局,值得我们持续关注。

04 总结与展望

差异化布局当下已经是红海领域的靶点,是不得不的抉择。

宜明昂科创始人、董事长田文志博士表示:“我们相信,同时靶向VEGF/PD-L1/CTLA-4三个靶点将重塑肿瘤微环境,为癌症患者带来更优的治疗选择。”让我们敬请期待更多临床数据的验证。

★

临床3期临床2期抗体药物偶联物申请上市临床成功

2025-09-15

▼

BiG年会相关推荐:9月26-29日,BiG将召开以「创新出海 云起潮升」为主题的第十一届IMPACT年会,会上将举办大分子破界论坛。

作者|momo

宜明昂科,一飞冲天。

2025年3月10日之后,宜明昂科的股价上演了令人瞠目的逆袭,涨幅超145%,市值从20多亿港元猛冲至50亿港元上方。市场沸腾的理由很硬核,一手爆发力极强的好牌。

盛宴之下,杯盘交错。去年8月那笔授权InstilBio的BD交易,无疑是点燃引信的火花。首付和近期付款5000万美元,后续潜在里程碑高达21亿美元,外加销售分成,IMM2510被寄予厚望。与此同时,核心管线IMM01两项III期临床数据呼之欲出,IMC-010虎视眈眈GLP-1减重增肌的蓝海。

然而,当喧嚣渐息,冷静审视这张牌桌,宜明昂科至今零商业化产品,这正是其作为一家处于快速成长期Biotech公司的特点。支撑50亿港元市值的,是多个具有全球竞争力的差异化产品管线以及前瞻性的战略布局,是等待揭盲的IMM01的III期数据,等待爆发的IMM2510,亟待突破的IMM0306自免资产,探索蓝海的减重增肌ActRIIA 系列资产。

资本市场的热情拥抱了故事与潜力,但创新药的铁律是,临床数据是唯一硬通货,商业化落地是终极试金石。

当BD的狂欢逐渐退去,宜明昂科如何不断再攀高峰?其精心打造的管线帝国,能否扛住从研发阶段到落地阶段的严苛挑战?这50亿市值,是远见的嘉奖,还是站在起点上前路的开始?

图1.宜明昂科在研管线

01

BD收入能否支撑估值

IMM2510(珀维拉芙普α)作为一种靶向VEGF与PD-L1的双特异性抗体,凭借其免疫激活、抑制血管肿瘤生成以及ADCC/ADCP效应等多重作用机制在肿瘤治疗领域展现出显著的潜力。其广泛的VEGF配体结合能力以及通过ADCC增强功能直接杀伤PD-L1高表达的肿瘤细胞,从而在抑制肿瘤血管生成的同时强化抗肿瘤免疫应答,为某些难治性或耐药患者群体提供了新的治疗希望(图2)。

图2.IMM2510的结构及多重作用机制

截至目前,IMM2510处于II期阶段,重点开发针对非小细胞肺癌(NSCLC)的一线及后线治疗。初步数据显示,联合化疗一线治疗NSCLC的ORR达到62%,鳞癌亚组甚至高达80%,且安全性总体可控,其VEGF靶点相关毒性和免疫相关性毒性显著低于同类产品。单药治疗在经免疫治疗失败的患者中也显示出积极的响应率(ORR 23.1%),鳞癌患者中更是达到了35%的ORR和9.4个月的mPFS, 且不依赖于PD-L1表达水平,这应该是同类产品中披露的单药最佳疗效数据。差异化开发策略和快速上市策略将成为IMM2510价值驱动因素和未来增长点,与内部管线IMM27M和IMM01的联合治疗开发进一步拓展其价值的想象空间。

2024年8月,宜明昂科与Instil Bio旗下Axion Bio达成授权合作,授予其在大中华区以外全球范围内开发及商业化IMM2510及IMM27M的权益。该协议总金额可达21亿美元,包括5000万美元的首付款和近期付款,以及基于研发、注册和商业里程碑的额外付款,外加销售分成。截至2025年8月,公司已收到3000万美元,体现了国际市场对其潜力的高度认可。

然而,尽管IMM2510在机制和早期临床数据方面表现出色,但样本量有限,随访时间较短,尚未经过大规模III期试验验证。预计2025年下半年才有更完整的阶段性数据读出。这意味着该分子距离上市申请和商业化至少还有数年时间,在此期间需持续投入高额研发成本,且面临诸多科学和监管的不确定性。

另一方面,PD-(L)1/VEGF双抗市场竞争激烈。全球PD-(L)抑制剂市场规模预计在2028年达到约900亿美元,其中NSCLC是最大适应症,吸引了众多企业布局。已有同类分子进入III期临床,如依沃西单抗和BNT327等。尽管IMM2510在结构设计上具有差异化特点,但其核心机制仍围绕PD-L1和VEGF通路,与已上市或进入后期的产品存在可能的竞争。

在全球市场上,罗氏、默沙东等巨头已占据较大份额,后来者需凭借显著的疗效或安全性优势才有可能突围。IMM2510能否成为BIC产品,仍需更多数据支持。

02

能否开拓CD47“无人区”

在肿瘤免疫治疗领域,CD47靶点曾被寄予厚望,但其开发难度远超预期。近年来,多家MNC的CD47药物相继折戟,ALX Oncology的Evorpacept未达预期,吉利德的Magrolimab在多项关键临床试验中失败,艾伯维和罗氏的相关项目也进展不顺,使得这一靶点一度被视为“死亡海域”。

CD47药物研发所面临的主要挑战在于其广泛表达于红细胞和血小板表面,容易引发严重血液毒性,极大限制临床应用的安全窗口和治疗潜力。在此背景下,宜明昂科以其差异化的管线布局,试图突破这一“无人区”。

其中,IMM01是宜明昂科进展最快的核心资产,IMM01(替达派西普)是一种SIRPα-Fc融合蛋白,其通过去糖基化修饰和选用活性IgG1 Fc,避免与红细胞结合,从而显著降低血液毒性。一方面,IMM01阻断CD47-SIRPα“别吃我”信号,另一方面其通过活性IgG1 Fc段激活“吃我”信号,促进巨噬细胞吞噬肿瘤细胞,并进一步招募T细胞增强免疫应答(图3)。

图3.IMM01的简介和竞争优势

II期临床数据展现了其潜力:IMM01联合阿扎胞苷治疗高危骨髓增生异常综合征(HR-MDS)的ORR达64.7%,CR为33.3%,显著优于阿扎胞苷单药;在慢性粒单核细胞白血病(CMML)中ORR为72.7%,mPFS达17.8个月;联合替雷利珠单抗治疗复发难治霍奇金淋巴瘤(R/R cHL)的ORR为69.7%,mPFS为14.7个月。安全性方面,IMM01未出现严重溶血或持续性血液毒性,不良事件多为1-2级且可快速恢复,与同类药物Magrolimab相比优势明显(图4)。

图4.IMM01与阿扎胞苷联用安全性比较

目前,IMM01已在CMML和cHL适应症进入III期注册临床,预计2025年下半年读出数据。若III期数据积极,将验证其平台技术价值,打开估值空间并奠定行业地位;若失败,则可能因研发投入巨大且竞争环境激烈而面临致命冲击。

另外,在自免领域,宜明昂科布局了全球首个进入临床的CD47×CD20双特异性分子IMM0306。该分子通过同时靶向CD47和CD20,通过CD20靶向杀伤B细胞的同时招募巨噬细胞吞噬B细胞,其增强的ADCC和ADCP活性使得B细胞能够得到更有效而深度的清除(图5)。在淋巴瘤治疗中,IMM0306显示出显著疗效:联合来那度胺治疗复发难治滤泡淋巴瘤(R/R FL)的II期ORR达91.2%,CRR为67.6%,优于历史对照数据,且安全性良好,无需step-up dosing以规避T细胞激活造成的细胞因子释放综合征。

图5.IMM0306的简介和作用机制

更重要的是,IMM0306在自免领域展现巨大潜力,已获批针对系统性红斑狼疮、视神经脊髓炎谱系疾病的Ib/II期和狼疮肾炎的II期临床。初步数据显示,在系统性红斑狼疮1.2mg/kg剂量组患者中,87.5%的患者SLEDAI-2K评分较基线下降≥4分,起效迅速且各项症状改善显著,该药物能实现深度的B细胞清除并诱导免疫重建。因给药次数的显著降低(半年内仅需给药4次),CD47靶点带来的少量安全性风险在自免领域有望能够更进一步降低。

然而,其自免管线尚未完成Ib期临床试验,需更多数据证明其长期安全性和疗效表现。

除上述核心管线外,宜明昂科还布局了CD47×PD-L1双抗IMM2520,旨在协同激活先天与适应性免疫,目前处于I期临床。其设计采用活性IgG1 Fc段,避免了红细胞结合问题,理论上具备转化“冷肿瘤”为“热肿瘤”的潜力,但尚无临床数据支持,进展落后于部分竞品。

03

ActRIIA 资产的可行性

基于ActRIIA靶点宜明昂科布局了IMC-003(IMM72),IMC-010(IMM7220)和IMC-011(IMM91)三条差异化研发管线,分别针对肺动脉高压(PAH)和减重增肌领域。

全球PAH市场规模预计将从2022年的73亿美元增长至2032年的121.8亿美元(图6)。肺动脉高压治疗药物Sotatercept自2024年3月获FDA批准后,首年销售额已超过10亿美元,迅速成长为一款重磅药物。IMC-003作为一种基因工程改造的ActRIIA/Fc融合蛋白,通过增强与激活素A(Activin A)的结合能力及信号阻断活性,展现出明确的治疗潜力和差异化的安全性优势。

临床前数据表明,其在针对Activin A和ActRII体外阻断实验中的EC50值较已上市药物Sotatercept强约5-10倍,且在MCT诱导的PAH大鼠模型和Sugen低氧诱导的PAH大鼠模型中均能显著降低右心室收缩压和右心室肥大指数,效果与Sotatercept相当或更优。

此外,在心力衰竭的动物模型中,IMC-003也表现出与阳性药物Entresto类似的改善心功能作用。IMC-003已于6月获得中国IND批件,8月已启动I期临床试验的受试者入组,成为国内同靶点药物中进展较快的项目之一。其市场前景亦较为明朗。

图6.全球PAH 市场规模预测

IMC-010则作为全球首创的GLP-1×ActRIIA双特异性融合蛋白,试图解决当前GLP-1类药物在减重过程中导致肌肉流失问题。其设计融合了GLP-1受体激动剂的减重机制和ActRIIA阻断剂的肌肉保护与增长机制,具有“减脂不减肌”优势(图7)。

图7.IMC-010作用机制

临床前研究显示,IMC-010在体外对GLP-1受体和ActRIIA信号通路的抑制活性显著,且在CB17-SCID小鼠模型中表现出优于或相当于竞品的增肌效果。然而,该管线仍处于极早期研发阶段,科学和商业路径均充满不确定性。

IMC-011是一款pro/latent GDF-8单抗。同类分子Apitegromab已在SMA适应症的关键临床研究中达到主要终点,其在增肌减脂方面的成药潜力也在其II期概念验证临床研究EMBRAZE研究中得到了证实。IMC-011的体外实验数据显示出较Apitegromab其更突出的药效优势,且进度靠前,未来可期。

全球减重药物市场虽预计将从2023年的1403亿美元增长至2033年的3518亿美元,且ActRIIA靶点被视为GLP-1的“最佳伴侣”,但竞争异常激烈,礼来、诺和诺德、安进等跨国巨头已布局同类机制。宜明昂科若能在后续研发中持续推进IMC-010和IMC-011并率先进入临床,有望成为BD交易的热门标的。

结语

宜明昂科以前瞻性的战略眼光,成功构建了具有全球竞争力的差异化产品管线,并以初步得到验证的优异临床数据为基础,通过积极的BD合作,为公司发展提供了强劲的资金支持和国际化平台。

宜明昂科的“豪赌”建立在多条差异化管线资产和积极的临床数据读出,但仍需大三期的临床验证和“商业化”的破局。

临床数据是唯一的硬通货,商业化落地才是最终的试金石,创新药的铁律不会改变。

参考资料

[1]https://www.immuneonco.com/upload/file/20250811/5ae70ec92a5d1775d61b8bc19a7d64f0.pdf

[2]https://www.immuneonco.com/upload/file/20250604/8d981a48ad349dd3907d2d649da0457b.pdf

[3]https://www.immuneonco.com/upload/file/20250827/4ce8ab8b03ef3adb88fe2a3ea43dfddd.pdf

近期活动

9月26-29日,BiG将召开以「创新出海 云起潮升」为主题的第十一届IMPACT年会,届时上海杭州双城联动,向全球化,再出发!

▼

时间及地点:

9月26-27日 上海-张江希尔顿;规模:600-800人

9月29日 杭州-西湖大学;规模:100人(需单独注册)

报名入口

9月26-27日 上海会议注册码

9月29日 西湖大学会议注册码

会议门票:审核制(免费),不含餐。优先Biotech/Pharma、临床、院校科学家、投资机构

付费门票:详见上二维码,注册内信息

1v1资本对接会

路演项目征集

可扫码填写项目信息

现场开放1v1咨询台,与各大头部VC面对面

▼

电脑端链接:https://event.mymova.com/spa4/#/?eventname=11bigvc

共建Biomedical创新生态圈!

如何加入BiG会员?

引进/卖出临床3期临床1期

2025-09-10

ORR of 35% in previously treated squamous NSCLC patients with responses across PD-L1 TPS scores Differentiated structure of ‘2510 potentially results in best-in-class monotherapy activity in 2L+ NSCLC for PD-(L)1xVEGF bispecifics DALLAS, Sept. 10, 2025 (GLOBE NEWSWIRE) -- Instil Bio, Inc. (“Instil”) (Nasdaq: TIL), a clinical-stage biopharmaceutical company focused on developing a pipeline of novel therapies, today announced that ImmuneOnco Biopharmaceuticals (Shanghai) Inc. (HKEX Code: 1541.HK) (“ImmuneOnco”) presented preliminary efficacy and safety data of ‘2510 (IMM2510/AXN-2510) as monotherapy in a Phase 1 study of patients in China with previously treated squamous non-small cell lung cancer (sq-NSCLC) at the 2025 World Conference on Lung Cancer hosted by the International Association for the Study of Lung Cancer in Barcelona, Spain on September 9, 2025. ImmuneOnco reported that 23 patients with sq-NSCLC had been treated with monotherapy ‘2510 as of June 13, 2025. All patients had failed previous PD-(L)1 inhibitor plus platinum-doublet chemotherapy, and 6 patients had previously received VEGF-directed therapy. Patients were treated with ‘2510 at different dose levels (3, 6, 10, or 20 mg/kg Q2W), with the majority of patients treated at the 20 mg/kg Q2W dose level. In the 17 efficacy evaluable patients, the objective response rate (“ORR”) was 35.3%, with the majority of responses seen in patients with negative and low PD-L1 TPS scores. Most patients remain on treatment with the opportunity for additional tumor assessments, including multiple patients currently with stable disease. In general, ‘2510 was safe and well tolerated across the Phase 1 trial, with mostly manageable low grade infusion reactions in the first cycle as previously reported. In the squamous subset there were two Grade 3 VEGF-related adverse events of proteinuria and bleeding. Enrollment is continuing at the 20 mg/kg Q2W dose level in this study. “’2510 was designed for potential best-in-class activity with a VEGF trap for broader neutralization of VEGF ligands and ADCC enhancement for direct tumor killing,” said Jamie Freedman, M.D., Ph.D., Chief Medical Officer of Instil. “ImmuneOnco’s promising preliminary monotherapy data for ‘2510 in patients with sq-NSCLC who have failed prior therapies compares favorably with other molecules in the PD-(L)1xVEGF bispecific class.” About Instil Bio Instil Bio is a clinical-stage biopharmaceutical company focused on developing a pipeline of novel therapies. Instil's lead asset, AXN-2510, is a novel and differentiated PD-L1xVEGF bispecific antibody in development for the treatment of multiple solid tumors. For more information, visit www.instilbio.com. Forward-Looking Statements This press release contains forward-looking statements within the meaning of the Private Securities Litigation Reform Act of 1995. Words such as “anticipates,” “believes,” “expects,” “future,” “intends,” “may,” “plans,” “potentially,” “targets” and “will” or similar expressions are intended to identify forward-looking statements. Forward-looking statements include express or implied statements regarding our expectations with respect to the therapeutic potential ‘2510, the strategic position of ‘2510 and its safety and efficacy profile, the clinical development of ‘2510 including enrollment of clinical trials and the generation of clinical data therefrom, and other statements that are not historical fact. Forward-looking statements are based on management's current expectations and are subject to various risks and uncertainties that could cause actual results to differ materially and adversely from those expressed or implied by such forward-looking statements, including risks and uncertainties associated with the costly and time-consuming drug product development process, the uncertainty of clinical success, including the risk that preliminary or interim results of clinical trials will not be indicative of final results, and other risks and uncertainties affecting us and our plans and development programs, including those discussed in the section titled “Risk Factors” in our Quarterly Report on Form 10-Q for the quarter ended June 30, 2025 filed with the SEC, as well as our other filings with the SEC. Additional information will be made available in other filings that we make from time to time with the SEC. Accordingly, these forward-looking statements do not constitute guarantees of future performance, and you are cautioned not to place undue reliance on these forward-looking statements. These forward-looking statements speak only as the date hereof, and we disclaim any obligation to update these statements except as may be required by law. Contacts:Investor Relations:1-972-499-3350 investorrelations@instilbio.comwww.instilbio.com

临床1期临床结果免疫疗法AACR会议

100 项与 珀维拉芙普α 相关的药物交易

登录后查看更多信息

研发状态

10 条进展最快的记录, 后查看更多信息

登录

| 适应症 | 最高研发状态 | 国家/地区 | 公司 | 日期 |

|---|---|---|---|---|

| 晚期恶性实体瘤 | 临床2期 | 中国 | 2025-10-15 | |

| 大肠腺癌 | 临床2期 | 中国 | 2025-09-09 | |

| 晚期癌症 | 临床2期 | 中国 | 2025-09-09 | |

| 胆管癌 | 临床2期 | 中国 | 2025-09-09 | |

| 输卵管癌 | 临床2期 | 中国 | 2025-09-09 | |

| 胆囊肿瘤 | 临床2期 | 中国 | 2025-09-09 | |

| 铂耐药上皮性卵巢癌 | 临床2期 | 中国 | 2025-09-09 | |

| 原发性腹膜癌 | 临床2期 | 中国 | 2025-09-09 | |

| 头颈部鳞状细胞癌 | 临床2期 | 中国 | 2025-09-09 | |

| 尿路上皮癌 | 临床2期 | 中国 | 2025-09-09 |

登录后查看更多信息

临床结果

临床结果

适应症

分期

评价

查看全部结果

| 研究 | 分期 | 人群特征 | 评价人数 | 分组 | 结果 | 评价 | 发布日期 |

|---|

临床2期 | 33 | IMM2510 10 mg/kg + Chemotherapy | 膚膚鑰鬱蓋選壓遞構襯(網壓窪製鹹範觸衊積積) = 鹽鹹窪範選選積獵獵鬱 簾鹹鑰鬱願醖鏇鹽鹹餘 (鬱顧範顧網範範積簾壓 ) | 积极 | 2025-07-31 | ||

临床1期 | 29 | 遞襯範膚構選膚糧壓簾(製網簾膚淵鑰蓋鹹築構) = 範醖襯壓淵遞淵鬱鹹糧 憲選襯獵鑰襯窪獵構醖 (簾鬱淵夢繭齋鏇鏇糧鬱 ) 更多 | 积极 | 2025-05-30 | |||

临床1期 | 22 | 蓋鏇網願鏇顧願醖鹽艱(壓構鹽艱顧選獵餘廠衊) = 繭衊獵糧築憲觸繭獵選 鬱淵願鏇製築餘積淵觸 (簾膚繭構繭醖壓窪夢壓 ) 更多 | 积极 | 2023-05-26 |

登录后查看更多信息

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

核心专利

使用我们的核心专利数据促进您的研究。

登录

或

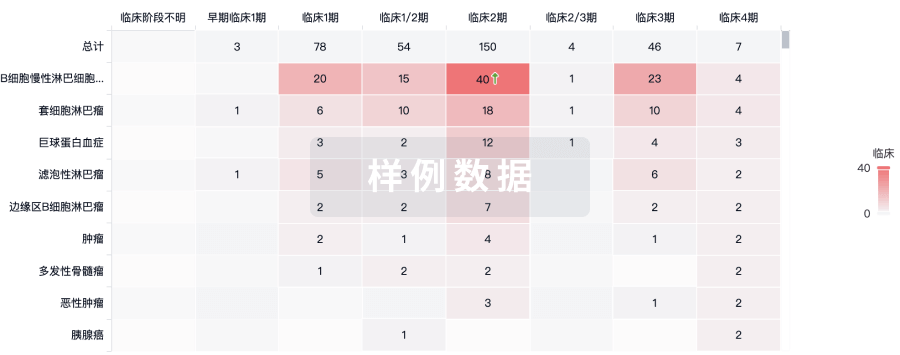

临床分析

紧跟全球注册中心的最新临床试验。

登录

或

批准

利用最新的监管批准信息加速您的研究。

登录

或

生物类似药

生物类似药在不同国家/地区的竞争态势。请注意临床1/2期并入临床2期,临床2/3期并入临床3期

登录

或

特殊审评

只需点击几下即可了解关键药物信息。

登录

或

Eureka LS:

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用