预约演示

更新于:2025-09-09

China Agricultural University

更新于:2025-09-09

概览

标签

消化系统疾病

内分泌与代谢疾病

其他疾病

小分子化药

单克隆抗体

基因疗法

疾病领域得分

一眼洞穿机构专注的疾病领域

暂无数据

技术平台

公司药物应用最多的技术

暂无数据

靶点

公司最常开发的靶点

暂无数据

| 排名前五的药物类型 | 数量 |

|---|---|

| 小分子化药 | 9 |

| 单克隆抗体 | 2 |

| 化学药 | 1 |

| 基因疗法 | 1 |

| 融合蛋白 | 1 |

关联

14

项与 中国农业大学 相关的药物靶点- |

作用机制- |

原研机构 |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

51

项与 中国农业大学 相关的临床试验ChiCTR2500106708

The effect of Bifidobacterium animalis subsp. lactis A6 yogurt on improving blood uric acid levels in obese individuals with hyperuricemia

开始日期2025-07-28 |

申办/合作机构  中国农业大学 中国农业大学 [+1] |

ChiCTR2500102881

The effect of a tagatose preload on postprandial and whole-day blood glucose levels in adults

开始日期2025-07-15 |

申办/合作机构  中国农业大学 中国农业大学 [+1] |

ChiCTR2500104510

Effects of replacing part of the staple food with starchy vegetables of different textures on postprandial blood glucose and satiety sensation

开始日期2025-06-23 |

申办/合作机构 |

100 项与 中国农业大学 相关的临床结果

登录后查看更多信息

0 项与 中国农业大学 相关的专利(医药)

登录后查看更多信息

33,595

项与 中国农业大学 相关的文献(医药)2026-02-01·FOOD HYDROCOLLOIDS

Deciphering the key interfacial molecules and core structure contributing to fat globule stability in UHT Milk: Omics analysis and computer simulation

作者: Qian, Wentao ; Luo, Jie ; Wang, Pengjie ; Guo, Mengyuan ; Yang, Jinhui ; Wang, Menghui ; Wu, Peipei ; Wang, Yi ; Ren, Fazheng ; Yu, Jinghua

Creaming is an issue in UHT milk due to extended storage periods and higher storage temperaturesTherefore, this study aims to unravel the key interfacial mols. and core structure behind the stability of UHT milk fat globules.Raw milk from Holstein, Jersey, and goat breeds, which differ in interfacial components, was selected.The fat globules were standardized for particle size using the UHT system, and stability anal. was performed using Turbiscan to establish high, medium, and low stability fat globule models.Omics anal. revealed that the abundance of 3 interfacial proteins (butyrophilin, adipophilin, and xanthine oxidoreductase) and 2 interfacial phospholipids (phosphatidylserine and sphingomyelin) significantly increased as the fat globule stability increased.Support vector machine was used to identify key interfacial mols.The results showed that the high abundance of butyrophilin, adipophilin, phosphatidylserine, and sphingomyelin contributed to fat globule stability.Mol. docking and CHARMM-GUI further determined that butyrophilin interacted with adipophilin mainly through hydrogen bonds (ΔG = -47.8 kcal/mol and interaction area = 3088.4 Å2).The abundance of this complex in high-stability fat globules was 2.2 times greater than that in medium-stability fat globules and 4.9 times greater than that in low-stability fat globules, resp.We hypothesize that the butyrophilin-adipophilin complex may anchor both the inner monolayer and the outer bilayer, forming the backbone of the entire interface.Therefore, this study first reveals that the key mols. contributing to the stability of UHT milk fat globules are butyrophilin, adipophilin, phosphatidylserine, and sphingomyelin, with the butyrophilin-adipophilin complex serving as the core structure.

2026-01-01·TALANTA

Electrochemical detection of Hg(II) in complexed soil samples using an innovative pretreatment approach based on oxygen vacancy-rich ZnCo2O4 nanocages membrane and peroxymonosulfate activation

Article

作者: Wang, Xiaochan ; Chen, Shaowen ; He, Renjie ; Zhao, Guo ; Liu, Gang ; Shi, Yujie ; Chen, Dongfei

Accurate detection of Hg(II) in soil is critical due to their severe environmental and heath risks. However, interference from soil organic matter, particularly humic acid (HA), complicates electrochemical detection by forming stable complexes with Hg(II), suppressing signal in square wave anodic stripping voltammetry (SWASV). This study introduces a novel pretreatment method using oxygen vacancy-rich ZnCo2O4 nanocages (OVs-ZnCo2O4 HNCs) to activate peroxymonosulfate (PMS) and generate sulfate radicals (·SO4-). These radicals disrupt HA-Hg(II) complexes, restoring Hg(II) to its free, electroactive state for accurate detection. Optimized parameters, including ZnCo2O4 loading (9 mg), PMS concentration (6 mg/L), and activation pH (3), enabled maximum signal recovery within 1.5 min. Comprehensive characterization confirmed the efficient catalytic activity of OVs-ZnCo2O4 HNCs. The method demonstrated high sensitivity (LOD = 0.27 μg/L) and robustness in real soil samples, highlighting its potential for environmental monitoring and heavy metal analysis.

2025-12-31·Emerging Microbes & Infections

SREBP2-dependent lipid droplet formation enhances viral replication and deteriorates lung injury in mice following IAV infection

Article

作者: Dong, Hong ; Li, Xinsen ; Zhou, Hongye ; Sun, Jiali ; Xiao, Jin ; Huo, Caiyun ; Hu, Yanxin ; Yang, Hanchun ; Su, Ruijing ; Sha, Shuhan ; Li, Lu ; Li, Yuli ; Tian, Jijing ; Wang, Lige

Influenza A virus (IAV) is a significant zoonotic pathogen that poses a considerable challenge to public health due to its continuous mutations. Lipid droplets (LDs) have been shown to play an important role in the process of several viral infections. However, their role in IAV infection remains unclear. Here, we found that IAV infection altered the lipid metabolism and increased the content of LDs in the lungs of mice. In vitro, IAV infection also mediated the formation of LDs in A549 cells. Besides, inhibition of the formation of lipid droplets can significantly suppress IAV replication and the release of inflammatory factors, indicating that LDs could facilitate the virus replication and inflammatory response. Furthermore, we discovered that IAV infection could activate the SREBP2, a crucial lipid-regulating transcription factor that regulates the expressions of downstream proteins named HMGCR and HMGCS. HMGCR and HMGCS involved in the process of cholesterol synthesis, which further promoted the formation of LDs. Additionally, the use of fatostatin that specifically inhibits the maturation of SREBP2 was able to significantly suppress the viral replication of H5N1 in cells and effectively ameliorated IAV-induced lung injury in mice, which eventually promoted the survival rate of infected mice. Taken together, we demonstrate the essential roles of lipid metabolism and LD formation in IAV replication and pathogenesis, which may better facilitate the advancement of new strategies against IAV infection, especially the highly pathogenic H5N1 virus.

144

项与 中国农业大学 相关的新闻(医药)2025-08-29

证券简称:东亚药业

债券简称:东亚转债

证券代码:605177

债券代码:111015

浙江东亚药业股份有限公司

关于2025 年半年度可转换公司债券募集资金存放与实际

使用情况的专项报告

根据中国证券监督管理委员会《上市公司募集资金监管规则》和《上海证券

交易所上市公司自律监管指引第1 号——规范运作》《上海证券交易所股票上市

规则》等有关规定,浙江东亚药业股份有限公司(以下简称“公司”)董事会编制

了《2025 年半年度可转换公司债券募集资金存放与实际使用情况的专项报告》。

具体如下:

一、可转换公司债券募集资金基本情况

(一)可转换公司债券实际募集资金金额和资金到账时间

根据中国证券监督管理委员会《关于同意浙江东亚药业股份有限公司向不特

定对象发行可转换公司债券注册的批复》(证监许可〔2023〕1165 号)核准,

同意公司向不特定对象发行可转换公司债券注册申请。截至2023 年7 月12 日止,

公司向不特定对象发行可转换公司债券人民币普通股(A 股)股票为人民币

69,000.00 万元(690,000 手,6,900,000 张),每张面值为人民币100.00 元,按

票面金额发行,债券期限为6 年。公司申请发行的可转换公司债券募集资金总额

为人民币69,000.00 万元,扣除承销费及其他发行费用人民币(不含增值税)981.56

万元后,实际募集资金净额为人民币68,018.44 万元。本次发行募集资金已于2023

年7 月12 日全部到账,并经中汇会计师事务所(特殊普通合伙)审验,于2023

年7 月12 日出具了《债券募集资金到位情况验证报告》(中汇会验[2023]8458

号)。

(二)可转换公司债券募集资金使用和结余情况

截至2025 年6 月30 日,公司可转换公司债券募集资金实际使用情况为:

单位:人民币/万元

|明细|金额|

|---|---|

|2024 年12 月31 日募集资金余额|27,990.77|

|加:购买理财产品的投资收益|39.90|

|减:2025 年半年度使用募集资金|7,347.00|

|加:2025 年半年度利息收入减除手续费|27.06|

|2025 年6 月30 日募集资金余额|20,710.73|

二、可转换公司债券募集资金管理情况

(一)可转换公司债券募集资金管理情况

为规范募集资金的管理和使用,保护投资者的权益,根据《上市公司募集资

金监管规则》《上海证券交易所上市公司自律监管指引第1号——规范运作》等

法律、法规和规范性文件及公司《募集资金管理制度》的要求。公司及实施募投

项目的全资子公司浙江善渊制药有限公司、保荐机构东兴证券与中国银行股份有

限公司三门县支行、中国农业银行股份有限公司三门县支行分别签署了《募集资

金四方监管协议》;公司及实施募投项目的全资子公司江西善渊药业有限公司、

保荐机构东兴证券与中国农业银行股份有限公司台州黄岩支行、中信银行股份有

限公司台州分行分别签署了《募集资金四方监管协议》。上述协议与上海证券交

易所《募集资金专户存储三方监管协议(范本)》不存在重大差异。本公司在使

用募集资金时已经严格遵照履行,以便于募集资金的管理和使用以及对其使用情

况进行监督,保证专款专用。

(二)可转换公司债券募集资金专户存储情况

截至2025年6月30日,可转换公司债券募集资金专户存储情况如下:

单位:人民币/万元

|Col1|Col2|Col3|单位:人民币/万元|

|---|---|---|---|

|开户银行|银行账号|募集资金余额|备注|

|中国银行股份有限公司三 门县支行|400083205788|-|2024 年12 月销户|

|中国农业银行股份有限公 司三门沿海工业城支行|19950401040099996|2,690.28|特色新型药物制剂研发与生 产基地建设项目(一期)|

|中国农业银行股份有限公 司台州黄岩支行|19915101049876543|19.97|年产3685 吨医药及中间体、 4320 吨副产盐项目(一期)|

|中信银行股份有限公司台 州三门支行|8110801081539876888|18,000.47|年产3685 吨医药及中间体、 4320 吨副产盐项目(一期)|

|合计||20,710.73|[注]|

注1:余额包含购买尚未赎回的大额存单、挂钩型结构性存款20,000 万元。

注2:合计数与明细数之和在尾数上有差异的,为单位转换或四舍五入所致。

三、本年度可转换公司债券募集资金的实际使用情况

(一)可转换公司债券募集资金投资项目的资金使用情况

公司严格按照《募集资金管理制度》使用募集资金,截至本报告期末,可转

换公司债券募集资金实际使用情况详见附表1:可转换公司债券募集资金使用情

况对照表。

(二)可转换公司债券募集资金先期投入及置换情况

报告期内,公司不存在可转换公司债券募投项目先期投入及置换情况。

(三)用闲置可转换公司债券募集资金暂时补充流动资金情况

报告期内,公司不存在使用闲置可转换公司债券募集资金暂时补充流动资金

情况。

(四)可转换公司债券闲置募集资金进行现金管理的情况

2024 年12 月18 日,公司第四届董事会第四次会议和第四届监事会第四次

会议分别审议通过了《关于使用暂时闲置可转换公司债券募集资金进行现金管理

的议案》,同意公司使用最高额度不超过2.5 亿元人民币(含本数)的部分闲置

可转换公司债券募集资金,在保证公司募投项目所需资金和保证募集资金安全的

前提下,用于购买安全性高、流动性好、有保本约定的理财产品,使用期限自第

四届董事会第四次会议审议通过之日起一年内有效。在上述额度及期限内,资金

可滚动使用,并授权公司管理层具体实施相关事宜。

报告期内,公司累计购买中信银行台州三门支行、中国农业银行三门沿海工

业城支行发行的大额存单、挂钩型结构性存款等理财产品为29,000.00万元,截至

2025年6月30日,尚未到期金额为20,000.00万元,具体如下:

|受托方|产品名称|产品类型|金额 (万元)|起止日期|是否 赎回|投资收益 (元)|

|---|---|---|---|---|---|---|

|中信银行台州 三门支行|共赢智信汇 率挂钩人民 币结构性存 款19416 期|保本浮动收 益、封闭式|5,000.00|2024/12/26- 2025/04/01|是|249,863.01|

|中信银行台州 三门支行|共赢智信汇 率挂钩人民 币结构性存 款19803 期|保本浮动收 益、封闭式|3,000.00|2025/01/08- 2025/07/07|否||

|中信银行台州 三门支行|共赢智信汇 率挂钩人民 币结构性存|保本浮动收 益、封闭式|2,000.00|2025/01/08- 2025/04/11|是|110,580.82|

|Col1|款19800 期|Col3|Col4|Col5|Col6|Col7|

|---|---|---|---|---|---|---|

|中信银行台州 三门支行|中信银行单 位大额存单 25002 期|单位大额存 单|8,000.00|2025/01/10- 2025/07/10|否||

|中国农业银行股 份有限公司三门 沿海工业城支行|2025 年第三 期公司类法 人客户人民 币大额存单|对公大额存 单|2,000.00|2025/02/24- 2025/08/24|否||

|中信银行台州 三门支行|共赢智信汇 率挂钩人民 币结构性存 款A01617 期|保本浮动收 益、封闭式|5,000.00|2025/04/07- 2025/10/09|否||

|中信银行台州 三门支行|共赢智信汇 率挂钩人民 币结构性存 款A02459 期|保本浮动收 益、封闭式|2,000.00|2025/04/19- 2025/05/23|是|38,564.38|

|中信银行台州 三门支行|共赢智信汇 率挂钩人民 币结构性存 款A04891 期|保本浮动收 益、封闭式|2,000.00|2025/05/26- 2025/08/27|否||

|合计|||29,000.00|||399,008.21|

(五)用可转换公司债券超募资金永久补充流动资金或归还银行贷款情况

报告期内,公司不存在使用可转换公司债券超募资金永久补充流动资金或归

还银行贷款情况。

(六)使用可转换公司债券超募资金用于在建项目及新项目(包括收购资产

等)的情况

报告期内,公司不存在使用可转换公司债券超募资金用于在建项目及新项目

(包括收购资产等)的情况。

(七)节余可转换公司债券募集资金使用情况

报告期内,公司可转换公司债券募投项目不存在节余募集资金使用情况。

(八)可转换公司债券募集资金使用的其他情况

2025年5月30日,公司召开了第四届董事会第八次会议、第四届监事会第七

次会议,分别审议通过了《关于可转换公司债券募集资金投资项目延期的议案》。

公司为确保募投项目的适用性,更好地发挥募集资金的作用,降低投资风险,采

取了分阶段推进的方式,并通过精细化管理提升募投项目建设效率,合理控制成

本。在募投项目实施期间,公司持续跟踪行业动态,考虑到医药行业政策调整、

市场竞争加剧、宏观环境变化及项目审批等多重因素影响,公司对可转债募投项

目建设节奏进行适度控制。基于上述因素对可转债募投项目产生的影响,经审慎

判断,公司将可转债募投项目“特色新型药物制剂研发与生产基地建设项目(一

期)”和“年产3,685吨医药及中间体、4,320吨副产盐项目(一期)”达到预定

可使用状态的时间延长至2025年12月。

四、变更可转换公司债券募集资金投资项目的资金使用情况

(一)变更可转换公司债券募集资金投资项目情况

报告期内,公司可转换公司债券募集资金投资项目未发生变更。

(二)可转换公司债券募集资金投资项目对外转让或置换情况

报告期内,可转换公司债券募集资金投资项目不存在对外转让或置换情况。

五、可转换公司债券募集资金使用及披露中存在的问题

本报告期内,公司及时、真实、准确、完整地披露了募集资金存放与使用情

况,募集资金使用及披露不存在重大问题。

特此报告。

浙江东亚药业股份有限公司

董事会

2025 年8 月28 日

附表1:

可转换公司债券募集资金使用情况对照表

2025 年半年度

|募集资金总额|Col2|Col3|Col4|68,018.44|Col6|本年度投入募集资金总额|Col8|Col9|Col10|Col11|7,347.00|Col13|

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|变更用途的募集资金总额||||-||已累计投入募集资金总额|||||48,940.85||

|变更用途的募集资金总额比例||||-|||||||||

|承诺投资项目|已 变 更 项 目,含部分 变更(如有)|募集资金承诺 投资总额|调整后投 资总额|截至期末承 诺投入金额 (1)|本年度投入 金额|截至期末累 计投入金额 (2)|截至期末累 计投入金额 与承诺投入 金额的差额 (3)=(2)-(1)|截至期末投 入进度(%) (4)=(2)/(1)|项目达到预定 可使用状态日 期|本年度 实现的 效益|是否达 到预计 效益|项 目 可 行 性 是 否 发 生 重 大 变 化|

|年产 3685 吨医药 及中间体、4320 吨 副产盐项目(一期)|否|33,018.44|-|33,018.44|2,198.15|15,934.28|-17,084.17|48.26|2025 年12 月|不适用|不适用|否|

|特色新型药物制剂 研发与生产基地建 设项目(一期)|否|35,000.00|-|35,000.00|5,148.86|33,006.57|-1,993.43|94.30|2025 年12 月|不适用|不适用|否|

|合计|-|68,018.44|-|68,018.44|7,347.00|48,940.85|-19,077.59|71.95|-|-|-|-|

|未达到计划进度原因(分具体募投项目)|||||2025 年5 月30 日,公司召开了第四届董事会第八次会议、第四届监事会第七次会议,分别审议通过了《关 于可转换公司债券募集资金投资项目延期的议案》。为确保募投项目的适用性,更好地发挥募集资金的作用,||||||||

|Col1|降低投资风险,并基于目前医药行业政策调整、市场竞争加剧、宏观环境变化及项目审批等多重因素影响, 经审慎判断,公司将可转债募投项目“特色新型药物制剂研发与生产基地建设项目(一期)”和“年产3,685 吨医药及中间体、4,320 吨副产盐项目(一期)”达到预定可使用状态的时间延长至2025 年12 月。具体情况 详见公司本报告“三、本年度可转换公司债券募集资金的实际使用情况”之“(八)可转换公司债券募集资金使 用的其他情况”及2025 年5 月31 日披露于上海证券交易所网站的《东亚药业关于可转换公司债券募集资金投 资项目延期的公告》(公告编号:2025-029)。|

|---|---|

|项目可行性发生重大变化的情况说明|不适用|

|募集资金投资项目先期投入及置换情况|2025 年半年度,公司不存在募集资金投资项目先期投入及置换的情况。|

|用闲置募集资金暂时补充流动资金情况|不适用|

|对闲置募集资金进行现金管理,投资相关产品情况|2025 年半年度,公司利用闲置募集资金进行现金管理的情况详见本报告“三、本年度可转换公司债券募集资 金的实际使用情况”之“ (四)可转换公司债券闲置募集资金进行现金管理的情况”。|

|用超募资金永久补充流动资金或归还银行贷款情况|不适用|

|募集资金结余的金额及形成原因|不适用|

|募集资金其他使用情况|不适用|

注1:“本年度投入募集资金总额”包括募集资金到账后“本年度投入金额”及实际已置换先期投入金额。

注2:“截至期末承诺投入金额”以最近一次已披露募集资金投资计划为依据确定。

注3:“本年度实现的效益”的计算口径、计算方法应与承诺效益的计算口径、计算方法一致。

注4:本年度投入募集资金总额中包含用银行承兑汇票支付并完成置换的金额5,537.38 万元。

注5:合计数与明细数之和在尾数上有差异的,为单位转换或四舍五入所致。

财报IPO

2025-08-22

·医药健闻

全球医疗行业每日重点资讯

文 | 苏丁

企业动态

强生公司宣布,将在富士胶片位于美国北卡罗来纳州霍利斯普林斯的新生物制药基地设立一座制造工厂,以扩大其在该州业务。强生承诺未来10年内向富士胶片投资20亿美元,以扩大其在美国的制造产能,并在该州创造约120个新就业岗位。未来几个月,强生还计划公布在美国增设先进生产设施以及扩建现有美国工厂的计划。这些计划将使强生能够在美国生产绝大多数先进药品。

随着诺和诺德领导层过渡到新任首席执行官Maziar Mike Doustdar,该公司并没有强调快速增加员工。公司发言人证实,目前在非关键业务领域冻结了招聘。该公司目前在全球拥有超过77,000名员工。Doustdar在最近的财报电话会议上指出,该公司需要“重新分配和重新审视成本基础,真正把钱放在增长的地方。”除了组织变动之外,他希望“更多地关注糖尿病和肥胖症,因为这主要核心,而且一直如此。”

8月22日,西门子(深圳)磁共振有限公司宣布,第一万台医疗设备下线交付。深圳基地是西门子医疗全球唯一拥有完整磁共振价值链的生产研发基地,同时生产磁共振以及血管造影设备,自2002年成立以来,在服务中国市场同时,医疗器械整机出口比例达到65%。

麦斯莫医疗(Masimo)就批准配备血氧功能的苹果手表进口事宜对美国海关提起诉讼。该诉讼针对允许苹果公司绕过美国国际贸易委员会禁止侵权产品进口命令的裁决提出质疑。此次法律纠纷凸显了两家公司之间在专利权问题上持续存在的紧张关系。

合同开发与制造组织(CDMO)Catalent宣布在马里兰州的基因治疗制造部门裁员350人。公司发言人表示,裁员源于“一位大客户的需求意外变化”,为匹配当前业务规模,不得不缩减员工数量。此次裁员的“大部分”集中在马里兰州哈曼斯的制造园区,该园区内有两座工厂,主要支持基因疗法的3期临床试验至商业化生产环节,是Catalent基因治疗产能的核心载体。另有部分裁员发生在13英里外的巴尔的摩市马里兰大学生物园。

生物制药公司Invivyd宣布通过证券发行筹集5000万美元资金。这笔融资将用于支持临床项目,包括针对长新冠的单克隆抗体疗法研究。此次发行将为Invivyd的研发计划提供额外资源。

广生堂创新药控股子公司广生中霖与华欣创投及汇扬投资签署投资意向书,华欣创投、汇扬投资或其指定方以及其与广生中霖共同认可的跟投方拟按广生中霖本次投资的投前估值不低于人民币25亿元,以不超过2亿元现金认购广生中霖新增注册资本。本次交易完成后,广生中霖仍为公司控股子公司,不会导致公司合并报表范围发生变更。

西藏易明西雅医药科技股份有限公司公告称,近日收到高帆通知,获悉其将持有的4385.5883万股公司股份(占上市公司股份总数的23%)协议转让给北京福好企业管理合伙企业(有限合伙)事项已取得中国证券登记结算有限责任公司出具的《证券过户登记确认书》。公司控股股东由高帆变更为北京福好,实际控制人由高帆变更为姚劲波。

东阿阿胶拟向中国妇女发展基金会捐赠430万元,包括资金捐赠260万元和实物捐赠价值170万元。本次捐赠不涉及关联交易,不构成重大资产重组,对公司财务状况和经营成果无重大影响。

产业动态

万泰生物公告称,全资子公司厦门万泰沧海生物技术有限公司生产的九价人乳头瘤病毒疫苗(大肠埃希菌)(国产九价HPV疫苗)已获得中国食品药品检定研究院颁发的《生物制品批签发证明》,审批结论为“予以签发”。这意味着万泰生物自主研发的九价HPV疫苗正式获准上市销售。

CDE官网显示,艾伯维递交的艾可瑞妥单抗注液拟纳入优先审评,适应症为联合利妥昔单抗和来那度胺适用于治疗复发或难治性滤泡性淋巴瘤(FL)成人患者。在针对这一适应症的 Ⅲ 期研究中,艾可瑞妥单联合疗法组的患者 ORR 为 95.7%。

健友股份近日收到美国食品药品监督管理局(FDA)签发的盐酸尼卡地平注射液,25mg/10mL(2.5mg/mL)批准信。该药品用于治疗当口服治疗不可行时的高血压短期治疗,公司已投入研发费用约人民币1835.43万元。新批准产品近期将安排在美国上市销售。

上海和黄药业奉浦研发生产基地举行了正气片出口发运仪式。该批产品将于8月23日启程发往加拿大鲁珀特王子港。2022年6月,该品种启动加拿大卫生部天然药品III类注册申请,并于2023年4月19日正式通过审评,获得上市许可证。2023年8月9日,其相关PCT专利在加拿大落地。2024年4月12日,获得加拿大境外生产场地认证。2025年1月17日,“Henergy”商标在加拿大成功注册。

毛孩子动物保健(广东)有限公司与中瑞供应链公司联合宣布,国内首款猫用抗应激处方药(商品名:喵内宁)正式上市。该产品是中国农业农村部新兽药注册目录中的首款猫用加巴喷丁处方产品。毛孩子动保由健康元药业与丽珠医药联合注资成立。

联系美通社

+86-10-5953 9500

info@prnasia.com

基因疗法临床3期疫苗财报高管变更

2025-08-16

2025年8月15日,“阿维菌素产学研国际联盟” (以下简称联盟)核心成员:中国科学院微生物研究所王为善研究员团队与华东理工大学张立新教授团队、中国农业科学院植物保护研究所李珊珊研究员团队、以及河北兴柏药业合作在线发表了Nature Biotechnology长篇科研论文(article),系统开发出具有优越杀线虫活性的新型阿维菌素类药物柏威霉素(Baiweimectin),并实现了高纯度生物制造。

合作团队进一步开发出专一的、拥有自主知识产权的高纯度生产菌株,其发酵产量达到8.4 g/L(120吨规模),柏威霉素系列衍生物也在持续研发中。

目前,柏威霉素正在国内外同步申报农药登记证。我国每年因线虫病害造成的经济损失高达800亿元,柏威霉素作为拥有自主知识产权的专杀线虫生物农药,对保障农业生产具有重要意义。

01

阿维菌素产业意义与联盟背景

阿维菌素类原料药是由微生物发酵生产的高效低毒生物杀虫剂,对保证我国粮食、农产品安全、畜牧业和医药健康具有重大意义,2亿非洲人也因中国生产的阿维菌素原料药而幸免河盲症。

2024年,阿维菌素全球市场已达13.71亿美元。另外,阿维菌素类新型药物伊维菌素和多拉菌素全球需求增长迅猛,2024年全球市场规模分别高达33.3亿美元和1.34亿美元。

阿维菌素科研攻关的难点在于大规模产业化,中国的高校院所和企业科研人员密切合作,优势互补,最终实现了阿维菌素的高效生物合成,从而大幅度提高了底物利用率、目标产物得率和反应器时空产率,实现了掌控自主知识产权和全球范围产业化,对于提升我国阿维菌素生产企业整体技术水平起到了很好的引领作用。

为进一步聚合行业产学研单位在科研、技术、资金、服务等方面的优势资源,共同促进微生物源生物农药和医药产业的发展,提升产业创新水平和竞争力,带动生物农药的推广应用, 联盟启动仪式于2018年10月12日在青岛隆重举行。

02

联盟成立与发展历程

联盟的成立得到了国内外学术界的关注和祝福,特别收到了曾为阿维菌素产业化做出过杰出贡献的德高望重的三位前辈(浙江工业大学沈寅初院士、中国农业大学李季伦院士以及诺贝尔奖获得者、中国工程院外籍院士、日本科学家大村智教授)的贺信。他们传达了学术前辈们对联盟正式成立热烈而美好的祝福、殷切的期望和深情的鼓励。北京化工大学谭天伟院士和华东理工大学张嗣良教授等专家、学者、企业领导上台共同按下启动球,一起见证了联盟的启动。

联盟集结了生物反应器工程、微生物代谢、微生物资源前期开发、分子反应动力学、农业微生物学共5个国家重点实验室,1个国家生化工程研究中心和1个省部级微生物活性产物工程研究中心,还有阿维菌素发酵行业内的多家龙头企业,针对阿维菌素耐药性机制、衍生物生成原理以及智能化高效生产的策略等行业巨大需求展开联合攻关。美国默克公司于上世纪80年代率先将阿维菌素推向市场。

为满足我国农业需求,沈寅初院士和李季伦院士同步在国内展开相关研究,并分别在1999年和2006年两次获得国家科技进步二等奖,支撑了四家龙头企业的产业化和成功上市。联盟共同主席张立新教授组建攻关团队,利用合成生物学技术实现阿维菌素生物制造的最高产量(9.3 g/L),该技术转移到三家龙头企业(威远生化、河北兴柏药业、齐鲁制药),2016年联合获得国家科技进步二等奖,2020年在Nature Biotechnology发表长篇科研论文(doi:10.1038/s41587-019-0335-4),同时申请了包括PCT在内的多项专利,近三年新增销售额达25.8亿元,新增利润6.22亿元。

03

最新成果与技术突破

在这项研究中,张立新教授组织团队(包括中科院微生物所王为善研究员、中国农业科学院植物保护研究所李珊珊研究员、华东理工大学张敬宇副教授等)与企业合作,开发了一套普适性重编程工程策略(下图):

链霉菌高产菌种重编程技术体系

1.构建智能控制系统: 基于对链霉菌群体感应控制系统多样性及信号传导过程的深入理解,开发了普适于该物种的正交、多路人工动态控制系统——SMARTS智能体;

2.提出适配原则与流程: 利用链霉菌次级代谢共性特征,提出了一套多靶点适配原则与标准化工作流程;

3.创制高产菌株实现产业化: 应用上述原则,成功开发出用于生产新型抗线虫药物柏威霉素的阿维链霉菌高产菌株,并在120立方米的工业发酵规模上实现了高效生产。

该技术体系为链霉菌次级代谢药物的高效生物制造提供了核心支撑。值得一提的是,近年来,中国科学家曾在Nature Biotechnology期刊上发表了三篇微生物合成领域的研究长文,都来自同一个团队,这也是该团队获2016年度国家科技进步二等奖“阿维菌素的微生物高效合成及其生物制造”项目的进一步提升。

04

未来展望

基于以上积累,联盟目前正在聚焦新型阿维菌素类药物伊维菌素(Ivermectin)、多拉菌素(Doramectin)、依立菌素(Eprinomectin)、米尔贝霉素(Milbemycin)、莫西菌素(Moxidectin)等进行生物制造技术创新,力争抢占该类药物生物制造的制高点。

阿维菌素类原料药智能生物制造的成功范例也将为我国其它活性天然产物智造、品种改良和节能减排、产业化升级提供有益的理论、思路和方法。

赵国屏院士点评

合成生物学是以工程化的思维认识生命体系,为我们对生命本质的理解提供了新的视角。合成生物学研究的一个重要方向,是“将生命过程作工程化设计重构”—“建物致用”赋能生物工程—特别是代谢工程,实现对复杂系统有效且可复制的定量控制,被认为是引领下一次产业革命的关键技术之一。

工业微生物由于“底盘”类型和代谢产物的多样性以及调控网络的复杂性,常被视为难以实现“通用化”改造。因此通过系统生物学研究,以合成生物学思路理性设计超越自然的人工调控元件/模块,是实现工程化改造工业微生物的重要途径。张立新、王为善和李珊珊研究团队基于对链霉菌特有群体感应系统的进化分析,发现虽然链霉菌群体感应信号多样,然而趋异进化的受体蛋白却趋同识别同一DNA结合位点。利用这一新认识开发普遍适用于该物种的动态多路人工控制系统(SMARTS),可在多种链霉菌中动态响应不同的群体感应信号,并辅以多靶标适配策略实现了新型抗线虫药物柏威霉素和抗肿瘤药物表柔比星的高效生产,且在产业化应用中保持鲁棒性。该工作系统认识链霉菌群体感应,总结进化的个性与共性,人工构建一套使二者协同的使能工具,实现在不同菌种中的“通用性”应用。

尽管工业微生物“黑箱”难以被彻底认识,但生物进化的规律往往存在可预测性,可被研究人员进一步挖掘,进化为合成生物学提供“设计蓝图”,而合成生物学为进化提供“验证平台”,该工作通过对进化这一底层规律的认知,形成了次级代谢多目标协同重编程的原创技术体系,体现了进化认识与合成生物学研究理念相结合的应用潜力,为推动工业微生物从“致知”到“致用”的研究提供了借鉴。

邓子新院士点评

细菌群体感应系统作为一种单细胞生物个体之间发生协同性群体行为的调控模式,是近年来微生物学领域的重大发现之一。链霉菌属群体感应系统普遍性的调控了次级代谢的开启,然而对该物种群体感应的认识仅是冰山一角。因此,研究链霉菌群体感应系统不仅有助于理解次级代谢产生规律,还将指导动态控制系统重构及其高产菌株开发。张立新、王为善和李珊珊研究团队发现链霉菌群体感应受体蛋白与结合启动子进化的趋同性,基于这一新认识开发普遍适用于该物种的动态多路人工控制系统(SMARTS)。通过巧妙的合成生物学电路设计,克服链霉菌群体感应信号瞬时性开启的难题,且正交的控制与次级代谢高产的多个靶点而不与链霉菌本源网络串扰。利用SMARTS与多靶点适配原则实现了新型抗线虫药物柏威霉素和抗肿瘤药物表柔比星的高效生产,特别是推动了柏威霉素的产业化应用。该工作从底层基础认识到创新技术再到产业化应用,开发人工链霉菌群体感应系统,服务于链霉菌高产菌株开发,是我国链霉菌来源的药物高效生物制造的成功实践。

该工作是继经典革兰氏阴性菌和阳性菌的群体感应研究后,对链霉菌这一重要微生物来源药物物种群体感应的系统认识,并基于全新认识,开发的人工多路动态控制系统,实现在不同链霉菌的即插即用和正交控制,是赋能链霉菌次级代谢药物高效生物制造理想工具。该工作同时也为其它天然信号系统的工程化开发提供借鉴。

钱旭红院士的点评

生物制造推动了全球新一轮科技革命与产业变革,其中微生物来源药物的生物制造已成为各国科技竞争的战略制高点之一。微生物天然产物农药因其生物活性强、靶向性高及环境兼容性优良,作为绿色农药的重要组成部分,在保障国家粮食安全和农产品质量安全方面具有重要意义。链霉菌作为天然产物农药的关键生产菌株,长期面临发酵效价低、靶点改造效率不足及菌株优化试错率高等挑战。因此,建立一种普适性的链霉菌多靶点协同高产改造策略显得尤为重要。

针对上述问题,张立新、王为善、李珊珊等基于对链霉菌代谢调控规律的系统认知,开发了一种适用于该物种的动态多路人工控制系统(SMARTS),并据此构建了链霉菌多靶点协同优化的高效菌株改造策略。该策略成功实现了新型抗线虫药物柏威霉素及抗肿瘤药物表柔比星的高产菌株构建,其中柏威霉素已实现规模化生产(规模达120吨,产量8.4 g/L)与大田实验应用。

绿色农药的大规模推广依赖于高效的量产能力。如何实现农用天然产物的高效生物制造,成为亟待解决的问题。该研究为这一问题提供了可借鉴的解决方案。具体而言,研究团队通过人工控制系统对菌株进行智能重编程,实现了菌株的智能可控性,并与生产工艺高度匹配。由此,开创了智能控制人工重编程技术与生物制造过程相结合的新路径,为链霉菌天然产物农药的高效生物制造及创新应用提供了切实可行的“智能制造”方案。

张克勤院士的点评

合成生物学通过将生物系统转化为可编程的细胞工厂,将代谢工程从试错式改造升级为理性设计与智能优化的精密科学,多靶点适配是合成生物学从改造“单个零件”迈向构建“复杂机器””乃至“智能系统”的必由之路。张立新、王为善和李珊珊研究团队开发普遍适用于链霉菌属的动态多路人工控制系统(SMARTS),进一步基于次级代谢的共性规律,开发多靶点适配原则和标准化工作流程,首先多目标优化直接参与合成机器构成及其分流的靶标,实现多酶高效协同生产;然后进一步适配支撑次级代谢合成的相关靶点,实现新型抗线虫药物柏威霉素和抗肿瘤药物表柔比星的重编程生产。值得一提的是,在工业级别的放大生产中,SMARTS与多靶点适配原则仍能动态同步开启并协同控制多个与高产相关的靶点,精准控制代谢通量,提升了工业链霉菌的鲁棒性与稳定性。

微生物来源药物的高产往往需要多轮迭代,且易陷入局部最优的困境,传统代谢工程往往采用经验驱动的“高、中、低”组合试错,该工作引入工程学“多目标优化”的适配策略,实现多个靶点更精细的组合,从而使其协同一致的为次级代谢生产服务。该工作为其它复杂天然产物药物的适配工程提供理论指导与技术支撑,也将推动定量合成生物学指导下高产菌种开发的发展。

原文链接:https://www-nature-com.libproxy1.nus.edu.sg/articles/s41587-025-02762-1

识别微信二维码,添加生物制品圈小编,符合条件者即可加入

生物制品微信群!

请注明:姓名+研究方向!

版

权

声

明

本公众号所有转载文章系出于传递更多信息之目的,且明确注明来源和作者,不希望被转载的媒体或个人可与我们联系(cbplib@163.com),我们将立即进行删除处理。所有文章仅代表作者观不本站。

微生物疗法

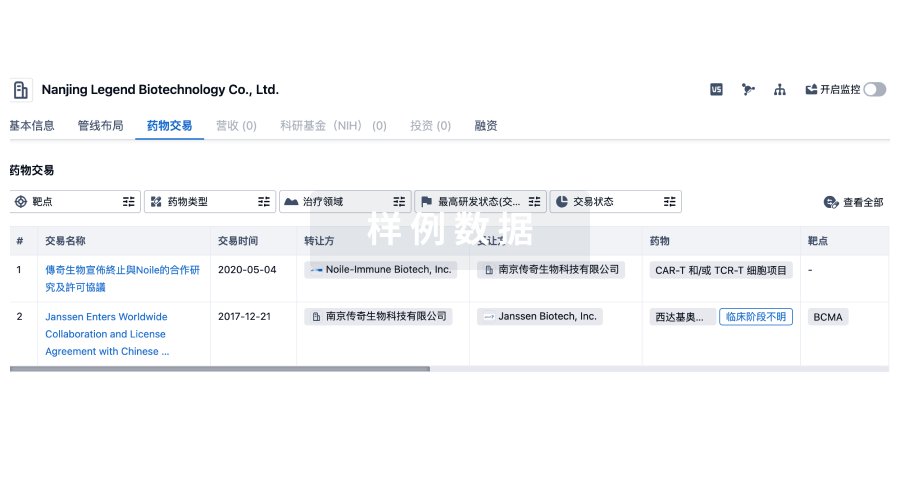

100 项与 中国农业大学 相关的药物交易

登录后查看更多信息

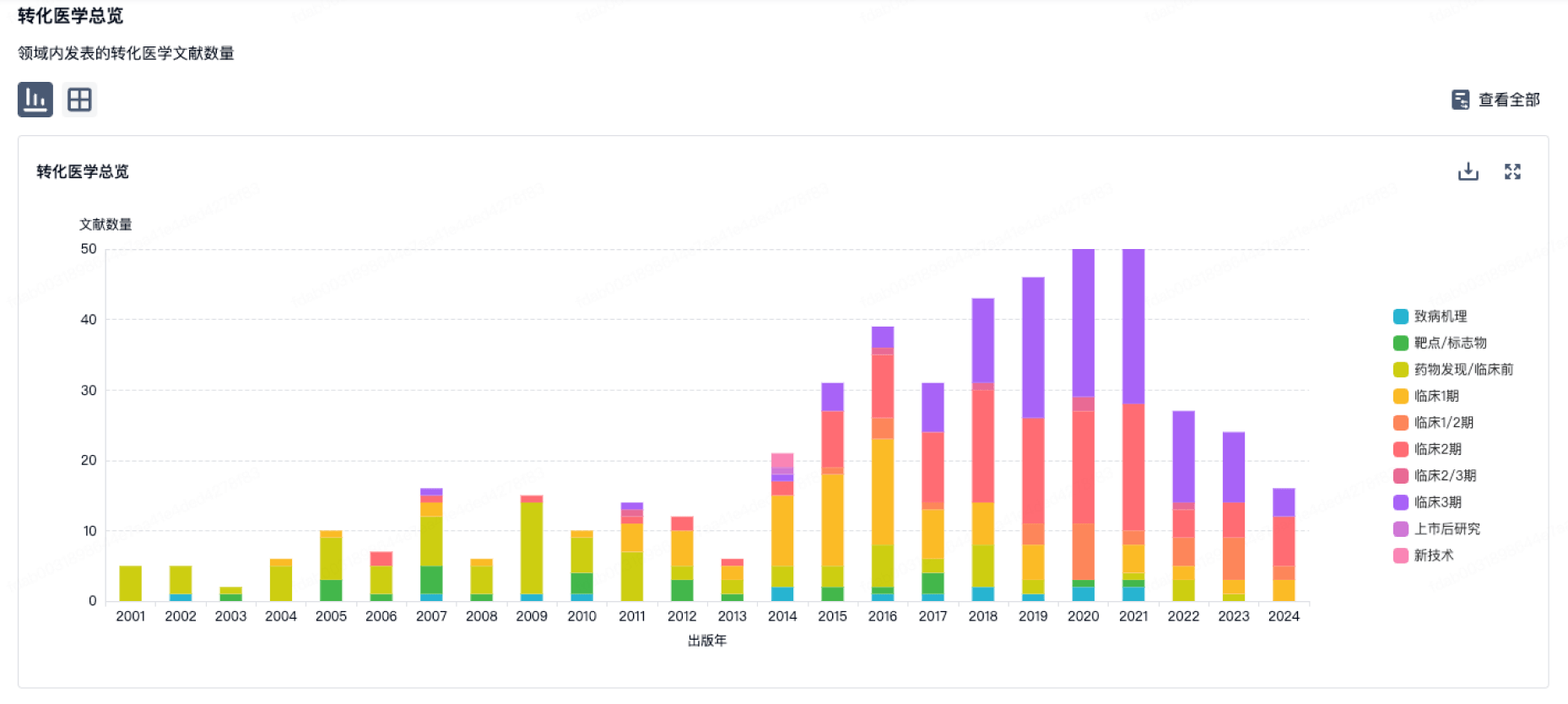

100 项与 中国农业大学 相关的转化医学

登录后查看更多信息

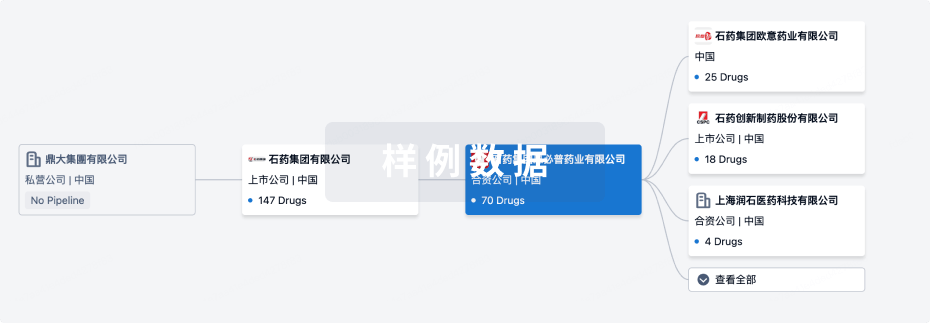

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2025年09月10日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

药物发现

10

4

临床前

登录后查看更多信息

当前项目

| 药物(靶点) | 适应症 | 全球最高研发状态 |

|---|---|---|

Equisetin | 耐万古霉素肠球菌感染 更多 | 临床前 |

Ni-HA-BMs-DOX | 肝细胞癌 更多 | 临床前 |

Luteolin 7-glucuronide ( TGF-β1 ) | 肺纤维化 更多 | 临床前 |

Ginsenoside Rk3(China Agricultural University) | 结肠炎 更多 | 临床前 |

CN119930481 ( Cholesterol x Low-density lipoprotein x Triglyceride )专利挖掘 | 消化系统疾病 更多 | 药物发现 |

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

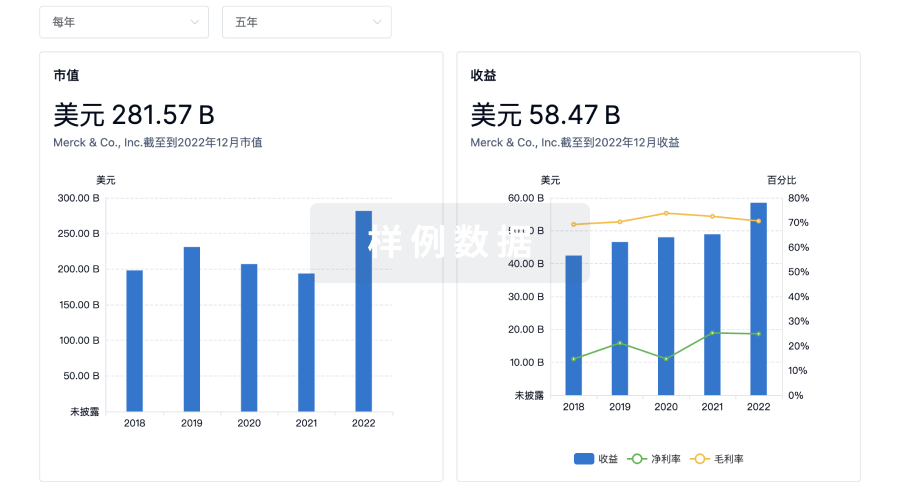

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

Eureka LS:

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用