预约演示

更新于:2025-05-07

Kate Therapeutics, Inc.

更新于:2025-05-07

概览

标签

皮肤和肌肉骨骼疾病

遗传病与畸形

其他疾病

腺相关病毒基因治疗

关联

5

项与 Kate Therapeutics, Inc. 相关的药物靶点 |

作用机制 DUX4基因调节剂 |

在研适应症 |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

靶点- |

作用机制- |

在研适应症 |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

靶点- |

作用机制- |

在研适应症 |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

100 项与 Kate Therapeutics, Inc. 相关的临床结果

登录后查看更多信息

0 项与 Kate Therapeutics, Inc. 相关的专利(医药)

登录后查看更多信息

75

项与 Kate Therapeutics, Inc. 相关的新闻(医药)2025-04-23

·药明康德

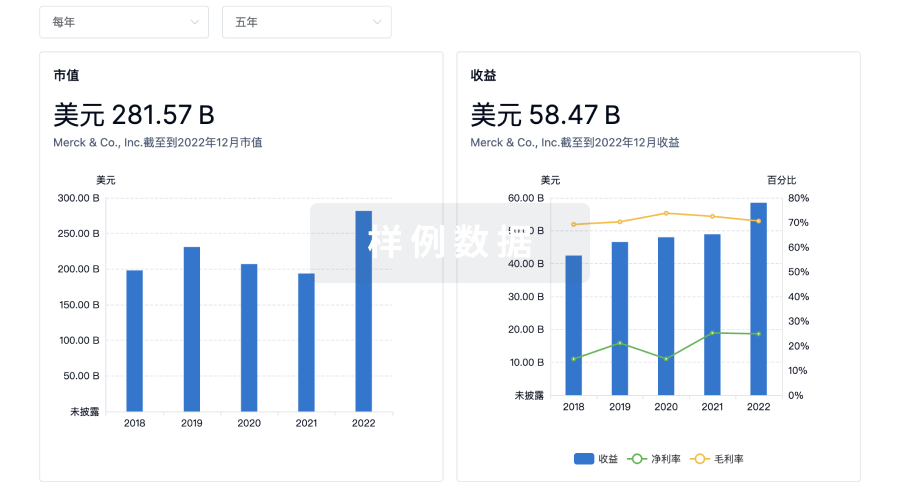

根据各大药企在2024年的营收,行业媒体Fierce Pharma于近日公布了全球前20大药企排名。在这份名单中,强生(Johnson & Johnson)、罗氏(Roche)、默沙东(MSD)位居前三。本文将为各位读者朋友们整理这些药企在近期取得的进展。药明康德团队根据公开资料制图(在此排名中,排除各家公司在健康科学领域之外的收入,美元换算是基于年度平均汇率进行)强生2024年营收:888亿美元近期,强生公司取得了多项重要监管进展。今年3月,美国FDA批准了其抗IL-23抗体Tremfya用于治疗中度至重度活动性克罗恩病成人患者。根据新闻稿,Tremfya是首个同时提供皮下注射和静脉注射诱导治疗方案以治疗此类患者的IL-23抑制剂。此外,今年1月,强生的Spravato鼻喷雾剂获FDA批准,用于治疗难治性抑郁症(TRD)成人患者,成为首款获批作为单药疗法、用于对至少两种口服抗抑郁药应答不佳的成人重度抑郁症(MDD)患者的药物。在欧洲,强生也取得了重要突破。其双抗疗法Rybrevant联合Lazcluze获得欧盟委员会批准一线治疗携带EGFR第19号外显子缺失(ex19del)或第21号外显子L858R突变的晚期非小细胞肺癌(NSCLC)成年患者。罗氏2024年营收:653亿美元罗氏近年来通过产品创新和战略收购持续强化其治疗管线。其双特异性抗体Vabysmo在2022年获批后,又于2024年7月获FDA批准单剂量预填充注射器剂型,显著提升了用药便利性。在免疫疗法领域,罗氏2024年以15亿美元收购Poseida Therapeutics,获得其异体细胞疗法平台和基因编辑工具,为开发潜在"first-in-class"疗法奠定基础。同时,其双特异性抗体Columvi和Lunsumio分别在中美两国取得重要监管进展,前者联合吉西他滨和奥沙利铂用以治疗复发或难治性弥漫性大B细胞淋巴瘤(DLBCL)患者的补充生物制品许可申请(sBLA)已被美国FDA受理,有望在今年获批;后者已于2024年年末获得中国国家药监局(NMPA)批准上市,治疗复发或难治性滤泡性淋巴瘤(FL)成人患者。默沙东2024年营收:642亿美元默沙东公司正通过战略性收购和管线布局规划未来发展方向,其中代表性的交易包括:2021年以115亿美元收购Acceleron Pharma,获得肺动脉高压创新疗法sotatercept(该药物已于2023年3月获FDA批准,有望成为该领域的基石性疗法);2023年以108亿美元收购Prometheus Biosciences,补充了溃疡性结肠炎、克罗恩病等自身免疫疾病管线;以及2023年达成的总额30亿美元的EyeBiotech收购协议,拓展眼科治疗领域。默沙东公司高管在近期电话会议中表示,公司正持续关注各类研发和商业合作机会,以确保持续的创新能力和造福患者。辉瑞2024年营收:636亿美元辉瑞在2024年持续推动新产品上市并加强战略布局。在肿瘤领域,BRAF抑制剂Braftovi组合治疗方案获FDA加速批准用于BRAF V600E突变转移性结直肠癌,成为该适应症首个获批的包含BRAF靶向疗法的组合疗法;血友病领域则取得双重突破,皮下注射疗法Hympavzi获FDA批准,一次性基因疗法Durveqtix获得欧盟有条件上市许可。辉瑞同时积极拓展研发合作网络:9月与Flagship Pioneering合作开展心血管和肾脏疾病领域研究项目;11月又与Flagship旗下公司合作开发肥胖症和NSCLC新靶向疗法;在自身免疫疾病领域,通过辉瑞Ignite与Acepodia合作开发创新细胞疗法。艾伯维2024年营收:563亿美元艾伯维成功构建了多元化产品矩阵:免疫学领域,IL-23抑制剂Skyrizi于2024年6月获批溃疡性结肠炎适应症,与JAK抑制剂Rinvoq形成炎症性肠病全谱系覆盖;肿瘤治疗取得突破性进展,抗体偶联药物(ADC)Elahere获美国FDA完全批准,与Genmab合作开发的Epkinly获得美国FDA加速批准,成为获FDA批准用以治疗复发或难治性滤泡性淋巴瘤成人患者的首个皮下注射T细胞接合双特异性抗体;抗感染领域方面,其与辉瑞合作开发的Emblaveo已获欧盟和美国FDA批准治疗多重耐药革兰氏阴性菌感染;该公司同时在神经退行性疾病管线新增帕金森病疗法Vyalev。为强化研发管线,艾伯维2024年开展了系列战略收购:收购Nimble Therapeutics获得口服肽类IL-23R抑制剂及肽类药物开发平台,整合Aliada Therapeutics的ALIA-1758布局阿尔茨海默病赛道,囊获Celsius Therapeutics的TREM1靶向抗体完善炎症性疾病矩阵,收购Landos Biopharma并获得其NLRX1激动剂强化炎症性肠病管线。通过"自主开发+战略收购"双重策略,艾伯维系统构建覆盖免疫、肿瘤、抗感染及神经退行性疾病的创新产品组合,为其可持续增长奠定基础。阿斯利康2024年营收:541亿美元2024年,阿斯利康在肿瘤和罕见病领域取得多项重要进展。其重磅EGFR抑制剂Tagrisso获得美国FDA两项新适应症批准:一是联合化疗治疗局部晚期或转移性EGFR突变NSCLC成人患者;二是用于治疗放化疗后不可切除的III期EGFR突变NSCLC患者。2025年1月,该公司与第一三共(Daiichi Sankyo)联合开发的ADC疗法Datroway获FDA批准上市,用于HR阳性/HER2阴性乳腺癌治疗;而口服补体因子D抑制剂Voydeya也于2024年4月获批,作为Ultomiris/Soliris的附加疗法用于阵发性睡眠性血红蛋白尿症(PNH)患者的血管外溶血管理。此外,阿斯利康2024年以20亿美元收购Fusion Pharmaceuticals,获得其靶向前列腺特异性膜抗原(PSMA)的锕系放射偶联药物;同年10月又以1亿美元预付款与石药集团达成针对脂蛋白(a)的临床前药物YS2302018的独家许可协议。随着这些战略布局的推进,2025年阿斯利康预计将迎来多个关键临床数据读出。诺华2024年营收:503亿美元2024年,诺华在肿瘤、肾病及放射性配体治疗领域取得多项突破性进展。其CDK4/6抑制剂Kisqali获美国FDA和欧盟委员会批准,联合芳香酶抑制剂用于HR阳性/HER2阴性早期乳腺癌(包括无淋巴结转移的患者)的辅助治疗;费城染色体阳性慢性髓系白血病治疗药物Scemblix则凭借优于标准疗法的3期数据获得FDA加速批准。在肾病领域,补体替代通路因子B抑制剂Fabhalta先后于2024年8月和3月获批治疗IgA肾病和C3肾小球病。此外,放射性配体疗法(RLT)Pluvicto也于2025年3月获FDA批准用于PSMA阳性转移性去势抵抗性前列腺癌(mCRPC)患者。通过战略性收购,诺华持续强化研发管线布局:2024年5月以超17亿美元收购Mariana Oncology拓展放射性配体疗法研发管线;11月以11亿美元收购Kate Therapeutics,布局基因治疗;同年还以29亿美元收购MorphoSys,增强血液肿瘤领域优势。百时美施贵宝2024年营收:483亿美元去年,百时美施贵宝的多款创新疗法获得监管突破与临床应用拓展。在血液肿瘤领域,公司3月获得CD19靶向CAR-T疗法Breyanzi加速批准,用于治疗复发/难治性慢性淋巴细胞白血病和小淋巴细胞淋巴瘤(SLL),并于5月扩展至滤泡性淋巴瘤(FL)和套细胞淋巴瘤(MCL)适应症;PD-1抑制剂Opdivo则在3月获批联合化疗用于尿路上皮癌一线治疗,10月进一步扩展至可切除NSCLC围手术期治疗,其皮下注射剂型Opdivo Qvantig更于年底获批,将给药时间缩短至5分钟。靶向BCMA的CAR-T疗法Abecma则于4月获批用于多发性骨髓瘤,在临床试验中,该疗法将无进展生存期提高至标准疗法的三倍以上;酪氨酸激酶抑制剂(TKI)Augtyro和KRAS G12C抑制剂Krazati分别在6月获加速批准用于实体瘤和结直肠癌治疗;神经精神领域则迎来突破——Cobenfy成为近十年来首个获批治疗精神分裂症的新机制药物。研发合作方面,公司通过战略合作强化管线布局:年初与VantAI合作开发分子胶新靶点,与Immunocore合作探索TCR双特异疗法IMC-F106C联合Opdivo治疗黑色素瘤的疗效和安全性;10月携手Prime Medicine开发下一代T细胞疗法;年底则与BioArcti达成全球许可协议,推进靶向焦谷氨酸修饰β淀粉样蛋白的抗体项目开发。礼来2024年营收:450亿美元2024年,礼来在多个疾病领域实现关键监管突破:5月,RET激酶抑制剂Retevmo获批用于治疗2岁及以上RET基因变异相关实体瘤及甲状腺癌患儿,成为首款覆盖12岁以下RET突变儿童的靶向疗法,6月,该药加速批准转为完全批准用于治疗RET融合阳性甲状腺癌全年龄段患者。7月,靶向β淀粉样蛋白的单抗Kisunla获批治疗早期阿尔茨海默病成人患者;9月,IL-13抑制剂Ebglyss获准用于治疗12岁以上、体重≥40公斤且局部治疗无效的中重度特应性皮炎患者;年底,重磅GLP-1/GIP受体双重激动剂Zepbound获批改善中重度阻塞性睡眠呼吸暂停肥胖患者的呼吸症状。在合作布局上,礼来通过多项战略合作强化管线:2024年初与Isomorphic Labs合作开发基于AlphaFold技术的小分子疗法;7月斥资32亿美元收购Morphic Holding,获得炎症性肠病口服整合素疗法MORF-057;9月与HAYA Therapeutics达成10亿美元的多年协议,利用其RNA引导基因调控平台开发代谢疾病疗法;10月扩展与KeyBioscience的合作,聚焦胰淀素/降钙素双重激动剂(DACRA)在肥胖及相关疾病中的应用。赛诺菲2024年营收:444.6亿美元2024年,赛诺菲与再生元共同开发的重磅抗炎药Dupixent斩获多项关键适应症:年初获FDA批准用于1-11岁嗜酸性粒细胞性食管炎(EoE)儿童患者;年中获美国FDA和欧洲药品管理局批准作为慢性阻塞性肺病(COPD)患者的附加维持治疗,并在随后获FDA批准作为慢性鼻窦炎伴鼻息肉(CRSwNP)青少年患者的辅助维持治疗。此外,IL-6拮抗剂Kevzara获批治疗活动性多关节型幼年特发性关节炎(pJIA)患者,抗CD38抗体Sarclisa则联合VRd方案成为不适合自体干细胞移植的新确诊多发性骨髓瘤成人患者的一线疗法。战略合作方面,赛诺菲1月以17亿美元收购Inhibrx,获得α-1抗胰蛋白酶缺乏症疗法INBRX-101;同月与Synthekine合作开发IL-10受体激动剂布局炎症性疾病;9月与RadioMedix和Orano Med达成3.2亿欧元独家许可协议,开发基于同位素铅的放射性配体疗法;10月追加3亿欧元股权投资,加速与Orano Med在罕见癌症及下一代RLT领域的合作。诺和诺德2024年营收:约421亿美元2024年,诺和诺德重磅产品Wegovy(semaglutide,司美格鲁肽)注射液斩获心血管保护新适应症,成为获FDA批准用于辅助患有心血管疾病及肥胖或超重的成年人预防重大心血管事件的首款减重药物。在2024年欧洲肥胖大会(ECO)上,该公司公布了Wegovy的长期减重效果数据,其疗效可维持长达4年。诺和诺德突破性皮下注射血友病疗法Alhemo获FDA批准,是针对伴抑制物血友病A或B患者的同类疗法中的首款皮下注射治疗方案。该公司还达成多项超5亿美元的研发合作,聚焦利用表观遗传调控开发肥胖管理潜在新疗法、针对代谢功能障碍相关脂肪性肝炎(MASH)的小分子药物、分子胶降解剂的开发,以及利用肝外脂质纳米颗粒(LNP)递送技术推进针对心脏代谢性疾病和罕见病的创新基因药物(genetic medicine)的开发。GSK2024年营收:约401亿美元GSK的PD-1抑制剂Jemperli在局部晚期错配修复缺陷(dMMR)/高微卫星不稳定性(MSI-H)直肠癌患者中展现出前所未有的疗效,并获得FDA授予的突破性疗法认定。近期,该公司的抗生素gepotidacin获FDA批准上市,是近30年来首个治疗单纯性尿路感染的新型口服抗生素。疫苗方面,GSK的带状疱疹疫苗Shingrix的长期随访数据显示,其对50岁以上成人的保护效力持续超10年。2024年,GSK达成了多项超5亿美元的收购和合作协议,覆盖呼吸道疾病、自身免疫疾病、肿瘤及疫苗领域,包括收购Aiolos Bio公司以获得用于治疗哮喘的胸腺基质淋巴细胞生成素(TSLP)靶向单抗AIO-001,收购用于治疗B细胞驱动的自身免疫疾病的T细胞接合器(TCE)CMG1A46,引进映恩生物(Duality Biologics)的抗癌抗体偶联药物DB-1324,以及深化用于治疗传染病的mRNA疫苗的开发合作。安进2024年营收:约334亿美元2024年6月,美国FDA批准安进双特异性抗体疗法Blincyto(blinatumomab),用于年龄一个月或以上、CD19阳性、费城染色体阴性B细胞前体急性淋巴细胞白血病(B-ALL)患者的巩固阶段治疗,无论患者的可测量残留病灶状态如何。在一项3期临床试验中,接受诱导后巩固治疗的B-ALL患者的5年总生存率超80%。近期,该公司的抗CD19抗体Uplizna获FDA批准扩展适应症,用于治疗免疫球蛋白G4相关疾病(IgG4-RD)成人患者。新闻稿指出,这是治疗这一患者群体的首个获批药物。此外,安进的在研减重疗法MariTide于2024年年末公布了积极的2期研究结果,已进入3期开发阶段。在没有2型糖尿病的肥胖或超重人群中,MariTide在第52周实现了平均体重减轻约20%,且未出现体重减轻平台期。武田2024年营收:约309亿美元2024年4月,美国FDA批准了武田的Entyvio皮下注射制剂,用于中度至重度活动性克罗恩病人患者在接受Entyvio静脉注射制剂诱导治疗后的维持治疗,进一步巩固了其在炎症性肠病领域的布局。FDA还批准了该公司的Eohilia(布地奈德口服混悬液)上市,治疗11岁以上嗜酸性粒细胞性食管炎(EoE)患者。新闻稿指出,这是FDA批准治疗EoE的首款口服疗法。近期,武田的在研多肽疗法rusfertide作为真性红细胞增多症(PV)标准治疗附加方案的3期研究达到主要终点,80%的患者不再需要接受放血治疗。2024年,田达成数起超10亿美元的战略合作和许可协议,囊获多款创新疗法的开发权益,包括Kumquat Biosciences公司的一种新型免疫调节癌症小分子抑制剂、AC Immune公司的阿尔茨海默病疗法ACI-24.060、用于肿瘤学、神经科学和炎症领域多个靶点的新型分子胶降解剂,以及血液疾病创新疗法elritercept。勃林格殷格翰2024年营收:约290亿美元近期,勃林格殷格翰为其用于治疗NSCLC的小分子药物zongertinib(BI 1810631)递交了新药申请(NDA),该疗法获得了优先审评资格,有望于今年获批。新闻稿指出,如果获批,zongertinib将成为针对携带HER2突变、既往接受过全身治疗的不可切除或转移性NSCLC成人患者的首个口服靶向疗法。该公司用于治疗渐进性肺纤维化(PPF)的小分子抑制剂nerandomilast已达3期临床试验终点,即将递交上市申请。2024年6月,勃林格殷格翰公布了其胰高血糖素/GLP-1受体双重激动剂survodutide(BI 456906)的积极2期临床试验结果,并即将开展针对MASH的3期临床试验。在这项2期研究中,多达64.5%的中晚期(F2和F3期)肝纤维化成人患者的肝纤维化得到改善,且MASH未恶化。2024年,勃林格殷格翰达成多起超5亿美元的收购和合作协议,包括针对MASH的RNAi疗法、针对精神分裂症的小分子疗法、用于治疗癌症的细胞周期蛋白抑制剂和创新蛋白酪氨酸磷酸酶N1和N2(PTPN1和PTPN2)小分子抑制剂。吉利德科学2024年营收:约286亿美元2024年8月,美国FDA加速批准了吉利德科学斥资43亿美元收购的小分子疗法Livdelzi与熊去氧胆酸(UDCA)联合用于治疗对UDCA应答不足的原发性胆汁性肝硬化(PBC)成人患者,或作为单药治疗对UDCA不耐受的患者,但不建议患有或发展为失代偿性肝硬化的患者使用Livdelzi。根据新闻稿,Livdelzi是在碱性磷酸酶(ALP)正常化、关键生物标志物和瘙痒控制方面,与安慰剂相比表现出统计学显著改善的首个疗法。2025年2月,该疗法获欧盟批准,用于相同的适应症。此外,该公司的突破性长效HIV疗法lenacapavir已获得FDA授予的优先审评资格,预计在今年6月19日之前完成审评。该疗法的上市申请在欧洲也获得了加速审评。Lenacapavir是一种“first-in-class”长效HIV病毒衣壳抑制剂,可以干扰HIV病毒衣壳蛋白的组装和拆卸,在病毒生命周期的多个阶段发挥作用。在两项3期临床试验中,近100%接受每半年一次lenacapavir注射的受试者没有出现HIV感染。拜耳2024年营收:约260亿美元2024年3月,拜耳达成了一项3.1亿美元的合作,获得了在欧洲商业化BridgeBio Pharma公司用于治疗伴有心肌病的转甲状腺素蛋白介导的淀粉样变性(ATTR-CM)的在研疗法acoramidis的独家许可。该疗法目前已在美国、欧洲和日本获批上市,用于治疗ATTR-CM。该公司超8亿美元收购的双重神经激肽-1,3(NK-1,3)受体拮抗剂elinzanetant达3期临床主要终点,公司已向FDA递交NDA,寻求批准elinzanetant用于治疗与更年期相关的中度至重度血管运动症状(VMS,也称为潮热)。德国默克2024年营收:约191亿美元德国默克过去一年通过与多家新锐公司达成合作和授权交易,扩展研发管线。2024年3月,该公司与C4 Therapeutics(C4T)公司签订一项许可和合作协议,合作开发针对C4T在其内部发现管线中推进的两个关键致癌蛋白靶点的靶向蛋白降解剂。2024年6月,德国默克与Biolojic Design公司达成多靶点药物发现合作。该合作将利用Biolojic Design的AI驱动发现平台来设计用于治疗癌症和免疫疾病的治疗性抗体。梯瓦2024年营收:约165亿美元近期,梯瓦公司公布了其与赛诺菲共同开发的在研TL1A靶向单抗duvakitug在2b期临床试验中获得的积极结果。结果显示,接受duvakitug治疗的两大炎症性肠病——溃疡性结肠炎和克罗恩病的患者在第14周时均获得显著缓解。两家公司预计在今年下半年启动3期临床试验。此外,该公司用于治疗精神分裂症的长效缓释皮下注射疗法TEV-‘749已达3期临床试验主要终点。这款疗法利用名为SteadyTeq的缓释技术,让活性药物olanzapine能够在每月一次给药的治疗方案下通过持续释放维持治疗剂量。在一项近期公布的患者和医疗保健专业人员态度和体验调查研究中,超过92%的患者对TEV-‘749的起始治疗方案、给药方案和药物本身感到满意或非常满意。CSL2024年营收:约152亿美元CSL所开发的基因疗法Hemgenix在2022年11月与2023年2月分别获美国FDA与欧盟批准,用于对中度至重度血友病B患者进行一次性治疗。这款疗法在2023年荣获有“医药界诺贝尔奖”之称盖伦奖的最佳孤儿药/罕见病产品奖。此外,欧盟委员会已于今年2月批准“first-in-class”疗法Andembry上市,用于预防12岁及以上成年和青少年患者的遗传性血管性水肿(HAE)发作。新闻稿指出,它是首款只需每月一针、靶向血浆蛋白因子XIIa的HAE发作预防疗法。美国FDA目前正在针对该疗法进行审评。参考资料:[1] The top 20 pharma companies by 2024 revenue. Retrieved April 21, 2025, from https://www.fiercepharma.com/special-reports/top-20-pharma-companies-2024-revenue免责声明:本文仅作信息交流之目的,文中观点不代表药明康德立场,亦不代表药明康德支持或反对文中观点。本文也不是治疗方案推荐。如需获得治疗方案指导,请前往正规医院就诊。版权说明:欢迎个人转发至朋友圈,谢绝媒体或机构未经授权以任何形式转载至其他平台。转载授权请在「药明康德」微信公众号回复“转载”,获取转载须知。分享,点赞,在看,聚焦全球生物医药健康创新

并购上市批准免疫疗法财报细胞疗法

2025-04-22

在生物制药行业收入排名前 20 的公司中,仅有一家公司的销售额出现同比下降,2024 年对该行业来说是收入增长显著的一年。相比之下,2023 年,前 20 大制药公司中有 8 家出现收入下降。2024 年,前 20 大制药公司中有 6 家实现了两位数的增长,而 2023 年只有2 家。另外 5 家公司的收入增长在 7% 到 9% 之间,而 2023 年只有 2 家达到这一水平。礼来(32%)和诺和诺德(26%)连续两年实现了大型制药公司中最大的同比销售额增长,不过它们的排名与 2023 年有所不同,2023 年诺和诺德(31%)领先于礼来(20%)。预计 2025 年情况类似,礼来公司由于其糖尿病和肥胖症药物 Moujaro 和 Zepbound 的销售推动,预计其销售额将在 580 亿至 610 亿美元之间。按预测的中间值计算,将增长 32%,与去年的销售激增幅度相当。与此同时,诺和诺德同样受到其糖尿病和肥胖症治疗药物销售的推动,预计销售额将增长 16% 至 24%。至于它们在行业排名中的位置,礼来的成功使其在收入排名中从 2020 年的第 15 位跃升至去年的第 9 位,在此期间,其销售额从 245 亿美元增长到 450 亿美元。与此同时,诺和诺德也有类似的跃升,从 2022 年的第 17 位跃升至去年的第 11 位,在此期间,其销售额从 1770 亿丹麦克朗(250 亿美元)跃升至 2900 亿丹麦克朗(421 亿美元)。排名榜首连续第二年,排名榜首的公司没有变化,强生排名第一,罗氏排名第二,默沙东排名第三,辉瑞排名第四,艾伯维排名第五,各公司在 2024 年都实现了 3% 至 7% 的适度收入增长。对辉瑞和罗氏来说,恢复增长意义重大,因为它们在 2023 年分别出现了 41%和 7% 的销售下降,这主要是由于新冠产品销售额下降所致。去年,这两家公司在一定程度上进行了调整,恢复到了疫情前的增长轨道。艾伯维 4% 的增长也值得注意。此前,由于自身免疫领域的明星药物修美乐在美国面临仿制药竞争,该公司在 2023 年出现了 6% 的收入下降。这家总部位于伊利诺伊州的公司已经回到正轨,其下一代治疗药物瑞莎珠单抗和 Rinvoq 有望在未来十年推动增长。在其第四季度的收益报告中,艾伯维估计修美乐后续产品的总销售额到2027 年将达到 310 亿美元。强生排名第一,这是这家新泽西州的巨头在过去 13 年中第 12 次位居榜首。2012 年,强生结束了辉瑞长达十多年的头号制药商地位。最近,强生唯一一次没有位居榜首是在 2022 年,当时辉瑞创造了超过 1000 亿美元的销售额,其中超过 560 亿美元来自其新冠产品的收入,创下了行业纪录。排名下滑赛诺菲和葛兰素史克是前 20 名中仅有的两家排名下降至少两位的公司。赛诺菲由于正在进行将其消费者健康业务分离出去的重组,从 2023 年的第 6 名下降到去年的第 10 名。在其财务报告中,该公司将剥离业务视为已经发生进行会计处理,尽管剥离尚未完成。除了剥离业务的影响外,赛诺菲的制药产品在 2024 年实现了 9% 的销售增长。尽管葛兰素史克连续多年收入增长 3%,但由于被礼来和诺和诺德超越,其在排名中从第 10 位下降到第 12 位。美国疾病控制与预防中心缩小了呼吸道合胞病毒疫苗 Arexvy 的接种指导范围,导致该疫苗销售额暴跌,这阻碍了这家英国公司的发展。晖致跌出了排名,它在 2023 年排名第 20 位,并且已经连续三年收入下降,包括 2024 年下降了 4%。首次闯入排名并取代晖致的是 CSL。这家澳大利亚血浆专业公司已经连续九年实现增长,这得益于其收购活动,包括 2021 年以 117 亿美元收购了维福制药。2024年其他大赢家2024 年其他收入实现两位数增长的公司包括阿斯利康(18%)、安进(17%)、诺华(11%)和武田(10%)。这四家公司在 2023 年都是个位数增长,如今都有所进步,其中阿斯利康的增长幅度最大,从 2023 年的 3% 增长到现在的 18%,在排名中也上升了一位,从第 7 位升至第 6 位。2023 年到 2024 年有显著转变的其他公司包括德国默克,其收入从下降 5% 转为增长 2%;默沙东,其 2024 年的收入增长了 7%,而 2023 年的增长率为1%;吉利德科学,其在 2023 年销售持平后,2024 年增长了 6%;百时美施贵宝,其在 2023 年下降 2% 后,2024 年增长了 7%。拜耳是唯一一家收入同比下降的公司,尽管降幅仅为 0.4%,但与 2023 年 5%的降幅相比,已经有了显著改善。1.强生公司 作者:Eric Sagonowsky 2024年收入:888亿美元 2023年收入:852亿美元 变化:+4% 总部:新泽西州新不伦瑞克市近年来,强生公司发生了显著变化,首先是2023年夏季其消费者健康业务的分离,最近则是Stelara在2025年初失去独占权。在这些发展过程中——甚至在这些变化之后——公司一直专注于其创新药物业务。得益于新批准和未来的标签扩展,公司预计其创新药物业务从2025年到2030年可以实现每年5%到7%的增长。在强生公司去年的888亿美元全球销售额中,其创新药物集团实现了近570亿美元的年销售额。与此同时,其医疗技术部门实现了近320亿美元的销售额。与2023年相比,这两个集团的销售额增长了4%到5%。对于2025年,强生预计整体销售额将增长约4%,达到920亿美元。为了实现这一目标,公司预计要应对“Stelara在美国面临的生物类似药进入市场的逆风”,首席执行官JoaquinDuato在1月份的财报电话会议上对分析师表示。加州的安进公司在年初发起了对Stelara生物类似药的冲击,此后,又有几家仿制药进入市场。更多的还在路上,因此强生预计其重磅免疫学药物的销售额将继续下降。去年,Stelara的销售额下降了4.6%,至约104亿美元。除了Stelara生物类似药的压力外,公司还预计会受到美国Medicare D部分重新设计以及中国宏观经济因素的挑战,Duato在1月份的财报电话会议上告知分析师。另一方面,强生表示,其有10种或更多的药物在峰值年份的销售额可能超过50亿美元。这份名单包括多发性骨髓瘤药物Talvey、Tecvayli和正在研究的口服药物icotrokinra。另外还有15种或更多的资产在峰值时可能产生10亿到50亿美元的销售额,包括抑郁症喷雾Spravato。总体而言,根据2023年的企业业务回顾报告(PDF),强生预计到2030年将推出70种新产品或标签扩展(或这些扩展相关的监管申报)。“我想不到还有哪家公司能在失去一款数十亿美元产品的独占权的第一年就实现增长,”Duato在1月份的电话会议上表示。“我们能够取得这些成果,是因为我们业务的多元化、我们商业资产的实力,以及我们产品线的广泛性,2025年还将有更多产品推出,包括Tremfya用于[炎症性肠病]、Rybrevant和Lazcluze用于肺癌,以及Varipulse和双能量热冷Smarttouch SF导管用于电生理学。”2.罗氏公司 作者:Angus Liu 2024年收入:605亿瑞士法郎(653亿美元) 2023年收入:587亿瑞士法郎(653亿美元) 变化:+3% 总部:瑞士巴塞尔罗氏公司在2024年制造了不少新闻头条,尽管并非所有消息都是积极的。如果要列出2024年除GLP-1类药物之外的明星制药产品,罗氏公司的眼部注射药物Vabysmo可能会榜上有名。该药物于2022年1月首次获得美国食品药品监督管理局(FDA)批准,作为拜耳和再生元公司Eylea的竞争对手,2024年其销售额已达到38.6亿瑞士法郎(约合45亿美元)。VEGFxAng-2双特异性抗体在去年通过提供更便捷的单剂量预填充注射器选项,变得更具有竞争力。Vabysmo的崛起使得检查点抑制剂Tecentriq在罗氏公司销售额排名前三的药物名单中被挤出。2024年,罗氏公司的肿瘤免疫业务经历了一些重大变化。瑞士制药公司的基因泰克部门关闭了其癌症免疫学研究部门,并将其功能与分子肿瘤学研究合并。几个月后,罗氏公司表示,其TIGIT抗体tiragolumab备受关注的Skyscraper-01试验未能在一线PD-L1高表达的非小细胞肺癌中与Tecentriq联合使用时显示出总体生存益处,尽管此前曾有积极信号。鉴于该适应症的重要性,试验失败使得整个TIGIT理念——曾被宣传为继PD-1/L1之后潜在的下一个重大免疫检查点靶点——越来越接近被抛弃。百时美施贵宝、默克公司以及最近的百济神州都已放弃TIGIT,尽管罗氏公司仍有几项正在进行的3期试验且已全部入组。在癌症免疫疗法方面,罗氏公司去年达成了一项价值15亿美元的协议,收购了其当时的合作伙伴Poseida Therapeutics,为细胞疗法领域注入了急需的信心。该交易为罗氏公司带来了一个同种异体细胞疗法平台,其中包括一种基因编辑工具,能够一步实现多个CAR的递送。Poseida的收购也加强了罗氏公司蓬勃发展的血液学产品组合。其血友病药物Hemlibra在恒定汇率下销售额增长了12%,去年达到45亿瑞士法郎。弥漫大B细胞淋巴瘤(DLBCL)抗体药物偶联物Polivy在2024年跨过了重磅炸弹的门槛,销售额达到11亿瑞士法郎。其两个CD19xCD3双特异性抗体Columvi和Lunsumio预计今年将分别在二线DLBCL中获得FDA的决定和3期试验结果。总体而言,罗氏公司成功地应对了其前几款畅销抗癌药物——Avastin、Herceptin和Rituxan——独占权的可怕损失。2024年,集团销售额增长了3%,达到约605亿瑞士法郎,其中包括制药部门的462亿瑞士法郎,同比增长了4%。为了填补Herceptin的空缺,罗氏公司在乳腺癌方面制定了一项多资产计划。其中一项资产,PI3K抑制剂Itovebi,去年获得了FDA在某些PIK3CA突变的HR阳性、HER2阴性乳腺癌中的批准。罗氏公司去年还以8.5亿美元的预付款从中国的Regor Pharmaceuticals公司购买了一系列CDK抑制剂。此外,该公司口服SERD药物giredestrant的两项重要3期试验可能在今年公布结果。对于2025年,罗氏公司预计集团销售额将呈中等个位数增长,尽管Eylea生物类似药已经上市,但Vabysmo仍有望成为主要增长动力。3.默沙东公司 作者:Eric Sagonowsky 2024年收入:642亿美元 2023年收入:601亿美元 变化:+7% 总部:新泽西州拉霍亚尽管默沙东公司正在规划应对PD-1之王Keytruda最终衰落的路线,但该公司近期更受中国疫苗需求不确定性的打击,而不是Keytruda的情况。在2月份的第四季度财报中,默沙东公司表示,由于公司及其当地分销合作伙伴智飞在中国市场的需求低于预期,因此正在停止向中国运送Gardasil疫苗。公司进一步撤回了其HPV疫苗的110亿美元长期销售目标,该疫苗是其仅次于Keytruda的第二大收入产品。总体而言,Gardasil的销售额去年下降了3%,至86亿美元。另一方面,默沙东公司的重磅检查点抑制剂Keytruda去年销售额增长了18%,达到294.8亿美元。尽管默沙东公司长期以来一直享受Keytruda的巨大成功,包括去年获得了第40个美国适应症,但该药物的轨迹最终将发生变化。而且不仅仅是仿制药在等待:在最近的一份证券文件中,默沙东公司表示预计美国政府将在2026年选择Keytruda进行《通胀削减法案》(IRA)“政府定价”。经过两年的流程,新的Medicare谈判价格将于2028年初生效。“因此,Keytruda在美国的销售额将在那之后下降,”公司在其年度报告中解释道。除了IRA流程外,默沙东公司还列出2028年为Keytruda“关键专利保护”的到期时间。总体而言,Keytruda和Gardasil在2024年约占默沙东公司年销售额的59%。随着这两款产品面临未来的不确定性,默沙东公司的高管们一直在忙着规划公司未来几年的增长路径。在默沙东公司第四季度的财报电话会议上,首席执行官Robert Davis表示,公司一直“从商业发展的角度来看,非常专注,在过去3.5年中,我们在真正多样化的资产上投入了近400亿美元,这些资产构建了我们的产品线”。该公司近年来的一些商业发展交易包括其以115亿美元收购Acceleron和以108亿美元收购Prometheus Biosciences。最近,默沙东公司去年达成了一项价值高达30亿美元的协议,收购了专注于眼科的EyeBio。在默沙东公司收购Acceleron之后,一款受到新泽西州制药巨头大量关注的药物是Winrevair。这种肺动脉高压疗法在2024年获得了其初始FDA批准,并有望成为重磅炸弹。展望未来,Davis在2月份的电话会议上补充说,价值高达150亿美元的商业发展交易是公司的“理想选择”。他表示,公司正在关注一系列研究性和商业机会。2024年,默沙东公司实现了642亿美元的全球销售额,比前一年增长了7%。公司对2025年设定了相对谨慎的基调,预计今年的销售额将在641亿到655亿美元之间。即使在该范围的高端,增长率也只有2%。4.辉瑞 作者:佐伊·贝克尔 2024年收入:636亿美元 2022年收入:596亿美元 变化:+7% 总部:纽约市过去几年对辉瑞来说可谓是喜忧参半,其新冠产品需求起伏不定。2024年,辉瑞似乎已从动荡的市场中站稳脚跟,凭借一系列新产品的推出,收入有所增加。辉瑞2024年收入的一个重大变化是其以430亿美元收购Seagen所带来的收益,该交易于2023年底完成,为辉瑞增加了四种已确立的肿瘤药物以及对其研发管线的重大升级。在报告2024年收入时,辉瑞选择将Seagen药物的销售额追溯性地加入2023年的总收入中,以便更准确地反映两年间的增长速度。将Seagen的产品及其所赚取的34亿美元计算在内,这家总部位于纽约的制药商的收入增长了7%。若不计入新冠抗病毒药物Paxlovid和与BioNTech合作的疫苗Comirnaty的销售额,这一数字将跃升至12%的销售增长。在2023年,新冠产品曾导致辉瑞的整体收入下降超过40%,如今辉瑞已重新回归增长轨道,其在财报演示中(PDF)宣称,随着与新冠相关的不确定性“逐渐减少”,收入波动已“大多成为过去”。然而,在2024年,这些不确定性大多对辉瑞有利,Comirnaty和Paxlovid的收入意外增长。两者均实现了约50亿美元的销售额,Comirnaty与2023年相比有所下降,而Paxlovid则有所增加。公司指出,抗病毒药物的使用与新冠疫情的负担以及感染率的起伏密切相关,这体现了其两款新冠产品组合的“可持续性”。至于辉瑞的其他疫苗,呼吸道合胞病毒疫苗Abrysvo因美国疾病控制与预防中心缩小了疫苗推荐范围而受到负面影响。该机构改变了之前的建议,不再推荐所有60岁及以上的成年人接种,而是改为推荐75岁及以上的人群以及60至74岁且患严重疾病风险较高的人群接种。辉瑞表示,由于美国市场的缩小导致疫苗接种率下降,Abrysvo在2024年第四季度的销售额下降了62%,尽管该疫苗全年仍实现了8.9亿美元的销售额。与此同时,辉瑞长期以来占据主导地位的肺炎球菌疫苗系列Prevnar全年销售额相对平稳,但未来可能会面临麻烦,因为默克公司及其21价Capvaxive疫苗正跃跃欲试,试图在Prevnar的地盘上分一杯羹。对于2025年,该公司预计收入将在610亿至640亿美元之间。它还预计到2025年底将实现约45亿美元的整体净成本节约,这得益于其一直在开展的重大“成本重组”行动,Edward Jones医疗保健分析师约翰·博伊兰在今年早些时候给客户的一份报告中指出,这将有助于辉瑞恢复“可预测的增长”。5.艾伯维 作者:佐伊·贝克尔 2024年收入:563亿美元 2023年收入:543亿美元 变化:+4% 总部:芝加哥北部艾伯维在畅销免疫学药物修美乐失去专利独占权后的第二年实现了收入增长,这堪称一段传奇。2024年是艾伯维失去修美乐后的第一个完整年份,修美乐曾是全球最畅销的药物,在2023年专利到期前,其年销售额峰值约为210亿美元。随着竞争性生物类似药迅速抢占市场份额,修美乐的销售额在2023年降至144亿美元,这也是艾伯维公司历史上首次全年销售额下降。这一下滑本可能使其他公司陷入困境,但艾伯维最终凭借其强大的免疫学组合药物——修美乐的后续产品——Skyrizi和Rinvoq脱颖而出。Skyrizi和Rinvoq在2024年的销售额超过170亿美元,弥补了修美乐销售额下降37.6%至89亿美元的缺口,且Skyrizi和Rinvoq各自的销售额增长均超过50%。这两种药物均于2019年首次上市,是艾伯维在修美乐之后取得成功的关键。尽管如此,它们还是花了几个季度才积累起足够的动力,达到修美乐的销售主导地位。在连续几个季度的销售额逐渐接近修美乐之后,Skyrizi终于在2024年10月超越了前辈,凭借其32亿美元的季度销售额正式夺得了销售冠军头衔。Skyrizi在大约30个国家的生物制剂市场份额中占据领先地位,并且拥有“同类最佳”的产品特性,为竞争对手设定了“非常高的标杆”,艾伯维首席商务官杰弗里·斯图尔特在公司财报电话会议上表示。Skyrizi在2024年6月新增了溃疡性结肠炎的适应症,加上其之前对克罗恩病的批准,使该药物能够治疗炎症性肠病(IBD)的两种形式。Rinvoq同样获得了IBD两种形式的适应症。该组合在IBD方面的表现促使艾伯维将2027年这两种药物的销售预测提高到合计310亿美元,比之前的预测增加了40亿美元。其中,20亿美元归因于Skyrizi在IBD方面的预计销售额,另外5亿美元则归因于Rinvoq在该适应症方面的销售额。该公司预计Skyrizi在2027年的销售额将达到200亿美元,而Rinvoq的销售额将达到110亿美元。这310亿美元的总额超过了修美乐、Skyrizi和Rinvoq在2022年的总销售额。在免疫学领域之外,该公司正在努力打造另一个重磅炸弹,其帕金森病治疗药物Vyalev获得了期待已久的FDA批准,这是其2015年输液泵Duopa的后续产品。Evercore ISI的分析师此前预测,该药物最终可能实现超过20亿美元的峰值销售额。与此同时,该公司预计2025年的销售额将实现中等个位数百分比的增长。由于未来几年没有重大专利到期,艾伯维首席执行官罗布·迈克尔在公司第四季度财报电话会议上表示,公司至少在未来八年内拥有“明确的增长跑道”。2024年是迈克尔担任首席执行官的第一年,此前长期担任首席执行官的理查德·冈萨雷斯在修美乐专利到期后卸任。该公司在迈克尔“实现或超过”全年多个目标后,向其支付了约1850万美元的薪酬。6.阿斯利康 作者:安格斯·刘 2024年收入:541亿美元 2023年收入:458亿美元 变化:+18% 总部:英国剑桥从全年数据来看,阿斯利康是 2024 年大型制药公司中表现最佳的公司之一。其 2024 年营收达 541 亿美元,同比增长 18%,成绩令人瞩目。这一增长得益于钠葡萄糖协同转运蛋白 2(SGLT2)抑制剂安达唐(Farxiga)、与赛诺菲合作的呼吸道合胞病毒预防药物 Beyfortus、血癌药物阿卡替尼(Calquence)以及与第一三共合作的抗体药物偶联物(ADC)德曲妥珠单抗(Enhertu)等药物的销售。这家英国制药公司的股价在去年甚至达到了历史新高。然而,对该公司中国业务的调查在去年年底给阿斯利康的整体业绩蒙上了一层阴影。中国有关部门拘留了阿斯利康当时的中国区总裁王磊(Leon Wang),据报道,调查主要围绕涉嫌从香港向中国大陆非法进口德曲妥珠单抗(Enhertu)和癌症免疫疗法英飞凡(Imjudo),以及不当收集患者数据等问题展开。在 2024 年前九个月,阿斯利康在中国的季度销售额实现了两位数的增长,但在第四季度,按固定汇率计算,该公司在中国的销售额却下降了 3%。阿斯利康将这一下降归因于泰瑞沙(Tagrisso)和安达唐(Farxiga)的 “年底医院订单动态变化”,以及由于感染季节较为温和导致对其呼吸道药物的需求减少,而不是正在进行的调查。尽管中国市场的贡献较弱,但按固定汇率计算,阿斯利康全年四个季度的总营收仍增长了 25%。阿斯利康最大的产品安达唐(Farxiga)去年销售额增长了 29%,达到 77 亿美元,表现令人印象深刻。不过,根据《通胀削减法案》(IRA),该药物将于 2026 年被强制降价。表皮生长因子受体(EGFR)抑制剂之王泰瑞沙(Tagrisso)去年也实现了 13%的销售额增长,达到 66 亿美元,这得益于美国食品药品监督管理局(FDA)去年的两项新批准,一项是与化疗联合用于一线治疗 EGFR 突变的非小细胞肺癌,另一项是用于治疗 3 期 EGFR 肺癌。但该药物正面临来自强生公司的 Rybrevant 和 Lazcluze 联合疗法的竞争。在与百济神州的布鲁顿酪氨酸激酶(BTK)抑制剂百悦泽(Brukinsa)激烈竞争的同时,阿卡替尼(Calquence)也被纳入了《通胀削减法案》第二轮价格谈判。在三期临床试验数据喜忧参半且重新向美国食品药品监督管理局(FDA)提交申请后,阿斯利康和第一三共于 2025 年 1 月获得了 FDA 的批准,其第二款抗体药物偶联物(ADC)、靶向 TROP2 的 Datroway,可用于治疗激素受体(HR)阳性、人表皮生长因子受体 2(HER2)阴性的乳腺癌。2024 年,阿斯利康旗下亚力兄制药(Alexion)的补体 D 因子抑制剂 Voydeya 获得了 FDA 的批准,作为附加疗法用于治疗伴有血管外溶血的阵发性睡眠性血红蛋白尿症患者。在交易方面,阿斯利康去年以 20 亿美元收购了放射性药物专业公司 Fusion Pharmaceuticals。阿斯利康还向石药集团预先支付了 1 亿美元,用于获得一种针对脂蛋白(a)的临床前候选药物,礼来公司和默沙东公司也对该候选药物表示了兴趣。对于 2025 年,阿斯利康预计无法实现 2024 年那样的增长水平,而是预计在汇率不变的情况下,营收将以高个位数的百分比增长。部分原因是今年刚刚生效的美国医疗保险 D 部分(Medicare Part D)重新设计带来的压力,以及美国市场上抗凝血药倍林达(Brilinta)专利到期。由于预计 2025 年全年将有多项关键数据公布,阿斯利康相信,对于能否实现首席执行官帕斯卡尔・索里奥特(Pascal Soriot)在 2024 年提出的到 2030 年营收达到 800 亿美元的目标,公司将有更清晰的认识。7.诺华 作者:安格斯·刘 2024年收入:503亿美元 2023年收入:454亿美元 变化:+12% 总部:瑞士巴塞尔随着新的企业架构和业务重点的落实,诺华致力于实现从2023年到2028年复合年增长率为6%的目标,或者从2024年到2029年为5%,这是该公司在11月公布的一项计划。瑞士制药巨头迎来了一个良好的开端。2024年是诺华作为一家纯粹的创新药物公司运营的第一个完整年份,没有山德士的参与,其持续经营业务的销售额按固定汇率计算增长了12%(按美元计算增长了11%),达到503亿美元。该公司最畅销的四大品牌——心脏药物Entresto、免疫学治疗药物Cosentyx、多发性硬化症药物Kesimpta和针对乳腺癌的Kisqali——都为这一增长做出了巨大贡献,其销售额分别增长了30%、23%、49%和46%。在去年的一个关键批准中,Kisqali扩展到某些早期HR阳性、HER2阴性乳腺癌的辅助治疗领域。新的标签使Kisqali在与礼来公司的Verzenio的竞争中占据了优势,因为它涵盖了那些淋巴结中没有癌细胞的患者。根据诺华的预测,这一广泛的辅助治疗批准可能会使Kisqali的峰值销售额超过80亿美元,相比之下,这种CDK4/6抑制剂在2024年主要来自转移性疾病使用所产生的32亿美元销售额。尽管Kisqali仍有巨大的增长潜力,但Entresto的好日子可能屈指可数了,因为诺华预计这种心力衰竭联合药物将在未来几个月内失去美国市场的独占权。此外,即使今年没有仿制药进入市场,Entresto也将从2026年开始根据《通胀削减法案》面临价格削减。尽管Entresto的专利悬崖迫在眉睫,诺华仍然预计2025年的销售额将实现中到高个位数百分比的增长。在谈到Medicare D部分改革时,诺华首席执行官瓦斯·纳拉辛汉在公司第四季度财报电话会议上表示,预计这将带来“温和的逆风”,其中最大的影响将来自2025年Cosentyx和Kisqali在灾难性阶段的覆盖范围。至于上述政策对诺华中期业绩的潜在影响,纳拉辛汉表示,他对诺华的模型“非常满意”,该模型采用了“适当的保守假设”。去年诺华在另外两个重大扩展方面也取得了进展,美国食品药品监督管理局(FDA)分别授予了Scemblix在新诊断的慢性髓性白血病和Fabhalta在IgA肾病方面的加速批准。对于这两种药物,诺华都预计其峰值销售额将超过30亿美元。另一个潜在的数十亿美元资产,放射性配体疗法Pluvicto,也为诺华带来了好消息。在去年的一项3期试验中,该疗法的最终总生存分析结果良好,2025年3月,FDA批准了这种PSMA靶向疗法用于化疗前的转移性去势抵抗性前列腺癌。去年,诺华通过预先支付10亿美元收购Mariana Oncology,增强了其放射性药物的能力。虽然Pluvicto使用镥为活性物质,但Mariana专注于锕。这家瑞士制药商还以潜在价值11亿美元的交易收购了基因治疗专家Kate Therapeutics。此次收购之后,诺华针对脊髓性肌肉萎缩症基因治疗药物Zolgensma的鞘内制剂在老年患者中取得了积极的读数。然而,诺华去年的一次收购很快就陷入了困境。在以29亿美元收购MorphoSys仅几个月后,诺华推迟了该交易的核心产品——BET抑制剂pelabresib在骨髓纤维化方面的监管计划,因为该公司遇到了一个安全信号,该公司希望在更长时间的随访后能进一步阐明这一问题。8.百时美施贵宝 作者:安德里亚·帕克 2024年收入:483亿美元 2023年收入:450亿美元 变化:+7% 总部:新泽西州普林斯顿在2023年收入同比下降2%之后,百时美施贵宝去年实现了超出预期的收入增长。进入2024年时,该公司预计年增长率仅为低个位数,因此投资者对该公司最终实现超过7%的年增长率感到惊喜。尽管重磅白血病药物Sprycel的专利悬崖已经到来,但收入增长仍在继续。该药物的全球销售额略低于12.9亿美元,同比下降了33%。百时美施贵宝的另外两种药物——血液癌药物Revlimid和多实体瘤治疗药物Abraxane——近年来也失去了独占权,其销售额分别下降了5%和13%。尽管2023年Revlimid的仿制药侵蚀导致了当年总收入的下降,但在2024年,百时美施贵宝看到其增长组合以及其传统药物家族中至少一个成员——抗凝药物Eliquis——的需求平衡了仿制药的竞争。Eliquis去年的收入达到了133亿美元,比2023年增长了9%,帮助传统产品组合在Revlimid、Sprycel和Abraxane的损失中保持了相对平稳的年增长率。与此同时,增长组合的销售额增长了17%,其中四种药物——Opdivo、Orencia、Yervoy和Reblozyl——在全球范围内的销售额均超过10亿美元,另外两种药物Breyanzi和Camzyos全年实现了超过100%的增长。然而,进入2025年后,百时美施贵宝预计收入将再次收缩。该公司预计今年的总收入约为455亿美元,这意味着将下降约5.8%。在2月份的一次电话会议上,讨论到这一低于市场预期的收入下降时——比市场预期少了约10亿美元,首席执行官克里斯·博纳博士指出:“我们看到了Revlimid的进一步下降。”在2025年,该公司将继续实施一项多年度的成本削减计划,目标是在2027年底前节省20亿美元。博纳在电话会议上表示,大约一半的节省将在今年年底前实现,尽管重组预计将包括裁员,但该公司没有具体说明将有多少工作岗位受到影响。此次最新的成本削减努力是在百时美施贵宝于2024年初启动的另一项计划之后进行的,该计划旨在在年底前削减15亿美元的成本,并包括超过2000名员工的裁员。这两项节省成本的努力都是在该公司为Opdivo和Eliquis在本世纪末失去独占权做准备的时候进行的,届时它们将加入Revlimid的行列,面临销售额的大幅下降。2026年,Eliquis的销售额可能会受到进一步打击,届时它将成为首批根据《通胀削减法案》进行价格谈判的药物之一。9.礼来 作者:弗雷泽·坎斯坦纳 2024年收入:450亿美元 2023年收入:341亿美元 变化:+32% 总部:印第安纳波利斯在对肥胖市场主导权的永恒争夺中,印第安纳波利斯的礼来可能正在超越其主要的代谢药物竞争对手诺和诺德。去年,礼来的总销售额达到了450亿美元,比2023年的340亿美元增长了32%。仅在第四季度,礼来的销售额就增长了45%,达到135.3亿美元,该公司明确表示,这一增长归功于其2型糖尿病重磅炸弹药物Mounjaro在去年最后三个月中所实现的60%的收入增长。与此同时,Mounjaro的GLP-1同类药物Zepbound——该药物已获准用于肥胖症——在2024年第四季度的销售额增长了大约11倍,从2023年同期的1.75亿美元增长到了19亿美元。礼来高管方面则指出,GLP-1行业增长所面临的不确定性。“这项业务的规模以及其增长方式,包括消费者部分以及库存动态,对我们来说都是一个学习的过程,”礼来首席执行官戴维·里克斯在1月份的摩根大通医疗保健大会上表示,他反思了这一不受欢迎的销售指导削减,他认为这是由于对Mounjaro和Zepbound增长速度的高估所致。今年1月,礼来将其2024年的销售预期下调至约450亿美元,低于公司此前预计的454亿至460亿美元。然而,尽管礼来在2024年年末未能达到自身的预期,但“对于一个非常、非常大的机会来说,现在还处于早期阶段,”里克斯在最近的一次电话会议中谈到GLP-1的情况时说道。此外,该公司认为其距离达到肥胖症需求曲线的边缘还相差甚远,里克斯补充道。展望未来,礼来预计2025年的销售额将在580亿至610亿美元之间。Mounjaro和Zepbound自然将为这一销售额做出巨大贡献,但像Jaypirca(抗癌药物)、Ebglyss(特应性皮炎治疗药物)、Omvoh(溃疡性结肠炎药物)和Kisunla(阿尔茨海默病治疗药物)这样的一系列新药也将在今年发挥重要作用,里克斯在2月初表示。与此同时,与诺和诺德类似,礼来GLP-1特许经营业务的持续成功也取决于生产能力以及公司满足需求激增的能力。为此,礼来最近透露了从今年开始在美国新建四个生产设施的计划。该项目得到了270亿美元投资的支持,这一数字比礼来自2020年以来为美国制造所预留的资金翻了一番多,将有助于扩大国内活性药物成分和注射药物的生产能力。10.赛诺菲 作者:弗雷泽·坎斯坦纳 2024年收入:411亿欧元(444.6亿美元) 2023年收入:378亿欧元(401亿美元) 变化:+9% 总部:巴黎尽管赛诺菲在2024年Fierce Pharma按销售额排名的顶级制药公司榜单中有所下滑,但这一变化并不代表该公司遭受了任何实质性的挫折。事实上,该公司在榜单中的下降很容易解释,因为赛诺菲计划出售其消费者健康部门Opella的控股权,这在赛诺菲2024年的财务报表中基本上被视为一项已成定局的交易。2024年全年,赛诺菲实现了410.8亿欧元(444.6亿美元)的销售额,低于2023年报告的约430亿欧元,但考虑到去年消费者健康销售额的剔除,这一数字实际上增长了8.6%。赛诺菲计划出售消费者健康部门的消息在9月左右开始逐渐明朗,当时彭博社报道称,这家法国制药商已收到来自PAI Partners和Clayton, Dubilier & Rice这两家股权投资公司分别提出的、针对其约150亿欧元的非处方药业务的收购报价。在2023年10月,赛诺菲宣布正在审查该业务的多种分离方案,包括可能的上市或出售,随后有关该部门——被命名为Opella——兴趣渐浓的报道接踵而至。在彭博社的报道之后不久,赛诺菲于去年10月证实,已与Clayton, Dubilier& Rice就可能出售Opella 50%控股权一事展开了谈判,Opella生产了像非诺贝特、冰火、金邦和塞利蓝等知名品牌。几周后,这些谈判变成了“独家”谈判,截至2月,赛诺菲表示,仍预计将在2025年第二季度“最早”完成与Clayton, Dubilier & Rice的50%股权出售。在审视赛诺菲2024年的核心业绩时,新产品的推出为该公司带来了丰厚的回报,占到了该公司去年总销售额的11%。这一产品推出的动力主要由该公司针对婴儿和幼儿的呼吸道合胞病毒抗体Beyfortus引领,该产品全年实现了近17亿欧元(18.4亿美元)的销售额,紧随其后的是血友病药物Altuviiio、庞贝病药物Nexviazyme和针对移植物抗宿主病的Rezurock。展望未来,赛诺菲乐观地认为,其可以在2025年继续其增长轨迹,预计其销售额将在未来一年中实现中到高个位数百分比的增长。与此同时,随着众多产品的推出,赛诺菲也一直在持续投资其制造网络,其中许多投资在2024年底逐渐增加。继9月开设了一家价值5亿美元的生物制剂和疫苗模块化工厂之后,赛诺菲在法国宣布了一项生产扩张计划,随后又在新加坡推出了一家独立的模块化疫苗工厂。然后,在12月,赛诺菲推出了其迄今为止在中国的最大投资,当时该公司公布了在中国建立一个价值10亿欧元的胰岛素“制造基地”的计划。11.诺和诺德 作者:弗莱泽·坎斯泰纳 2024年收入:2900亿丹麦克朗(421亿美元) 2023年收入:2320亿丹麦克朗(339亿美元) 变化:+26% 总部:丹麦巴格斯瓦德尽管诺和诺德的GLP-1重磅药物Ozempic和Wegovy在2024年底的销售表现强劲——加上美国食品药品监督管理局(FDA)最近宣布这些药物在美国的长期短缺已经结束——诺和诺德对2025年的展望更为谨慎。然而,这家丹麦制药商有信心在即将到来的一年中保持其在利润丰厚的肥胖市场的优势。此外,该公司正在强调其在罕见病领域的实力,试图超越其在代谢疾病方面的核心能力。在2024年,诺和诺德的总销售额达到了2904亿丹麦克朗(421亿美元),比2023年的收入增长了26%,并使其在Fierce Pharma按销售额排名的世界顶级制药公司中上升了一位。现在排名第11位,诺和诺德近年来取得了显著的成就,其努力增加Ozempic和Wegovy的供应——这两种药物分别被批准用于治疗2型糖尿病和肥胖症——已经取得了回报。在全年中,Wegovy的总销售额达到了582亿丹麦克朗(80亿美元),而2023年为313亿丹麦克朗,而Ozempic在同一期间产生了1200亿丹麦克朗(接近170亿美元)。尽管诺和诺德去年实现了26%的销售增长,但该公司预计2025年的销售增长将在16%到24%之间——这一范围被ODDO BHF的分析师在2月的客户报告中称为“范围较宽但令人放心”。然而,对于像诺和诺德这样规模的制药公司来说,16%到24%的增长率仍然是相当可观的。当Ozempic和Wegovy首次推出时,由于其显著的减肥效果,这些药物很快就出现了短缺问题,特别是Ozempic,它甚至成为了一种文化现象。如今,诺和诺德在供应方面似乎处于一个更好的位置,因为FDA在2月正式确定该公司基于司美格鲁肽的产品短缺已经结束。因此,那些在药物短缺期间通过帮助供应GLP-1药物而赚得盆满钵满的复方药房,将不得不关闭这一代谢收入来源。解决短缺问题在过去几年让诺和诺德花费了数十亿美元的制造投资,而且该公司尚未完成扩张。在2025年,诺和诺德计划花费约650亿丹麦克朗(90亿美元)来增加“整个供应链”的产能,该公司在其2024年年度报告中表示。去年,诺和诺德为类似的制造项目拨出了约450亿丹麦克朗(62亿美元)。 12.葛兰素史克 作者:安格斯·刘 2024年收入:314亿英镑(401亿美元) 2023年收入:303亿英镑(377亿美元) 变化:+3% 总部:伦敦葛兰素史克在2024年的表现喜忧参半。在积极的一面,该公司曾经撤回的抗体药物偶联物Blenrep有望重返多发性骨髓瘤市场,因为它在两项3期试验中取得了胜利,包括与强生公司的Darzalex在与硼替佐米和地塞米松的联合治疗中,对总生存期的益处。因此,葛兰素史克重新采用了BCMA导向药物可能达到超过30亿英镑峰值销售额的预测。葛兰素史克的核心HIV业务在恒定汇率下销售额增长了13%,去年达到了70.9亿英镑。长效注射剂Cabenuva的销售额突破了重磅药物的门槛,达到了10.1亿英镑,由于需求增加,增长了47%。另一方面,美国疾病控制与预防中心(CDC)缩小了年龄推荐范围,对葛兰素史克的新呼吸道合胞病毒疫苗Arexvy造成了重大打击,其2024年的销售额比2023年减少了一半。在CDC疫苗委员会在6月底做出了不利的政策决定后,Arexvy在去年最后一个季度的销售额下降了70%,仅为1.58亿英镑。对于葛兰素史克的疫苗业务来说,麻烦不断,曾经是增长关键驱动力的带状疱疹疫苗Shingrix在2024年销售额下降了2%,或者在恒定汇率下仅增长了1%。根据葛兰素史克的说法,难以接触到更多未接种疫苗的人群,美国零售疫苗接种优先级的变化,以及由于整体疫苗市场放缓而导致的中国销售不佳,都导致了Shingrix的停滞。尽管葛兰素史克对Arexvy和Shingrix保持了长期的看法,但整个美国疫苗市场似乎受到了威胁,因为美国卫生部长小罗伯特·F·肯尼迪显然正在推进反疫苗议程,包括重新评估儿童疫苗接种时间表,并将FDA的顶级疫苗监管官员彼得·马克斯博士赶下台。在2024年,疫苗销售占葛兰素史克314亿英镑总营业额的29.1%,按恒定汇率计算增长了7%。2月初,葛兰素史克将其2031年的风险调整后销售预期从之前的380亿英镑提高到了超过400亿英镑。新目标不包括公司未来可能进行的任何潜在收购。在交易方面,葛兰素史克去年以10亿美元的预付款收购了Aiolos Bio,以获得一种用于哮喘和其他炎症性呼吸道疾病的长效抗TSLP抗体。它还通过与Duality Biologics达成3000万美元的预付款协议,加倍押注抗体药物偶联物,获得了针对胃肠癌靶点的临床前候选药物的期权。对于2025年,葛兰素史克预计其销售额将在恒定汇率下增长3%到5%,预计Blenrep将做出贡献,该药物正在等待7月23日的FDA批准决定。该公司预计今年疫苗收入将下降低个位数百分比——与2024年4%的恒定汇率下降相比——并且预计通胀削减法案的变化将导致收入减少4亿到5亿英镑。与此同时,该公司长效HIV预防药物Apretude的销售额去年几乎翻了一番,达到了2.79亿英镑,可能会面临吉利德科学公司超长效lenacapavir的强大竞争,后者正在接受FDA的优先审查,目标决定日期为6月19日。 13.安进 作者:佐伊·贝克尔 2024年收入:334亿美元 2023年收入:282亿美元 变化:+19% 总部:加利福尼亚州千橡市安进在2023年底将Horizon Therapeutics的一系列罕见病治疗药物纳入麾下后,其罕见病组合的第一个完整受益年证明了未来仍有增长空间。该公司迅速着手发展其新获得的甲状腺眼病(TED)药物Tepezza、痛风治疗药物Krystexxa和CD19靶向治疗药物Uplizna。尽管仍有工作要做,但这些新加入的产品帮助安进的销售额比2023年增长了19%。在三者中,重磅药物Tepezza是美国唯一获批的TED治疗药物,表现最为突出。尽管该药物的推出有些坎坷,但安进在将其重新置于上升轨道方面的努力总体上取得了成功,并在2024年实现了18.5亿美元的销售额。然而,在欧洲,Tepezza仍在审查中,仍有许多工作要做。与此同时,Uplizna仍在发展中。该药物目前只有一个罕见病批准,2024年销售额为3.79亿美元。安进迅速将该药物用于其他两种罕见病的测试,并获得了令人印象深刻的数据,支持了最近对免疫球蛋白G4相关疾病批准以及即将在全身性重症肌无力中提交的申请。不包括Horizon药物,安进的销售额比2023年增长了7%。部分原因是其不断增长的生物类似药组合。该公司因率先推出针对热门重磅药物的自身生物类似药而声名鹊起,这反映在2023年首个美国生物类似药Humira以及最近推出的Regeneron和拜耳的Eylea以及强生的Stelara的首个仿制药版本上。作为“第一波”生物类似药是该公司生物类似药战略的关键,高管在收益电话会议上指出。安进计划在未来推出更多重磅药物的生物类似药,包括默克的肿瘤学巨星Keytruda和罗氏的畅销多发性硬化症药物Ocrevus。首席财务官彼得·格里菲斯在收益电话会议上表示,到本世纪末,该公司生物类似药系列的销售额有望达到40亿美元。另一方面,当生物类似药竞争来袭时,安进将尝到自己的苦果,其骨科药物Prolia和Xgeva将面临竞争。山德士、Celltrion等公司的仿制药即将到来,最早可能于今年夏天上市,无疑将对安进长期以来的主要收入驱动因素造成冲击。这两款药物在2010年推出超过10年后仍在增长,2024年合计销售额超过60亿美元,Prolia增长8%,Xgeva增长5%。安进预计其收入将从2024年的334亿美元增长到2025年的343亿到357亿美元之间,尽管预计由于生物类似药的冲击,Prolia和Xgeva的销售额将下降。 14 武田 作者:安德里亚·帕克 2024年收入:4.58万亿日元(309亿美元) 2023年收入:4.17万亿日元(270亿美元) 变化:+10% 总部:东京尽管仍在应对2023年注意力缺陷多动障碍重磅药物Vyvanse的专利悬崖,武田去年在其核心产品组合的其他部分取得了足够的成功,以抵消其神经科学业务的下降,并在日历年度实现了约10%的增长。在其最近的收益报告(PDF)中——涵盖2024财年的前九个月,从4月到12月——武田计算出其神经科学收入下降了不到4%,主要是由于Vyvanse的销售额同比下降了8%,减少了250亿日元(1.71亿美元)。由于武田在报告中指出,美国的仿制药竞争被欧洲市场的增长和有利的外汇汇率所抵消,因此下降幅度并没有像其他许多失去独家经营权事件那样严重。与此同时,武田的其他五个主要业务领域——胃肠和炎症、罕见病、血浆衍生疗法、肿瘤学和疫苗——在财年的前三个季度都实现了两位数的增长。凭借其大部分业务的增长,武田提高了其财年全年预测。该公司此前预计核心收入将“持平或略有增加”,总计约4.48万亿日元(303亿美元),现在预计低个位数百分比的增长,达到约4.59万亿日元(310亿美元)。仅在九个月期间,胃肠产品组合就带来了超过1万亿日元(68亿美元)的收入,其收入同比增长了11%。推动增长的是武田的主打产品Entyvio,该产品最近获得了其新皮下注射版本在美国治疗溃疡性结肠炎和克罗恩病的批准,进一步扩大了其在炎症性肠病领域的覆盖范围。Entyvio预计将在2031年跟随Vyvanse越过专利悬崖。为准备迎接这一重要时刻,武田最近列出了一系列六个主要的管线候选药物,据该公司称,这些药物在未来可能实现总计100亿到200亿美元的峰值销售额——填补Entyvio因仿制药侵蚀而产生的销售缺口,甚至更多。其中一半的资产将在今年提供3期结果。这些包括针对1型嗜睡症、银屑病和真性红细胞增多症的候选药物。另外三个针对α1-抗胰蛋白酶相关肝病、免疫性血小板减少症和IgA肾病以及骨髓增生异常综合征。总体而言,这些候选药物代表了武田研发负责人安迪·普朗普博士今年早些时候向Fierce Biotech描述的该公司历史上“最强大的后期管线”。作为其去年广泛重组的一部分,该公司将其关注点从大约十几种模式缩小到仅四种——小分子、生物制剂、抗体药物偶联物和异体细胞疗法——它认为这些领域最具成功潜力,并且能够利用武田的内部能力。“这种思维方式的转变对我们员工来说是一个巨大的变化,因为过去人们习惯于基本上得到他们想要的或需要推动每个项目在尽可能多的潜在适应症中尽快推进,”普朗普说。“现在,我们将更加深思熟虑和有选择性地进行这些项目。”15.勃林格殷格翰 作者:凯文·邓纳维2024年收入:268亿欧元(290亿美元) 2023年收入:256亿欧元(277亿美元) 变化:+5% 总部:德国英格尔海姆2024年销售额增长4.7%,勃林格殷格翰再次表现出色,这是唯一一家进入前20名的私营公司,并且在过去六年中收入逐年增加。在此期间,勃林格殷格翰超越了拜耳,成为德国最大的制药产品销售商。然而,勃林格殷格翰的增长势头正在放缓,其收入增长从2022年的17%峰值——得益于COVID销售——下降到2023年的6.2%和去年的4.7%。对于2025年,该公司预计销售额将“略有”增长,但并未解释为何会出现下降。其畅销产品Jardiance的增长放缓反映了这一趋势。这种SGLT2抑制剂的销售额达到了84亿欧元(91亿美元),在前两年分别增长了39%和30%之后,增长了15%。该公司排名第二的畅销产品,特发性肺纤维化治疗药物Ofev,去年的收入为38亿欧元(41亿美元),增长了9%。Jardiance和Ofev在勃林格殷格翰的崛起中发挥了重要作用。这两款产品均于2014年推出。在那一年,该公司销售额下降了5%,至133亿欧元(147亿美元)。自那以后,该公司的收入已经翻了一番多。这两种产品都计划在本世纪末失去专利保护。在与礼来公司的合作下,Jardiance还将在2026年开始受到通胀削减法案的价格削减。勃林格殷格翰计划通过其后续药物nerandomilast来应对Ofev失去独家经营权的问题,该药物正在美国和欧洲接受审查,公司希望在今年下半年推出。该公司还计划在今年晚些时候推出zongertinib。这将是首个口服、针对先前治疗过的HER2突变肺癌患者的靶向疗法。“随着我们当前管线的不断成熟,更多产品接近潜在的市场推出,我们已经进入了一个高投资的关键阶段,”董事长胡贝图斯·冯·鲍姆巴赫在4月2日的一份声明中表示。去年,勃林格殷格翰的制药研发投资达到了57亿欧元(62亿美元),占该部门销售额的28%,这是行业内收入占比最高的数字之一。勃林格殷格翰正指望其研发引擎推动未来的增长。凭借丰富的后期候选药物,该公司预计到2030年将推出多达25种新疗法。16.吉利德科学公司 作者:佐伊·贝克尔 2024年收入:286亿美元 2023年收入:269亿美元 变化:+6% 总部:加利福尼亚州福斯特城吉利德科学公司2024年280亿美元的业绩为其2025年中期备受期待的 HIV 暴露前预防(PrEP)选项的推出提供了一个稳固的起点,这可能是一个具有变革性的产品。尽管长效 lenacapavir 尚未正式纳入该公司 PrEP 产品组合,但它无疑是吉利德2024年的明星产品。在两项研究中证明了该药物在多样化患者群体中的前所未有的有效率后,lenacapavir 迅速主导了公司财报电话会议的讨论。目前,lenacapavir 作为 Sunlenca 商业化销售,其在多药耐药 HIV 指示中的销售表现并不突出。然而,作为 PrEP 的推出将至关重要,因为吉利德正在为2033年其畅销 HIV 治疗药物 Biktarvy 的市场独占权到期做准备。Biktarvy 是吉利德领先的 HIV 业务的核心,该业务历来贡献了大部分年度收入。2024年,Biktarvy 单独为公司 HIV 产品带来的194亿美元收入中增加了134亿美元。根据吉利德的说法,该药物占据了美国 HIV 市场超过50%的份额。该公司基于加利福尼亚州的其余年度收入主要来自其肝脏疾病疗法和一系列肿瘤治疗药物,包括细胞疗法 Yescarta 和 Tecartus。吉利德对 lenacapavir 的专注代表了与以往几年的一些偏离,当时 HIV 讨论在公司日益增长的癌症治疗雄心中退居二线。尽管该领域在2024年实现了6%的增长,达到32亿美元,但吉利德曾经快速增长的细胞疗法产品现在面临需求停滞。公司将其归因于“竞争逆风”,例如该类别中的几次新推出以及细胞疗法整体“低于目标”的采用速度,首席商务官 Johanna Mercier 在2月份的财报电话会议上解释说。完成吉利德肿瘤学产品组合的是抗体-药物偶联物 Trodelvy,该药物在2024年带来了一些问题。TROP2靶向药物在先前接受治疗的非小细胞肺癌的3期试验中失败,导致吉利德股价下跌10%,并在第一季度产生了24亿美元的减值损失。第三季度又出现了17.5亿美元的减值损失。然后,在10月,该公司在膀胱癌的确认性研究中未能达到终点后,撤回了 Trodelvy 的加速 FDA 批准,该研究旨在支持全面批准。在2024年,Trodelvy 实现了24%的增长,达到13亿美元,这得益于所有地区的市场需求增加,并保持了其在乳腺癌适应症中的领先地位,吉利德表示。看来该药物“可能接近其在二线三阴性乳腺癌中的峰值潜力”,Leerink Partners 分析师在11月的一份报告中指出。吉利德预计2025年的销售额将在282亿至286亿美元之间,尽管该公司尚未透露lenacapavir PrEP 推出将如何影响这一总数。除了2025年夏季预期的 FDA 决定外,该公司还希望在2033年前推出七种新的潜在治疗方法,其中一些使用 lenacapavir 作为组成部分。17.拜耳公司 作者:凯文·邓利维 2024年收入:240亿欧元(260亿美元) 2023年收入:241亿欧元(261亿美元) 变化:-0.4% 总部:德国勒沃库森自2017年以来,拜耳在该榜单上的排名大幅下降,从排名第8降至目前的第17位。该公司仍受到其以630亿美元收购孟山都的困扰,因为它正在处理大量针对除草剂农达的个人伤害诉讼。尽管2018年的收购旨在加强拜耳的作物科学部门,但灾难性的影响也对其制药和消费者健康业务的业绩产生了影响,导致销售停滞。这一结果重新引发了长期投资者对拜耳分拆的不满,尽管首席执行官比尔·安德森反驳说,公司必须首先减少债务,处理诉讼并继续削减成本,这一计划旨在到2026年底削减20亿美元的成本。2024年,尽管制药部门实现了0.3%的年度销售增长,但消费者健康部门下降了2.4%。而且,这种情况似乎不会很快结束,因为拜耳的顶级产品、血液稀释剂 Xarelto 的销售因仿制药竞争而下降。在拜耳第四季度的电话会议上,制药部门负责人 Stefan Oelrich 表示,预计未来两年收入不会增加。“我们将在2025年或2026年看到销售低谷,我们的下一波增长最早将在2027年到来,”Oelrich 说。Xarelto 的销售在2024年下降了15%,从2023年的41亿欧元(44亿美元)降至去年的35亿欧元(38亿美元)。随着一年的进行,下降速度加快,第四季度 Xarelto 的销售下降了19%。2025年,拜耳预计 Xarelto 将受到更多专利到期以及“来自欧盟专利裁决和仿制药的额外风险”的更大打击,Oelrich 说。他还表示,该公司预计今年 Xarelto 的销售将下降10亿至15亿欧元。德国制药商面临的另一个问题是眼科疾病药物 Eylea 的专利保护到期,该药物2024年实现了33亿欧元(36亿美元)的销售,同比增长2%。帮助弥补这一缺口的将是前列腺癌治疗药物 Nubeqa 和肾脏疾病药物 Kerendia 的上升轨迹。2024年,这两种产品的年销售额分别增长了75%和72%。拜耳预计这两种药物的总销售额将从2024年的20亿欧元(21亿美元)增加到今年的超过25亿欧元(27亿美元)。18.默克集团 作者:凯文·邓利维 2024年收入:176亿欧元(191亿美元) 2023年收入:173亿欧元(188亿美元) 变化:+2% 总部:德国达姆施塔特在连续六年实现收入增长后,包括2021年和2022年由于其 COVID-19 产品取得巨大成功而实现的两位数增长,默克集团的销售已趋于平稳。继2023年收入下降5%之后,这家德国公司在2024年实现了2%的增长。然而,这并不足以让投资者满意,因为该公司的股价下跌了3%,而德国其他蓝筹股平均上涨了19%。然而,考虑到默克年初和年末的情况,呈现出一幅更为积极的画面。2024年第一季度,包括其电子部门(其结果未包含在上述数字中)在内的集团销售额同比下降了8%。但到第四季度,收入同比增长了15%。默克的三个业务部门中,最富有成效的是医疗保健部门,销售额为85亿欧元(92亿美元),同比增长7%,其三款重磅产品在2024年均实现了两位数的销售增长。结直肠癌治疗药物 Erbitux 实现了11.6亿欧元(13亿美元)的销售额。多发性硬化症治疗药物 Mavenclad 达到了10.6亿欧元(11亿美元)。2型糖尿病药物 Glucophage 首次达到重磅炸弹地位,收入为9.54亿欧元(10亿美元)。相对令人失望的是尿路上皮癌治疗药物 Bavencio,其销售额仅增长了5%,达到7.35亿欧元(7.95亿美元),而2023年其销售额增长了17%。另一方面,默克的生命科学业务下降了4%,主要是由于其工艺解决方案(制造)部门销售额下降了6%。该部门的下降在大流行年及其之前实现巨大增长之后几乎是不可避免的。2020年和2021年,销售额分别增长了22%和31%,达到46.5亿欧元(55亿美元)的峰值。自那以后,销售额下降了,2024年为35.2亿欧元(38亿美元)。自大流行以来,默克的生命科学服务部门——其合同开发制造组织——也一直在努力恢复元气,下降了9%。在2022年达到9.56亿欧元(10亿美元)的峰值后,CDMO 集团的收入去年下降到了7.22亿欧元(7.81亿美元)。与此同时,默克的科学和实验室解决方案部门——其医疗技术部门,占生命科学业务销售额的一半以上——表现好于其兄弟部门,2024年销售额持平。19.梯瓦制药公司 作者:弗雷泽·坎斯泰纳 2024年收入:165亿美元 2023年收入:158亿美元 变化:+4% 总部:特拉维夫在首席执行官理查德·弗朗西斯的领导下,梯瓦的转型迅速且显著,去年在公司传统的仿制药业务和不断发展的创新药品部门都取得了多项胜利。然而,今年早些时候发布的2025年温和指引导致这家美以制药巨头的股价暴跌,这表明梯瓦仍需努力以维持投资者新近恢复的信心。2024年,梯瓦实现了165.4亿美元的总销售额,比2023年增长了4%。这一结果标志着自弗朗西斯2023年初上任以来梯瓦连续第二年增长。在接任首席执行官后,弗朗西斯制定了“增长转型”战略,以纠正当时陷入困境的公司的航向。最初专注于在2023年和2024年恢复梯瓦的销售增长,改革现在已进入第二阶段,即2025年,将强调加速自首席执行官变更以来公司积累的势头。具体来看,梯瓦的主要收入来源 Austedo——获准用于亨廷顿病和迟发性运动障碍——去年销售额增长了36%,达到17亿美元。偏头痛药物 Ajovy 收入增长了18%,达到5.07亿美元,而精神分裂症药物 Uzedy 在整个2024年产生了1.17亿美元的收入。在其他方面,梯瓦的核心仿制药销售在2024年全球增长了11%,该公司将其归因于改进的推出效率和更好的供应链管理。展望2025年,梯瓦预计全年总销售额将在168亿至174亿美元之间——Austedo 预计将占其中的19亿至20.5亿美元。该公司预计其调整后的每股收益将在2.35至2.65美元之间,这一范围在梯瓦1月底发布指引时低于分析师预期。该公司公布2024年业绩和来年展望的那天早上,梯瓦的股价暴跌了10%以上,不过公司高管在当天的分析师电话会议上迅速解释了这一情况。弗朗西斯将温和的展望归因于《通胀削减法案》下的医疗保险变化,这些变化从年初开始影响 Uzedy 和 Austedo,加上老品牌药物销售不佳、外汇损失以及未来计划进行更大规模投资。“作为收入的百分比,我们实际上正在增加我们的[运营费用]投资,因此我们没有看到太多流入[收益],”梯瓦首席财务官埃利·卡利夫在电话会议上解释说。20.CSL 公司 作者:凯文·邓利维 2024年收入:152亿美元 2023年收入:141亿美元 变化:+7% 总部:澳大利亚墨尔本在连续九年增长的推动下——并得益于包括2021年以117亿美元收购 Vifor Pharma 在内的一系列收购——CSL 首次进入该榜单前20名。CSL 取代了 Viatris,后者经历了连续三年的收入下降,包括2024年下降了4%。自2020年由 Mylan 和辉瑞仿制药部门 Upjohn 合并成立以来,Viatris与 CSL 形成了鲜明对比,因为它进行了几次剥离。因此,Viatris 的销售额从2021年的179亿美元下降到了去年的147亿美元。与此同时,自2020年 CSL 的财年收入达到77亿美元以来,销售额几乎翻了一番。但据首席执行官保罗·麦肯齐医学博士说,该公司“正在努力应对一系列挑战”,因为其肾脏疾病和缺铁产品在收购瑞士公司 Vifor 之后未能达到预期。CSL 分为三个业务部门,CSL Vifor 在2024年下半年实现了6%的年度增长,该公司将其称为2025财年上半年。CSL Behring,其免疫学部门,占集团收入的三分之二以上,在此期间也表现强劲,销售额增长了10%。CSL 的疫苗业务 CSL Seqirus 却不能这么说,其销售额下降了9%。该公司将这一下降归因于“美国免疫接种率的显著下降”,麦肯齐在今年2月的财年上半年电话会议上说。CSL 的三种最畅销疫苗——Fluad、Flucelvax 和 Afluria——在2024年日历年下半年均下降了两位数的幅度。CSL 由其血浆产品推动,这些产品在该期间每个类别都有出色表现。其免疫球蛋白(Igs)的销售额达到了32亿美元,同比增长16%,这些药物主要用于帮助身体抵抗感染。顶级 Ig 产品是免疫缺陷重磅炸弹药物 Privigen 和 Hizentra,分别增长了15%和16%。白蛋白的销售额增长了9%,这种血浆衍生蛋白用于治疗各种疾病。CSL 的血友病治疗药物,也属于 Behring 旗下,增长了11%。此外,该公司最引人注目的产品之一、血友病 B 基因疗法 Hemgenix,该药物在2022年获批时以350万美元的价格成为世界上最昂贵的药物,其采用正在“随着我们缓慢但稳步地应对美国医疗系统的复杂性而加速”,麦肯齐在电话会议上说。至于财年,该财年将于6月底结束,CSL 预计下半年将有所增长,预计全年收入增长在5%至7%之间。参考资料:https://www.fiercepharma.com/special-reports/top-20-pharma-companies-2024-revenue识别微信二维码,添加生物制品圈小编,符合条件者即可加入生物制品微信群!请注明:姓名+研究方向!版权声明本公众号所有转载文章系出于传递更多信息之目的,且明确注明来源和作者,不希望被转载的媒体或个人可与我们联系(cbplib@163.com),我们将立即进行删除处理。所有文章仅代表作者观不本站。

财报

2025-04-03

·药明康德

▎药明康德内容团队编辑近日,行业媒体Endpoints News发布了2024全球生物医药企业研发投入TOP 15榜单,药明康德内容团队将结合公开资料为读者解析上榜企业在2024年扩展研发管线的战略布局,旨在通过这些企业的创新动向展现整个产业的发展趋势。点击文末“阅读原文/read more”,即可访问原始榜单页面。▲2024年研发投入最多TOP 15生物医药公司(图片来源:药明康德内容团队根据参考资料[1]制表)默沙东2024年,默沙东通过“收购+合作”双轨策略,在多个治疗领域实现深度布局:年初,公司以6.8亿美元收购Harpoon Therapeutics,斩获DLL3靶向T细胞接合器HPN328;5月,斥资30亿美元收购EyeBio,囊获四价三特异性抗体Restoret;12月又拿下翰森制药的HS-10535全球权益,进一步拓展小分子药物管线,并成功进军GLP-1领域。与此同时,默沙东加速布局前沿技术:公司与Pearl Bio达成10亿美元合作,开发含非标准氨基酸的生物制品疗法;引入Variational AI的生成式AI平台优化药物发现,并与礼新医药就PD-1/VEGF双抗达成最高27亿美元里程碑合作。不久前,默沙东还与恒瑞医药就小分子心血管新药Lp(a)抑制剂达成授权合作。这一系列举措不仅加深了默沙东在实体瘤领域的研发能力,还通过新兴技术平台主动构建未来增长引擎。罗氏罗氏正加速推进其核心研发管线,聚焦肿瘤、神经退行性疾病及呼吸系统疾病等领域。在神经退行性疾病领域,罗氏近期公布了其靶向淀粉样蛋白的单抗药物trontinemab用于治疗轻度至中度阿尔茨海默病(AD)患者的1b/2a期试验积极结果。另一款药物prasinezumab也有望于年内获得支持进入3期临床的关键数据。在慢性阻塞性肺病(COPD)领域,罗氏旗下IL-33抑制剂astegolimab的两项临床试验数据预计将于今年揭晓。在RNA治疗领域,罗氏与Alnylam合作开发的zilebesiran在治疗高血压患者的2期临床试验中展示了显著疗效。免疫学管线方面,其BTK抑制剂fenebrutinib在针对多发性硬化的2期试验中表现良好,有望在今年获得关键数据;IL-6抗体vamikibart针对葡萄膜炎性黄斑水肿的3期研究也将公布结果。从战略布局来看,罗氏通过选择性并购与全球合作进一步夯实其研发管线。公司斥资超30亿美元收购Carmot Therapeutics,以强化其在代谢疾病领域的布局;以超10亿美元收购Poseida Therapeutics以获得其现货型CAR-T技术;此外,罗氏还以近8000万美元预付款与信达生物达成合作,共同开发小细胞肺癌疗法。与此同时,罗氏与Oxford BioTherapeutics达成多年合作,聚焦抗体疗法开发,延续其在肿瘤免疫领域的深度布局。阿斯利康阿斯利康持续加码研发创新,研发投入从2019年的60亿美元跃升至2024年的逾130亿美元,驱动其从肿瘤领域向其他疾病领域加速扩张。在肿瘤管线,口服选择性雌激素受体降解剂(SERD)camizestrant的3期临床积极数据,加深了该疗法在乳腺癌治疗领域的重要性;在心血管疾病领域,阿斯利康通过收购CinCor Pharma获得新型醛固酮合成酶抑制剂baxdrostat,该药物在2期临床试验可显著降低难治性高血压患者的血压水平,为临床治疗难治性高血压提供了潜在新选择。战略布局层面,阿斯利康动作频出:与Allorion Therapeutics达成独家选择权和全球许可协议,共同开发EGFR L858R突变靶向变构抑制剂,瞄准晚期EGFR突变非小细胞肺癌(NSCLC)治疗缺口;斥资10.5亿美元收购Amolyt Pharma,获得处于3期临床阶段的甲状旁腺功能减退症创新多肽疗法eneboparatide(AZP-3601);更斥资20亿美元收购Fusion Pharmaceuticals,整合其放射偶联药物(RDC)平台及FPI-2265等管线,强化肿瘤精准治疗布局。强生强生近期在免疫学领域取得关键研究进展:从Protagonist Therapeutics引进的口服IL-23受体拮抗剂icotrokinra针对斑块状银屑病的3期临床试验达到主要终点。在管线推进方面,靶向新生儿Fc受体的抗体疗法nipocalimab迎来多项进展。该疗法针对全身性重症肌无力(gMG)适应症已向FDA递交生物制品许可申请(BLA)并获得优先审评资格,同时向EMA同步提交上市许可申请(MAA),有望成为重磅疗法。战略布局方面,强生斥资146亿美元收购Intra-Cellular Therapies,斩获每日一次口服精神疾病治疗药物Caplyta(ITI-007)和ITI-1284,同步整合其临床阶段研发管线。艾伯维2024年,艾伯维专注多元化管线的拓展。在核心产品方面,免疫领域药物Skyrizi获批溃疡性结肠炎适应症;肿瘤领域亦取得重要突破,其抗体偶联药物(ADC)Elahere获FDA完全批准;神经科学领域则推出创新产品Vyalev,该疗法为首款获FDA批准的基于左旋多巴的皮下24小时持续输注帕金森病疗法。为补充研发管线,艾伯维开展了一系列战略收购,包括以2亿美元收购Nimble获得口服肽类IL-23R抑制剂,纳入Celsius的TREM1抗体和Landos Biopharma的口服NLRX1激动剂强化炎症性肠病治疗领域,以及收购Aliada布局阿尔茨海默病临床阶段疗法ALIA-1758。在创新合作方面,艾伯维同样成果丰硕:与EvolveImmune Therapeutics达成15亿美元合作开发多特异性抗肿瘤疗法,联合Umoja Biopharma推进原位CAR-T细胞疗法研发,携手Gilgamesh Pharmaceuticals合作开发针对精神疾病的下一代疗法,与Parvus Therapeutics共同开发炎症性肠病的新疗法,以及与OSE Immunotherapeutics和Tentarix Biotherapeutics建立合作共同推进肿瘤学和免疫学等领域的新药研发。通过一系列收购和合作,艾伯维不仅加强其在免疫学和肿瘤学领域的布局,还在神经科学领域取得了重要进展。百时美施贵宝百时美施贵宝持续加大研发投入以巩固创新优势,2024年研发投入再攀新高,公司通过战略性并购与合作增强其管线建设。在神经精神疾病领域,百时美施贵宝斥资140亿美元收购Karuna Therapeutics获得突破性药物Cobenfy(KarXT),该药已获FDA批准治疗成人精神分裂症,成为近数十年来FDA批准的首个基于新机制的精神分裂症药。此外,该药物用于治疗阿尔茨海默病患者精神病发作的潜力。也引发了高度关注。在合作方面,百时美施贵宝不断迭代其管线:公司与BioArctic达成合作,共同开发靶向PyroGlu-Aβ的阿尔茨海默病抗体疗法BAN1503和BAN2803;携手Prime Medicine开发下一代T细胞疗法;与VantAI合作部署分子胶技术平台。通过这些举措,百时美施贵宝在多个关键领域实现了战略布局,并进一步增强了其创新能力。礼来2024年,礼来公司持续在减重和阿尔茨海默病治疗领域发力。在肥胖症治疗领域,其口服GLP-1受体激动剂orforglipron在2期临床试验中展现出显著的减重效果,其3期试验正在推进;同时,公司布局的多靶点GLP-1/GIP/GCG激动剂retatrutide在2期研究中使肥胖或超重成人患者在经过24周的治疗后,达成至少15%的体重下降。在神经退行性疾病管线中,靶向β淀粉样蛋白的remternetug(每季度一次注射)也已进入关键临床阶段。在心血管和肿瘤领域,礼来也在同步发力:降血脂药物lepodisiran与muvalaplin正在加速临床开发;KRAS抑制剂olomorasib展现出显著的潜力。战略布局层面,礼来通过多重手段扩展创新边界,包括以32亿美元收购Morphic Holding,获得炎症性肠病口服整合素靶向疗法MORF-057,进一步强化自身免疫学管线;与KeyBioscience合作开发胰淀素/降钙素双重激动剂;携手HAYA Therapeutics利用RNA引导基因调控平台推进代谢疾病的临床前药物研发;并与Isomorphic Labs达成合作,借助AlphaFold技术加速小分子药物发现。通过持续的研发投入与精准并购,礼来成功构建了一个覆盖代谢、神经、心血管及肿瘤领域的创新生态。辉瑞2024年,辉瑞公司通过创新疗法研发和战略合作持续强化其研发管线布局。在肿瘤领域,高选择性CDK4抑制剂atirmociclib展现突出潜力,在针对经多线治疗的乳腺癌患者的1期临床试验中,atirmociclib组合疗法实现32%的客观缓解率(ORR),显著优于现有疗法(ORR<10%)且安全性良好。在代谢疾病领域,辉瑞重点推进口服小分子GLP-1受体激动剂danuglipron用于肥胖治疗的临床开发。疫苗领域也取得了重要突破,Abrysvo获FDA批准扩展适应症,用于预防18至59岁高风险个体因呼吸道合胞病毒(RSV)引起的下呼吸道疾病。辉瑞同时积极开展外部合作:与Quotient Therapeutics合作探索心血管和肾脏疾病的新疗法;通过旗下Ignite平台与Acepodia公司合作开发自身免疫疾病疗法;与Flagship Pioneering旗下两家公司Ampersand Biomedicines和Montai Therapeutics就肥胖症和非小细胞肺癌治疗开展靶向分子研发合作。诺华2024年,诺华继续推动包括Fabhalta、Leqvio和Scemblix等核心产品的商业化进程。在后期管线中,脊髓性肌萎缩(SMA)疗法OAV101有望扩大患者覆盖范围,而从PTC Therapeutics引进的亨廷顿病治疗药物votoplam(PTC518)也展现出重大潜力。此外,诺华通过一系列战略性收购与合作加速创新:以11亿美元收购Kate Therapeutics强化其在神经科学和基因治疗领域布局;30亿美元收购MorphoSys增强肿瘤及血液学领域管线;与Ratio Therapeutics合作开发放射性治疗药物;与Arvinas达成超10亿美元协议获得其PROTAC降解剂项目;12亿美元携手Voyager Therapeutics推进亨廷顿病和SMA基因疗法研发。这一系列举措展现了诺华在肿瘤、神经科学和罕见病等关键治疗领域的深度布局,为其长期发展奠定坚实基础。GSK2024年,GSK通过核心产品创新和战略收购持续强化其产业布局。在疫苗领域,GSK公布其带状疱疹疫苗Shingrix的十年保护效力积极数据。在呼吸系统疾病方面,一年两次给药的IL-5单抗depemokimab在3期临床研究中取得积极进展,并已向美国FDA提交生物制品许可申请。在抗感染领域,创新抗生素Blujepa(gepotidacin)获批上市。与此同时,GSK也正通过一系列战略性布局加速管线拓展:公司斥资14亿美元收购Aiolos Bio获得长效抗胸腺基质淋巴细胞生成素(TSLP)单抗AIO-001;以8.5亿美元收购恩沐生物(Chimagen Biosciences)的双靶点T细胞接合器CMG1A46,并与Muna Therapeutics、Vesalius Therapeutics等公司合作开发神经退行性疾病创新疗法。此外,GSK还获得了映恩生物(Duality Biologics)ADC药物DB-1324的全球权益(除大中华区),进一步丰富了其在肿瘤领域的产品组合。赛诺菲2024年,赛诺菲持续加大研发投入,并在管线推进方面取得显著进展。在呼吸疾病领域,IL-33单抗Itepekimab针对COPD的适应症已进入3期临床开发阶段,数据预计于下半年公布;同时,针对哮喘的双抗疗法lunsekimig已推进至2期临床阶段。在血液肿瘤管线中,BTK抑制剂tolebrutinib获得FDA优先审评资格,PDUFA日期定于2025年9月28日。此外,公司管线中的其他项目也在积极推进,包括蛋白降解药物KT-474和口服BTK抑制剂rilzabrutinib。与此同时,赛诺菲深化战略合作以布局未来增长点。公司与Orano Med达成3亿欧元股权投资及3.2亿欧元独家许可协议,联合开发下一代放射性配体药物,开辟肿瘤精准治疗新路径;并与Synthekine合作优化IL-10受体激动剂,旨在满足炎症性疾病的未满足需求。此外,赛诺菲还以17亿美元收购Inhibrx Biosciences,获得α-1抗胰蛋白酶缺乏症(AATD)候选药物INBRX-101。诺和诺德2024年,诺和诺德聚焦三大核心治疗领域:糖尿病/肥胖症/代谢功能障碍相关脂肪性肝炎(MASH)、心血管/慢性肾病以及罕见病。其重点产品CagriSema(cagrilintide/司美格鲁肽复方制剂)在3期临床试验中展现出积极疗效,治疗68周可实现22.7%的显著减重效果。为拓展创新管线,诺和诺德开展了一系列战略布局:斥资10.25亿欧元收购Cardior公司,获得其处于2期临床阶段的心力衰竭反义寡核苷酸疗法CDR132L;与Ascendis Pharma合作开发每月一次给药的GLP-1受体激动剂;同时与EraCal、Metaphore、Omega Therapeutics和Cellarity公司等多家企业达成合作协议,共同开发新一代减重疗法和MASH治疗药物。安进2024年,安进公司聚焦核心创新药物布局,重点推进代谢疾病和心血管领域突破性疗法。其注射型肥胖症药物MariTide在2期临床试验中展现出显著疗效,治疗52周实现约20%的平均体重减轻,并显著改善心血管代谢指标,目前已进入关键后期试验阶段。在心血管领域,siRNA疗法olpasiran在2期试验中表现优异,可使98%患有动脉粥样硬化性心血管疾病(ASCVD)患者的载脂蛋白(a)水平降至标准值以下,目前正在ASCVD患者中开展3期临床试验,预计2026年公布结果。安进同时积极推进其他重点产品:CD19抗体Uplizna今日获FDA批准,用于治疗免疫球蛋白G4相关疾病(IgG4-RD)成人患者;治疗特应性皮炎的rocatinlimab则在3期试验中达成所有主要和次要终点,展现出显著的临床改善效果。吉利德科学2024年,吉利德科学通过创新疗法突破和战略合作持续推动多元化发展。其在肿瘤治疗领域取得重要进展,与Arcellx合作开发的BCMA靶向CAR-T疗法anito-cel在治疗复发/难治性多发性骨髓瘤(RRMM)的2期临床试验中表现优异:总缓解率高达97%,12个月总生存率达到96.5%,且安全性良好,未出现迟发性神经毒性。同时,公司以43亿美元收购CymaBay获得了原发性胆汁性胆管炎(PBC)治疗seladelpar,显著增强了自身肝脏疾病产品管线,该药物已在2024年8月被FDA批准。此外,吉利德还通过多项战略合作加速创新布局:与Tubulis、Xilio Therapeutics及Merus达成总额超49亿美元的合作协议,重点开发ADC、肿瘤激活IL-12蛋白及三特异性抗体等前沿疗法;追加3.2亿美元投资Arcus Biosciences以推进联合开发项目。这些举措加强了吉利德在肿瘤学和肝脏疾病等新治疗领域的战略布局与创新实力。再生元2024年,再生元公司聚焦肿瘤、免疫和基因治疗三大领域,构建了丰富的创新药物管线。在肿瘤领域,抗LAG-3单抗fianlimab联合PD-1疗法展现出显著疗效,在非小细胞肺癌和黑色素瘤患者中达到近60%的客观缓解率;双特异性抗体linvoseltamab已向FDA和EMA提交上市申请,用于治疗多发性骨髓瘤。此外,与Intellia合作的CRISPR基因编辑疗法NTLA-2001在治疗转甲状腺素蛋白淀粉样变性(ATTR)的1期临床试验中取得积极结果。在代谢疾病和呼吸系统疾病领域,抗GDF8单抗trevogrumab和抗IL-33单抗itepekimab等创新疗法正处于后期临床开发阶段,展现了公司在多元化治疗领域的研发实力。除了研发进展,再生元在过去的一年还达成了多项合作与交易:与Mammoth Biosciences达成1亿美元协议开发体内CRISPR基因编辑疗法;通过收购2seventy bio的细胞疗法管线成立Regeneron Cell Medicines,探索细胞疗法与抗体药物的联合应用。▲欲了解更多前沿技术在生物医药产业中的应用,请长按扫描上方二维码,即可访问“药明直播间”,观看相关话题的直播讨论与精彩回放参考资料:[1] Big ambitions at Merck and AstraZeneca — along with a few giant pitfalls — reshape top ranks of the R&D 15. Retrieved April 3, 2025 from https://endpts.com/big-ambitions-at-merck-and-astrazeneca-along-with-a-few-giant-pitfalls-reshape-top-ranks-of-the-rd-15/[2] 各公司官网免责声明:药明康德内容团队专注介绍全球生物医药健康研究进展。本文仅作信息交流之目的,文中观点不代表药明康德立场,亦不代表药明康德支持或反对文中观点。本文也不是治疗方案推荐。如需获得治疗方案指导,请前往正规医院就诊。版权说明:本文来自药明康德内容团队,欢迎个人转发至朋友圈,谢绝媒体或机构未经授权以任何形式转载至其他平台。转载授权请在「药明康德」微信公众号回复“转载”,获取转载须知。分享,点赞,在看,聚焦全球生物医药健康创新

并购临床3期临床2期免疫疗法

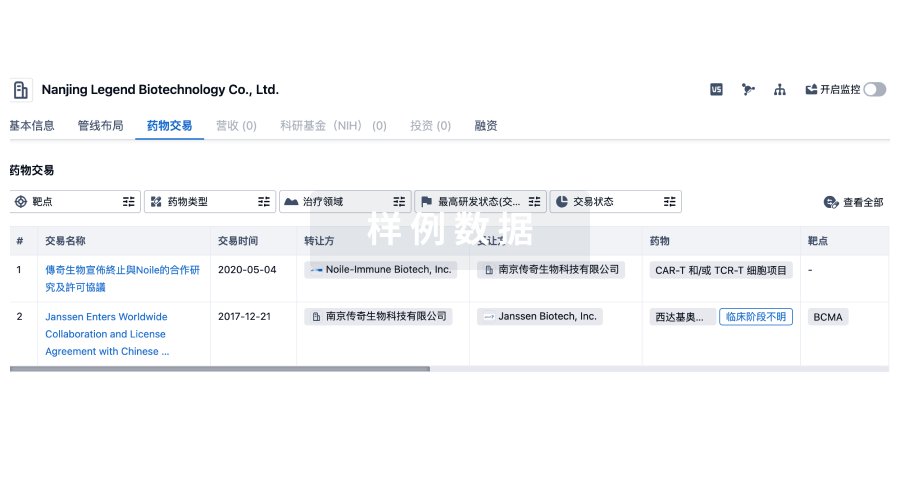

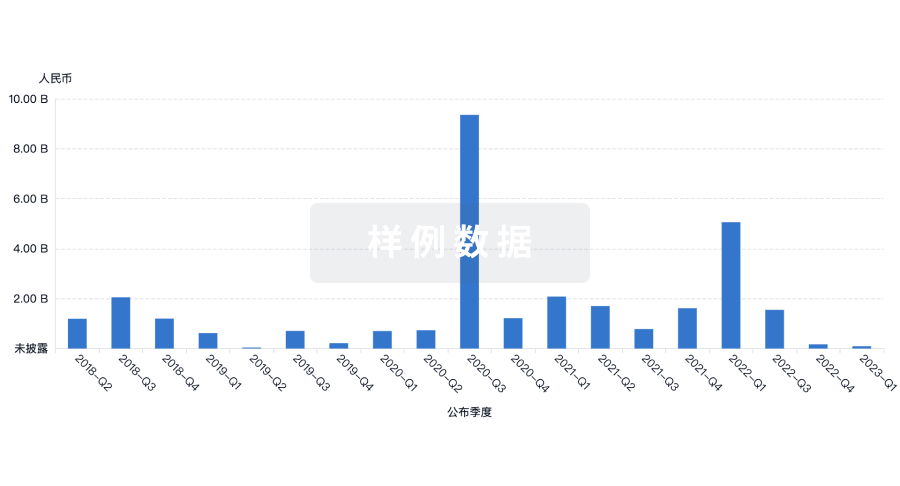

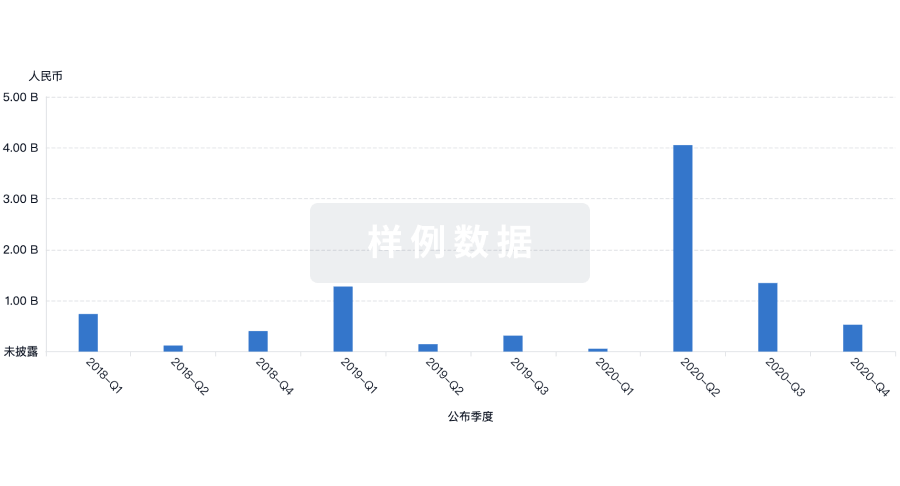

100 项与 Kate Therapeutics, Inc. 相关的药物交易

登录后查看更多信息

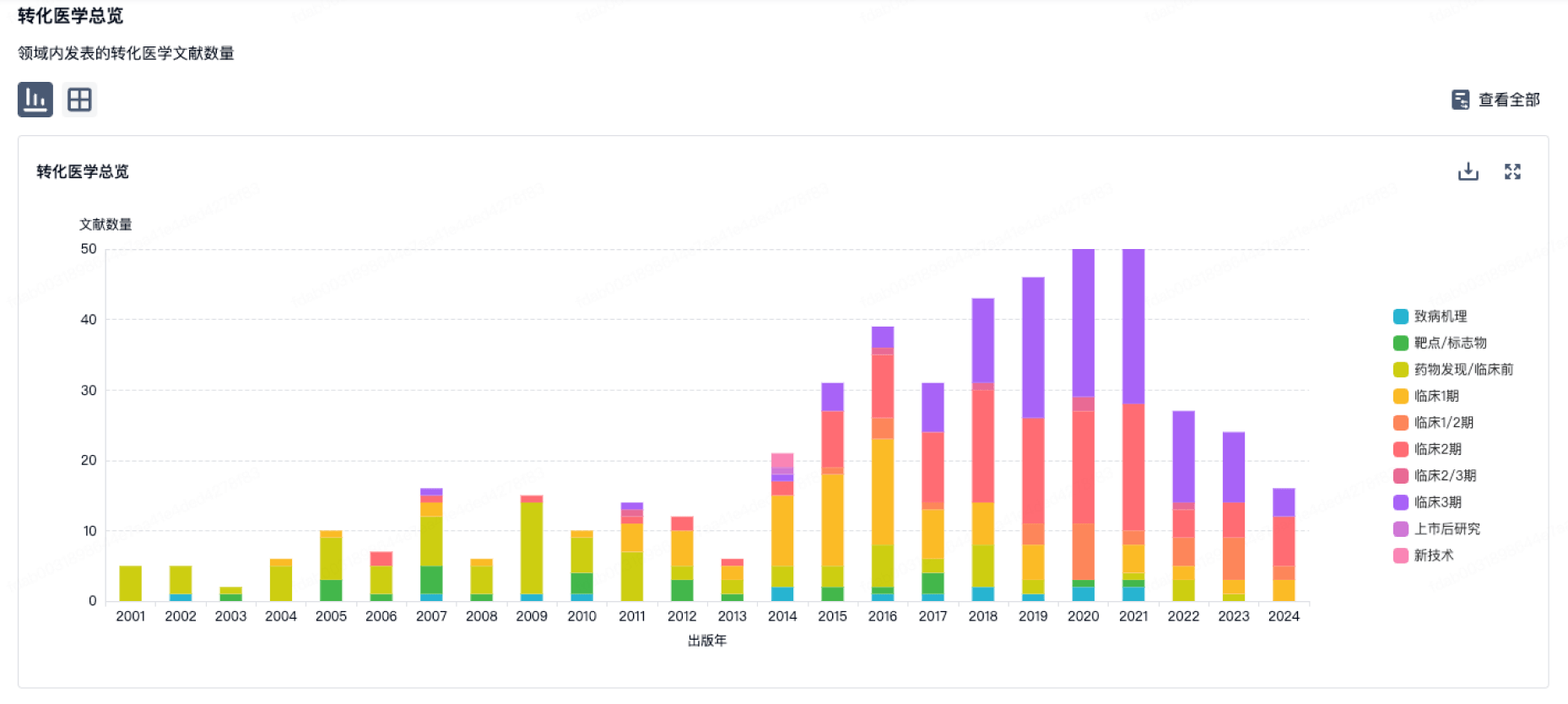

100 项与 Kate Therapeutics, Inc. 相关的转化医学

登录后查看更多信息

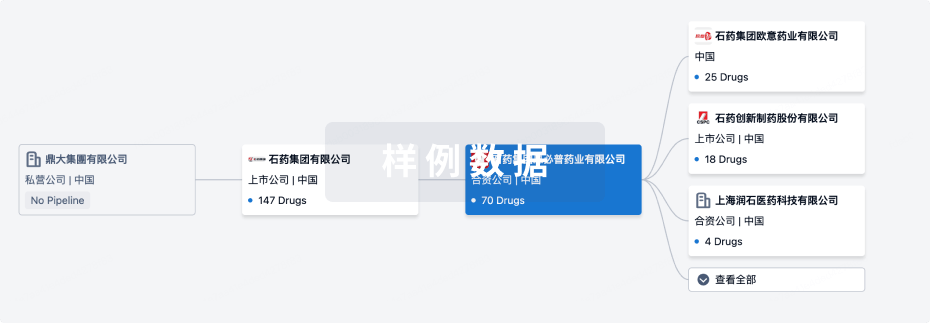

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2025年09月10日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

药物发现

1

4

临床前

登录后查看更多信息

当前项目

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

Eureka LS:

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用