预约演示

更新于:2025-08-29

Guizhou Tian'an Pharmaceutical Co. Ltd.

更新于:2025-08-29

概览

关联

6

项与 双鹤天安药业(贵州)股份有限公司 相关的临床试验CTR20252374

达格列净片在健康研究参与者中随机、开放、单剂量、两制剂、两序列、两周期交叉空腹/餐后状态下的生物等效性预试验

主要目的:健康研究参与者空腹/餐后状态下,口服单剂量达格列净片(Dapagliflozin Tablets,受试制剂T,双鹤天安药业(贵州)股份有限公司生产,规格:10mg/片)与达格列净片(Dapagliflozin Tablets,参比制剂R,AstraZeneca AB持有,AstraZeneca Pharmaceuticals LP生产,商品名:安达唐®/FORXIGA®,规格:10mg/片)后,本次预试验主要考察空腹和餐后条件下受试制剂与参比制剂在健康研究参与者体内的药代动力学参数和个体内变异系数,验证血中药物浓度分析方法、采血时间、清洗期时间间隔等设置的合理性。次要目的:观察受试制剂达格列净片和参比制剂达格列净片(安达唐®/FORXIGA®)在健康研究参与者中的安全性。

开始日期2025-06-17 |

申办/合作机构 |

CTR20242779

盐酸吡格列酮分散片人体生物等效性试验

主要目的:采用单中心、随机、开放、两制剂、两周期交叉、单剂量、空腹及餐后给药设计,比较空腹及餐后给药条件下,贵州天安药业股份有限公司提供的盐酸吡格列酮分散片(规格:30 mg)与武田テバ薬品株式会社持证的盐酸吡格列酮片(商品名:ACTOS®,规格:30 mg)在中国健康人群中吸收程度和吸收速度的差异。

次要目的:评价空腹及餐后条件下,贵州天安药业股份有限公司提供的盐酸吡格列酮分散片(规格:30 mg)与武田テバ薬品株式会社持证的盐酸吡格列酮片(商品名:ACTOS®,规格:30 mg)的安全性。

开始日期2024-08-23 |

申办/合作机构 |

CTR20202695

一项单中心、随机、开放、双周期、自身交叉、单剂量给药设计进行空腹及餐后给药评价羟苯磺酸钙胶囊的人体生物等效性试验

采用单中心、随机、开放、双周期、自身交叉、单剂量给药设计比较空腹和餐后给药条件下,贵州天安药业股份有限公司生产的羟苯磺酸钙胶囊(规格:0.5 g)与持证商为Ebewe Pharma Ges.m.b.H.Nfg.KG的羟苯磺酸钙胶囊(商品名:Doxium®/导升明®,规格:0.5 g)在中国健康人群中吸收程度和吸收速度的差异,并评价贵州天安药业股份有限公司生产的羟苯磺酸钙胶囊的安全性。

开始日期2021-01-04 |

申办/合作机构 |

100 项与 双鹤天安药业(贵州)股份有限公司 相关的临床结果

登录后查看更多信息

0 项与 双鹤天安药业(贵州)股份有限公司 相关的专利(医药)

登录后查看更多信息

6

项与 双鹤天安药业(贵州)股份有限公司 相关的新闻(医药)2025-05-13

5月13日,华润双鹤发布公告,全资子公司安徽双鹤甘油果糖氯化钠注射液收到国家药监局《药品补充申请批准通知书》(编号:2025B01991,批准通过一致性评价。全资子公司双鹤天安二甲双胍恩格列净片(I)收到国家药监局《药品补充申请批准通知书》(编号:2025B02000)。甘油果糖氯化钠注射液是一种脱水药,主要用于脑血管病、脑外伤、脑肿瘤、颅内炎症及其他原因引起的急慢性颅内压增高,脑水肿等症。二甲双胍恩格列净片(I)配合饮食控制和运动,适用于正在接受恩格列净和盐酸二甲双胍治疗的2型糖尿病成人患者,用于改善这些患者的血糖控制。本次甘油果糖氯化钠注射液通过一致性评价,为安徽双鹤后续开展仿制药一致性评价积累了宝贵经验;二甲双胍恩格列净片(I)获得《药品补充申请批准通知书》,有助于丰富双鹤天安口服降糖药产品管线。上述产品的获批有利于进一步丰富双鹤产品线,提升市场竞争力。本文版权归“华润双鹤官方微信号”所有,欢迎注明出处转载。

一致性评价上市批准

2024-12-23

·药筛

统计每周仿制药一致性评价申报、上市申请(12.16-12.22)

1、仿制药上市申请获批药品名称企业名称类型受理号氨溴特罗口服溶液海门普适医药有限公司3CYHS2302491布比卡因脂质体注射液浙江圣兆药物科技股份有限公司;杭州澳亚生物技术股份有限公司3CYHS2403649布比卡因脂质体注射液浙江圣兆药物科技股份有限公司;杭州澳亚生物技术股份有限公司3CYHS2403648复合磷酸氢钾注射液仁合益康汇泽药业河北有限公司;河北仁合益康药业有限公司3CYHS2400682黄体酮注射液北京布霖生物科技有限公司;华夏生生药业(北京)有限公司3CYHS2301078黄体酮注射液华夏生生药业(北京)有限公司3CYHS2301003甲硝唑凝胶江苏晨牌邦德药业有限公司4CYHS2301950硝普钠注射液南京泽恒医药技术开发有限公司;天津金耀药业有限公司3CYHS2301878盐酸环喷托酯滴眼液沈阳兴齐眼药股份有限公司4CYHS2303317盐酸肾上腺素注射液马鞍山丰原制药有限公司3CYHS2400756乙酰半胱氨酸注射液合肥国药诺和药业有限公司;国药集团国瑞药业有限公司3CYHS2400493乙酰半胱氨酸注射液福安药业集团庆余堂制药有限公司3CYHS2301671

注:灰色字体部分受理号结论为不批准。

2、一致性评补充申请获批药品名称企业名称类型醋酸泼尼松片安徽金太阳生化药业有限公司CYHB2450402甲硝唑片湖北省宏源药业科技股份有限公司;湖北同德堂药业有限公司CYHB2350652聚普瑞锌颗粒吉林省博大伟业制药有限公司CYHB2350908硫酸阿米卡星注射液浙江诚意药业股份有限公司CYHB2350563尼可地尔片天方药业有限公司CYHB2450242维生素B6片山西亨瑞达制药有限公司CYHB2150625盐酸丁螺环酮片北大医药股份有限公司CYHB2350812盐酸丁螺环酮片北大医药股份有限公司CYHB2350813盐酸二甲双胍肠溶胶囊北京圣永制药有限公司CYHB2350790盐酸二甲双胍肠溶胶囊北京圣永制药有限公司CYHB2350789盐酸伐昔洛韦片湖北广济药业股份有限公司CYHB2450037注射用哌拉西林钠他唑巴坦钠海口奇力制药股份有限公司CYHB2350895注射用哌拉西林钠他唑巴坦钠海口奇力制药股份有限公司CYHB2350897注射用哌拉西林钠他唑巴坦钠海口奇力制药股份有限公司CYHB2350896注射用头孢哌酮钠舒巴坦钠(2:1)广东金城金素制药有限公司CYHB2350849注射用头孢哌酮钠舒巴坦钠(2:1)广东金城金素制药有限公司CYHB2350848注射用头孢他啶苏州二叶制药有限公司CYHB2350861注射用头孢他啶苏州二叶制药有限公司CYHB2350860注射用头孢他啶苏州二叶制药有限公司CYHB2350859注射用头孢西丁钠浙江惠迪森药业有限公司CYHB2350845注射用头孢西丁钠浙江惠迪森药业有限公司CYHB2350846

注:灰色字体部分受理号结论为不批准。

3、新增仿制药上市申请药品名称企业名称类型受理号阿法骨化醇软胶囊南京海鲸药业股份有限公司4CYHS2404441阿法骨化醇软胶囊南京海鲸药业股份有限公司4CYHS2404443他达拉非片珠海联邦制药股份有限公司中山分公司4CYHS2404459甲磺酸沙非胺片南京正大天晴制药有限公司4CYHS2404454枸橼酸西地那非片广东培杰药物研究有限公司;江苏永安制药有限公司4CYHS2404446枸橼酸氢钾钠颗粒成都恒瑞制药有限公司4CYHS2404449盐酸伐昔洛韦片浙江车头制药股份有限公司;杭州领业医药科技有限公司4CYHS2404440他达拉非片珠海联邦制药股份有限公司中山分公司4CYHS2404458碘[131I]化钠口服溶液广东君奇医药科技有限公司3CYHS2404438玻璃酸钠滴眼液江苏福邦药业有限公司4CYHS2404460阿法骨化醇软胶囊南京海鲸药业股份有限公司4CYHS2404444维生素B6注射液江西远超医药科技有限公司;朗天药业(湖北)有限公司3CYHS2404453他达拉非片珠海联邦制药股份有限公司中山分公司4CYHS2404457注射用硫酸艾沙康唑湖南科伦制药有限公司4CYHS2404461甲磺酸沙非胺片南京正大天晴制药有限公司4CYHS2404455比索洛尔氨氯地平片江苏德源药业股份有限公司4CYHS2404456枸橼酸西地那非片广东培杰药物研究有限公司;江苏永安制药有限公司4CYHS2404448甲磺酸沙非胺片石家庄四药有限公司4CYHS2404435恩他卡朋双多巴片(Ⅱ)浙江京新药业股份有限公司4CYHS2404442重酒石酸去甲肾上腺素注射液山西普恒制药有限公司3CYHS2404450枸橼酸西地那非片广东培杰药物研究有限公司;江苏永安制药有限公司4CYHS2404447双氯芬酸钠肠溶片四川天德制药有限公司4CYHS2404451复合磷酸氢钾注射液内蒙古白医制药股份有限公司3CYHS2404445依折麦布阿托伐他汀钙片(II)重庆圣华曦药业股份有限公司4CYHS2404452丁溴东莨菪碱注射液广东博卓医药科技有限公司;烟台鲁银药业有限公司4CYHS2404439盐酸溴己新口服溶液河北汇德旭盛医药科技有限公司;石家庄科仁医药科技有限公司3CYHS2404428注射用乳糖酸红霉素广东态森德制药有限公司;广东星昊药业有限公司3CYHS2404422盐酸溴己新口服溶液河北汇德旭盛医药科技有限公司;石家庄科仁医药科技有限公司3CYHS2404429双氯芬酸依泊胺贴杭州端本医药科技有限公司;南京海纳制药有限公司3CYHS2404427尼莫地平口服溶液江苏联环药业股份有限公司3CYHS2404430注射用磷酸特地唑胺吉林津升制药有限公司4CYHS2404420美阿沙坦钾片合肥立方制药股份有限公司4CYHS2404425甲磺酸沙非胺片石家庄四药有限公司4CYHS2404436美阿沙坦钾片合肥立方制药股份有限公司4CYHS2404426盐酸氮卓斯汀滴眼液江西马应龙美康药业有限公司;浙江尖峰药业有限公司4CYHS2404424注射用氟氧头孢钠四川制药制剂有限公司;浙江惠迪森药业有限公司4CYHS2404423盐酸尼卡地平注射液江西东抚制药有限公司4CYHS2404434甲磺酸沙非胺片四川科伦药业股份有限公司4CYHS2404431甲磺酸沙非胺片四川科伦药业股份有限公司4CYHS2404432尼莫地平口服溶液江苏联环药业股份有限公司3CYHS2404433盐酸赛庚啶口服溶液苏州华健瑞达医药技术有限公司;浙江京新药业股份有限公司3CYHS2404421苯磺贝他斯汀口崩片漯河市汇创医药有限公司;裕松源药业有限公司3CYHS2404404非奈利酮片天地恒一制药股份有限公司4CYHS2404406重酒石酸去甲肾上腺素注射液浙江尚科生物医药有限公司3CYHS2404416富马酸伏诺拉生片重庆世森医药科技有限公司;烟台鲁银药业有限公司4CYHS2404409比索洛尔氨氯地平片浙江百代医药科技有限公司;浙江赛默制药有限公司4CYHS2404419硫酸镁注射液江苏润恒制药有限公司3CYHS2404413卡泊三醇搽剂福元药业有限公司4CYHS2404415钆特醇注射液河北仁合益康药业有限公司4CYHS2404414环索奈德吸入气雾剂上海上药信谊药厂有限公司3CYHS2404405头孢克肟颗粒广东华南药业集团有限公司;金鸿药业股份有限公司3CYHS2404410倍他米松磷酸钠注射液河南利华制药有限公司;河南润弘制药股份有限公司3CYHS2404411吸入用盐酸丙卡特罗溶液合肥国药诺和药业有限公司;江苏大红鹰恒顺药业有限公司3CYHS2404418硫酸镁注射液江苏润恒制药有限公司3CYHS2404412富马酸伏诺拉生片重庆世森医药科技有限公司;烟台鲁银药业有限公司4CYHS2404408布美他尼注射液云南华派医药科技有限公司;楚雄和创药业有限责任公司3CYHS2404407吸入用盐酸丙卡特罗溶液合肥国药诺和药业有限公司;江苏大红鹰恒顺药业有限公司3CYHS2404417盐酸布比卡因注射液湖北津药药业股份有限公司3CYHS2404387阿昔莫司胶囊河北锐健医药科技有限公司;淄博万杰制药有限公司4CYHS2404391聚乙二醇4000散(儿童型)郑州泰丰制药有限公司3CYHS2404390熊去氧胆酸片中山百灵生物技术股份有限公司;安士制药(中山)有限公司3CYHS2404398小儿法罗培南钠颗粒广东九明制药有限公司4CYHS2404389阿贝西利片齐鲁制药有限公司4CYHS2404403盐酸奥洛他定滴眼液武汉新瑞医药科技有限公司;武汉五景药业有限公司4CYHS2404399盐酸尼卡地平注射液浙江花园药业有限公司4CYHS2404394培哚普利氨氯地平片(III)浙江华海药业股份有限公司4CYHS2404395夫西地酸乳膏西藏奥斯必秀医药有限公司;浙江康恩贝制药股份有限公司4CYHS2404386阿贝西利片齐鲁制药有限公司4CYHS2404402苯磺酸氨氯地平口服溶液四川奥邦古得药业有限公司;南京海纳制药有限公司3CYHS2404396盐酸伐地那非口崩片哈尔滨三联药业股份有限公司3CYHS2404392异氟烷福建海西联合药业有限公司4CYHS2404388盐酸丙卡特罗颗粒四川大冢制药有限公司3CYHS2404400格拉司琼透皮贴片杭州朱养心药业有限公司4CYHS2404393阿贝西利片齐鲁制药有限公司4CYHS2404401硫酸羟氯喹片珠海润都制药股份有限公司4CYHS2404397氢溴酸替格列汀片常州千红生化制药股份有限公司4CYHS2404378达格列净二甲双胍缓释片(Ⅰ)南通联亚药业股份有限公司4CYHS2404362替米沙坦氨氯地平片江苏百佑药业有限公司;山东丰金生物医药有限公司4CYHS2404374托吡酯片山东新时代药业有限公司4CYHS2404365阿托伐他汀钙片浙江江北药业有限公司4CYHS2404379吸入用盐酸丙卡特罗溶液石家庄四药有限公司3CYHS2404384夫西地酸乳膏广东科泓药业有限公司4CYHS2404370醋酸特利加压素注射液武汉华龙生物制药有限公司3CYHS2404363恩格列净二甲双胍缓释片山东力诺制药有限公司;重庆博腾药业有限公司3CYHS2404372肾上腺素注射液(预充式)武汉久安药物研究院有限公司;武汉久安药业有限公司3CYHS2404369硫代硫酸钠注射液赤峰源生药业有限公司3CYHS2404371氧氟沙星滴耳液江苏宝东医药科技有限公司;知和(山东)大药厂有限公司4CYHS2404382马来酸曲美布汀片浙江诺得药业有限公司3CYHS2404381氯法齐明软胶囊Dong-A ST Co., Ltd.5.2JYHS2400065复方电解质醋酸钠注射液浙江高跖医药科技股份有限公司;浙江赛默制药有限公司3CYHS2404375氨酚羟考酮片北京华素制药股份有限公司3CYHS2404364托吡酯片山东新时代药业有限公司4CYHS2404366妥布霉素滴眼液江苏宝东医药科技有限公司;知和(山东)大药厂有限公4CYHS2404383盐酸头孢卡品酯颗粒苏州盛达药业有限公司;苏州第三制药厂有限责任公司4CYHS2404377阿托伐他汀钙片浙江江北药业有限公司4CYHS2404380阿仑膦酸钠口服溶液湖北欣泽霏药业有限公司3CYHS2404385恩格列净二甲双胍缓释片山东力诺制药有限公司;重庆博腾药业有限公司3CYHS2404373盐酸溴己新口服溶液湖北民康药业集团有限公司;南京海纳制药有限公司3CYHS2404367依折麦布阿托伐他汀钙片(Ⅱ)浙江昂利康制药股份有限公司4CYHS2404376盐酸溴己新口服溶液湖北民康药业集团有限公司;南京海纳制药有限公司3CYHS2404368

4、新增一致性评价补充申报药品名称企业名称受理号盐酸吡格列酮分散片双鹤天安药业(贵州)股份有限公司CYHB2450619地高辛片上海上药信谊药厂有限公司CYHB2450620甲硝唑片贵州百灵企业集团制药股份有限公司CYHB2450618头孢克肟胶囊海南日中天制药有限公司CYHB2450613地塞米松磷酸钠注射液广州白云山天心制药股份有限公司CYHB2450616法莫替丁注射液国药集团容生制药有限公司CYHB2450615阿司匹林肠溶片广东彼迪药业有限公司CYHB2450617头孢克肟胶囊海南日中天制药有限公司CYHB2450614

数据来源:摩熵医药

用摩熵药筛小程序,随时随地查周报

一致性评价上市批准

2024-09-07

·赛柏蓝

撰稿 | 凯西

来源 | 赛柏蓝

9月7日,2024年(第41届)全国医药工业信息年会暨“2023年度中国医药工业百强榜单发布会”在成都开幕。

01

2023年度中国医药工业百强企业榜单发布

10强位次生变,远大、华润、齐鲁排名上升

2023年度中国医药工业百强企业正式公布,赛柏蓝在发布会现场了解到,2023年度中国医药工业百强TOP10企业有:

中国医药集团有限公司、华润医药控股有限公司、齐鲁制药集团有限公司、上海复星医药(集团)股份有限公司、中国远大集团有限责任公司、石药控股集团有限公司、广州医药集团有限公司、上海医药(集团)有限公司、扬子江药业集团有限公司、修正药业集团股份有限公司。

2023年度中国医药工业十强企业与2022年度整体阵容相似,但是除国药集团继续位居榜首外,其余9家企业均有位次更迭。

其中,华润、齐鲁、远大、石药、扬子江排名上升——远大上升四个位次,华润、齐鲁各上升两个位次,石药、扬子江各上升一个位次。

此外,2023年,新晋百强企业有11家,不乏在细分行业领域头部企业——如鱼跃医疗、乐普医疗、羚锐制药、安图生物等,而跌出百强的企业中有近三分之二是以新冠疫情防控相关产品为主。

据医药地理发布的文章,从企业性质看,百强企业中,外资跨国制药企业略有下降,2014年有15家企业上榜,2023年为13家;TOP10企业中,2014年外资跨国制药企业有2家,2023年无上榜。

此外,医药工业企业的集聚效应明显,北京、江苏、山东、上海、广东、浙江等省市医药工业发展成效显著。

02

医药产业由高速增长进入调整阶段?

业绩增长承压,头部企业员工数也出现下降

数据显示,2023年,规上医药工业增加值同比下降5.2%,营收规模和利润分别下降4.0%和16.2%,三项指标增速多年来首次均为负增长。

百强门槛是体现医药工业发展水平的重要指标之一,2023年该数值由上一年的33.9亿元降至30.9亿元,其中十强门槛由264.6亿元下调至253.3亿元。

值得注意的是,百强门槛与疫情前的2019年相比提高了2.3亿元,增幅相对较小。

2023年,百强企业主营业务收入10301.9亿元,同比下降0.29%,仅半数企业实现主营业务收入和利润总额双增长,其中增长率超过两位数的企业不足20家。

2019-2023年百强企业主营业务收入复合增长率仅为2.6%,由高速增长进入调整阶段。

在业绩增长压力下,医药企业人员优化调整频繁,2023年百强企业中约1/2企业从业人员人数下降,约1/3企业应付工资总额增长率为负。

此外,2023年,百强企业主营业务收入在医药工业营收中的比重为34.9%,与2022年相比增加4.1%,接近疫情前水平。行业集中度回升。

03

百强药企积极求变

营销变革、投资并购

研发创新

2023年百强企业平均研发费用为7.79亿元,同比增长0.4%,研发投入强度持续提升至7.6%。

同时,与2022年相比,2023年研发强度在5%-10%、10%-15%和高于15%的企业数量分别增加了2家、2家和5家。

头部工业企业的研发投入提升。

从研发成果来看,2023年我国共有41个创新药获批上市,其中百强企业获批创新药数量占31.7%。

全球研发热门的TOP10靶点百强企业均有布局,且进展至临床试验或更高的阶段。恒瑞医药、复星医药、豪森药业、悦康药业等积极布局mRNA疫苗、小核酸药物、核素药物、基因治疗药物等赛道,为临床治疗提供更多选择。

营销变革

百强企业在合规营销、个性化营销、数字化营销方面也开展了一系列探索。

例如,中国医药通过拓展线上销售,电商渠道销售额同比增幅超38%。国药太极、云南白药、华润三九等企业与电商平台建立战略合作,开展线上销售、数字营销、患者教育等工作。

随着国家密集出台政策推动创新药全链条发展,创新药的营销也迎来变革。在商业化过程中,企业间的营销合作已成为重要趋势之一,如先声药业与迈博药业、安谛康、康乃德生物医药等就创新药产品开展商业化合作。

随着零售药店纳入门诊统筹、“双通道”等政策的施行,院外市场持续扩容,成为众多医药企业重点关注对象,如恒瑞医药成立DTP专职团队,通过整合及拓展DTP药房等渠道,专业赋能肿瘤等新特创新药的院外管理。

同时,随着分级诊疗制度的推进、医保政策的调整,优质医疗资源下沉,基层医疗服务能力提升,部分百强企业设立专门团队探索开拓基层医院市场。

国际拓展

国产创新药“走出去”的成功案例不断增多。2023年有3款中国创新药在美国获批上市。

复杂制剂注册方面也取得突破,绿叶制药自主研发的利培酮缓释微球注射剂成为根据《美国联邦食品、药品和化妆品法案》第505(b)(2)条款批准的首个来自中国大陆药企的复杂注射制剂产品。

除海外授权引进(license-in)之外,我国创新药海外许可交易(license-out)数量和金额均创下近年来的新高。

恒瑞医药在2023年达成5项对外许可交易,总金额超40亿美元,并于2024年通过NewCo模式将其GLP-1产品组合除大中华区以外的全球独家权利授予美国Hercules公司,除获得首付款和里程碑款外,还将通过持有Hercules的股权分享未来的收益增长。

此外,海思科、豪森药业、石药集团、正大天睛、复星医药等企业也均有海外license-out项目。

但是授权项目增长的背后,也存在由于资本市场遇冷企业为弥补巨大资金压力而不得不进行研发管线调整的无奈选择。

投资并购

头部企业,倾向通过并购重组实现管线扩增或产业链整合,从而构建新的业务线,提升核心竞争力。

近年来,国药集团通过一系列并购重组不断扩大业务版图,整合了盈天医药、同济堂、天江药业、一方制药、太极集团、卫光生物等企业,并明确将推进高质量并购作为集团战略方向之一。

同为央企的华润医药旗下各个平台也在加速整合行业资源,收购昆药集团、立方药业、天安药业、绿十字、天士力等。

此外,远大医药也通过收购多普泰医药科技、BlackSwan、天津田边和百济制药加速业务扩张。随着Biotech企业估值回落,未来几年百强企业的并购重组或将迎来小高潮。

附:2023年度中国医药工业百强企业

1

中国医药集团有限公司

2华润医药控股有限公司

3齐鲁制药集团有限公司

4上海复星医药(集团)股份有限公司

5中国远大集团有限责任公司

6石药控股集团有限公司

7广州医药集团有限公司

8上海医药(集团)有限公司

9扬子江药业集团有限公司

10修正药业集团股份有限公司

11江苏恒瑞医药股份有限公司

12正大天晴药业集团股份有限公司

13诺和诺德(中国)制药有限公司

14拜耳医药保健有限公司

15四川科伦药业股份有限公司

16江西济民可信集团有限公司

17晖致制药(大连)有限公司

18阿斯利康制药有限公司

19长春高新技术产业(集团)股份有限公司

20威高集团有限公司

21山东步长制药股份有限公司

22新和成控股集团有限公司

23珠海联邦制药股份有限公司

24人福医药集团股份公司

25丽珠医药集团股份有限公司

26赛诺菲(中国)投资有限公司

27西安杨森制药有限公司

28北京诺华制药有限公司

29杭州默沙东制药有限公司

30石家庄以岭药业股份有限公司

31鲁南制药集团股份有限公司

32华北制药集团有限责任公司

33江苏济川控股集团有限公司

34深圳市东阳光实业发展有限公司

35江苏豪森药业集团有限公司

36普洛药业股份有限公司

37天津市医药集团有限公司

38上海罗氏制药有限公司

39浙江华海药业股份有限公司

40山东新华制药股份有限公司

41江苏鱼跃医疗设备股份有限公司

42沈阳三生制药有限责任公司

43天士力医药集团股份有限公司

44费森尤斯卡比(中国)投资有限公司

45云南白药集团股份有限公司

46成都倍特药业股份有限公司

47乐普(北京)医疗器械股份有限公司

48山东鲁抗医药股份有限公司

49信达生物制药(苏州)有限公司

50浙江康恩贝制药股份有限公司

51石家庄四药有限公司

52默克制药(江苏)有限公司

53葵花药业集团股份有限公司

54浙江海正药业股份有限公司

55浙江医药股份有限公司

56青峰医药集团有限公司

57深圳市海普瑞药业集团股份有限公司

58浙江九洲药业股份有限公司

59华兰生物工程股份有限公司

60哈药集团有限公司

61天津红日药业股份有限公司

62先声药业有限公司

63瑞阳制药股份有限公司

64江苏康缘药业股份有限公司

65东北制药集团股份有限公司

66北京泰德制药股份有限公司

67神威药业集团有限公司

68漳州片仔癀药业股份有限公司

69东富龙科技集团股份有限公司

70辰欣科技集团有限公司

71烟台绿叶医药控股(集团)有限公司

72上海创诺医药集团有限公司

73上海莱士血液制品股份有限公司

74四川好医生攀西药业有限责任公司

75江苏恩华药业股份有限公司

76楚天科技股份有限公司

77四川新绿色药业科技发展有限公司

78浙江仙琚制药股份有限公司

79悦康药业集团股份有限公司

80厦门万泰沧海生物技术有限公司

81成都康弘药业集团股份有限公司

82浙江京新药业股份有限公司

83健康元药业集团股份有限公司

84上海勃林格殷格翰药业有限公司

85玉溪沃森生物技术有限公司

86贵州健兴药业有限公司

87山东齐都药业有限公司

88仁和(集团)发展有限公司

89江苏苏中健康科技有限公司

90南京健友生化制药股份有限公司

91山东金城医药集团股份有限公司

92海思科医药集团股份有限公司

93朗致集团有限公司

94中国医药健康产业股份有限公司

95河南羚锐制药股份有限公司

96深圳信立泰药业股份有限公司

97烟台东诚药业集团股份有限公司

98山西亚宝投资集团有限公司

99卫材(中国)投资有限公司

100郑州安图生物工程股份有限公司

排名范围:按照工业和信息化部“2023年《中国医药统计年报》汇编工作的通知”要求,如期上报完整数据和相关材料的全部医药工业企业

指标依据:按2023年医药工业企业法人单位的主营业务收入前100位

排序数据来源:2023年《中国医药统计年报》

END

内容沟通:郑瑶(13810174402)

左下角「关注账号」,右下角「在看」,防止失联

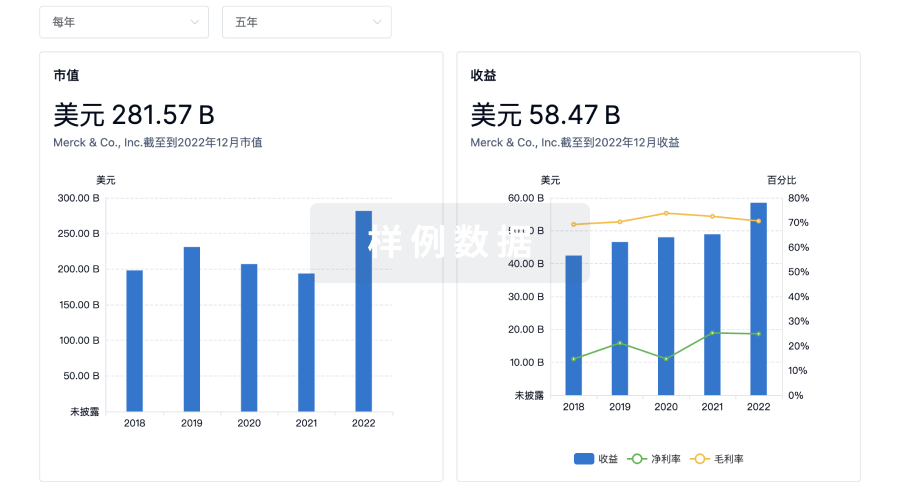

财报

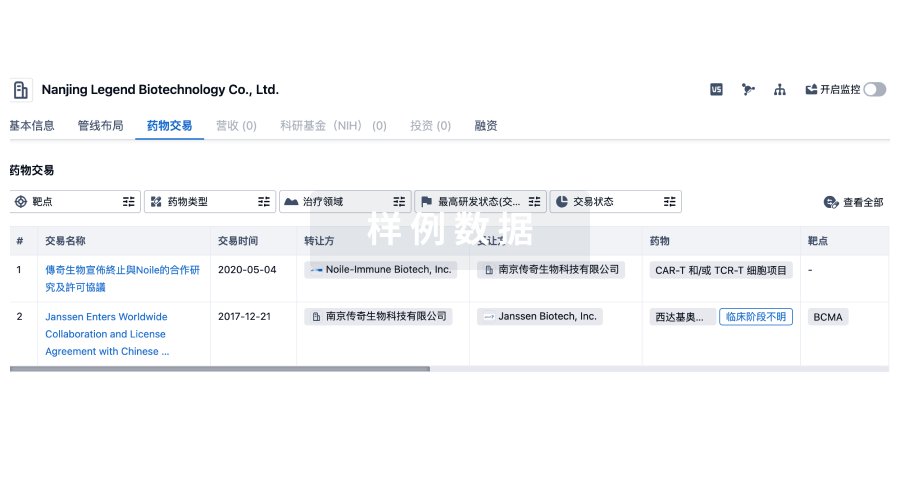

100 项与 双鹤天安药业(贵州)股份有限公司 相关的药物交易

登录后查看更多信息

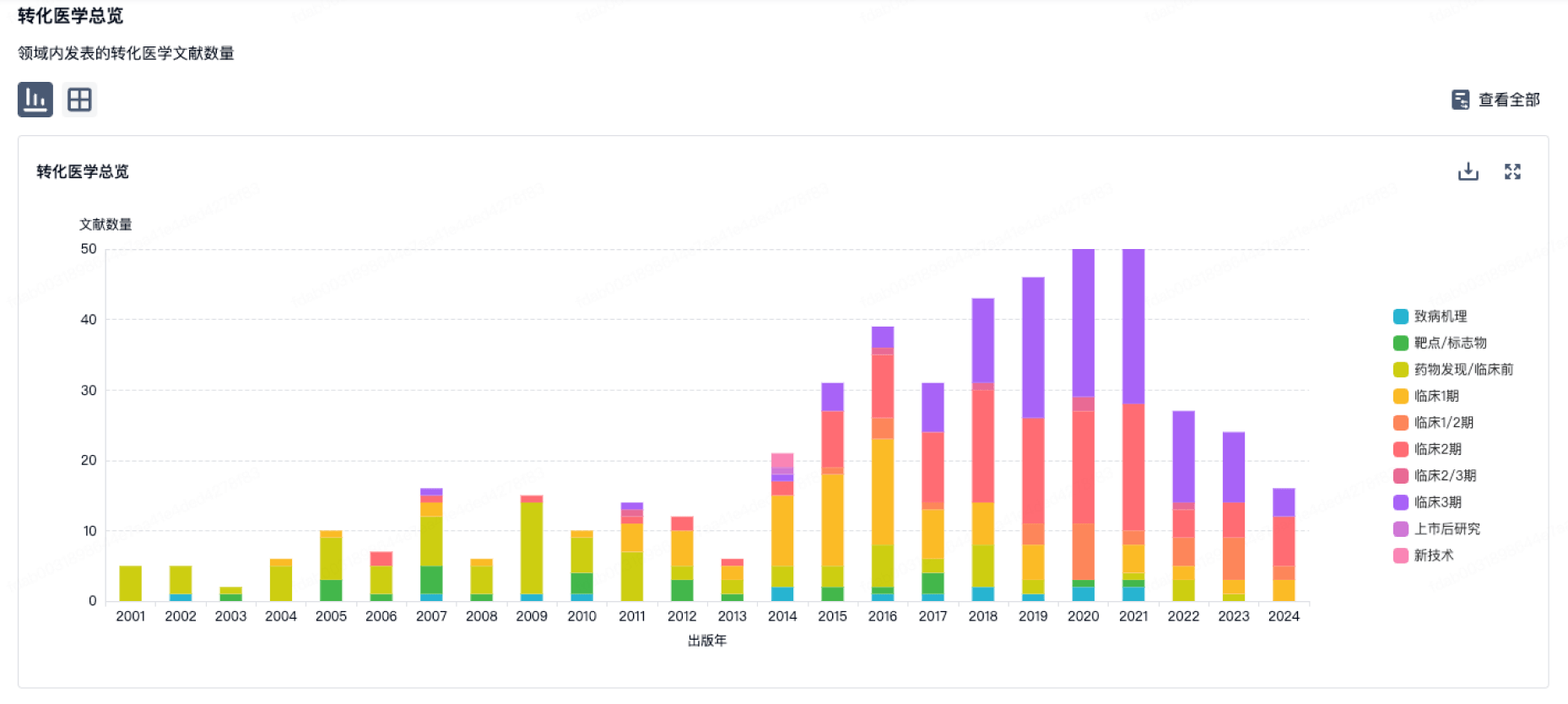

100 项与 双鹤天安药业(贵州)股份有限公司 相关的转化医学

登录后查看更多信息

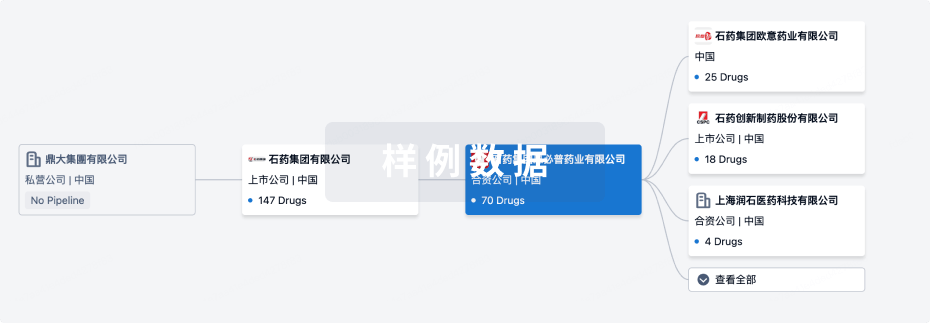

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2025年09月07日管线快照

无数据报导

登录后保持更新

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

Eureka LS:

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用