更新于:2024-11-01

Qinhuangdao Jitai Biotechnology Co., Ltd.

更新于:2024-11-01

概览

关联

100 项与 Qinhuangdao Jitai Biotechnology Co., Ltd. 相关的临床结果

登录后查看更多信息

0 项与 Qinhuangdao Jitai Biotechnology Co., Ltd. 相关的专利(医药)

登录后查看更多信息

1

项与 Qinhuangdao Jitai Biotechnology Co., Ltd. 相关的新闻(医药)2023-12-25

依科赛成立10年来,聚焦海外巨头高度垄断的无血清培养基、胎牛血清和鉴定试剂三大产品板块,不断优化产品质量,稳定产品供应,闯出了一条中国生命科学耗材的国产崛起之路。在资本寒冬中,这家生命科学上游的原材料企业,依科赛(ExCell Bio)已经完成了两轮融资。从毅然放弃规模达2亿元的国内生命科学耗材代理的“沃尔玛”——吉泰生物(Genetimes),到2013年正式推出自研公司依科赛,致力于解决生物医药卡脖子、实现关键原料国产化,并将其发展成国产胎牛血清、CGT无血清培养基和鉴定试剂领先品牌。在坚持自主研发的10年来,依科赛创始人、董事长陈旭带领团队,在巨头垄断的市场中,一次次与时俱进的选择了那条“难而正确”的道路,步步为营、稳扎稳打,闯出了一条中国生命科学耗材的国产崛起之路。依科赛生物创始人、董事长 陈旭从代理龙头到自研新锐1998年,在我国生物技术领域首家中外合资高新技术企业华美生物工作6年后,陈旭协同几名联合创始人创立了吉泰生物,专门从事进口生物试剂、耗材和仪器的代理。这是陈旭第一次创业,也是创业的好时机。那时,改革开放后我国的医药股份制改革进入快车道,以恒瑞、复星、华海为代表的一大批民营医药企业正在迅速崛起,亟需大量的生命科学耗材来满足业务扩张需求。而陈旭在华美生物6年间,“从研发、到质量技术、市场、营销、销售管理,几乎在各个岗位都磨练了一番”,积累了足够丰富的实践经验。凭借在业内客户的积累,以及丰富的代理产品,陈旭带领吉泰生物一路业绩突飞猛进,从1998年刚创业第一年的500万元,到2008年,吉泰生物营业额已经达到2亿元。吉泰生物代理国外生命科学耗材品牌数一度达到200多个,产品涵盖试剂耗材、仪器设备、培养基、抗体、分子生物学试剂等,被业内称为是中国的生命科学上游的“沃尔玛”,是当时国内生命科学上游工具细分领域的行业龙头之一。但是当国外研发公司逐渐加大对中国市场的重视,纷纷设立自己的代理点时,吉泰生物的发展限制也开始加大,更难以掌握代理产品的主动权。对市场风向极度敏锐的陈旭,开始对吉泰生物未来的发展方向进行深度思考。在陈旭眼中,这种完全依赖进口的模式,对打破中国生物医药产业链卡脖子环节,并无任何改善。吉泰生物如果在既有模式上发展下去,最多成长为一家代理产品更丰富的大公司,并不能发展成一家对社会、对行业更有价值的伟大企业。陈旭选择的出路是,做自主研发。所谓由奢入俭难,对于吉泰生物而言,意味着要在既有代理业务做得风生水起的时候,必须做出破釜沉舟的决定,放弃原本相对容易赚钱的代理业务,将公司所有资源重心转向更难、更苦、未来也充满未知的研发、生产制造和质量控制方面,去过苦日子,自主研发才有未来。从2007年开始,在吉泰生物继续推进代理业务的同时,陈旭便开始“招兵买马”,一点点磕起生物医药工具的技术。而其代价则是,管理层出走、销售能力重塑,将代理业务辛苦赚的钱大把大把的投进去,直到2013年,当其首款拿得出手的自研产品上市,才正式成立依科赛。发现蓝海,赢得蓝海这次筹谋已久的“二次创业”,对于陈旭而言,每一天都充满了挑战。当决定自主研发时,摆在陈旭眼前的第一道难题,便是在巨头垄断的生命科学耗材领域做什么和怎么做?当时国内的生命科学耗材市场,基本上被跨国药企“垄断”,Gibco、Hyclone、Sigma-Aldrich等巨头在国内市场叱咤多年,让习惯用这些巨头产品的研发人员换“口味”,可谓是难上加难。在这样的竞争态势下,国产自研产品要想求得一线生机,不仅需要充分的调研和准备,去发现蓝海市场,更要有充分的技术自信才能赢得蓝海市场。陈旭及其团队发现,在生命科学耗材领域的成功是有路可循的,无论Gibco还是Hyclone,他们的发展路径都是从胎牛血清到培养基等一步步发展壮大起来,这为依科赛的发展带来了启示。而在具体业务中,“血清是生命科学和生物医药企业早期发现的刚需产品,是柴米油盐”,也正是这一精准定位认知,让依科赛一下子切中了客户的基本需求,“在血清业务之后,再发展无血清培养基,便是瞄准工业化需求,可以实现批量生产,进一步做大业务”,提起依科赛当初的首选业务,陈旭依旧感慨万分。牛血清是生物医药产业中应用广泛的血清品种之一,具体到国内血清市场,小牛和新生牛血清市场国内玩家鱼龙混杂,竞争已经白热化。唯有胎牛血清市场尚未出现国产龙头,长期以Gibco、Sigma、Hyclone等进口品牌为主,这些品牌胎牛血清以澳洲血源为主,价格相对比较昂贵,由于供货时间长,国内客户为了避免断货,不得不选择大量备货,存在较大的资金压力。这一门槛和附加值双高的细分市场,便成为依科赛的首发“战场”。但是当2013年依科赛真正推出自己的胎牛血清产品之后,才意识到,能够研发出血清产品是一回事,能够做出无批间差、质量稳定的血清产品,自研能力才算合格。研究血清最大的挑战便是批间差,这是血清产品的特点。但是客户的要求是,“没有批间差、品质稳定的产品。”血清批间差异大,对于科研工作者而言往往意味着,数据不可靠、实验不可重复,细胞污染等,进而影响到科研成果难以见刊,学生无法按期毕业等灾难性的后果。克服批间差问题,必须从胎牛血清的源头着手解决。胎牛血清作为动物源生物制品,我国一直有很严格的进口规定,目前我国批准进口的胎牛血清来源分别为澳大利亚、新西兰和乌拉圭等。而合法的进口血清应具有对应的原产地血源地证明,国家海关进口货物报关单以及出入境检验检疫入境货物检验检疫证明,以确保产品的安全性,根除使用者感染病毒的可能性。陈旭及其团队经过多次考察,最终确定乌拉圭作为其胎牛血清的源头地。为了彻底解决胎牛血清的规模和稳定性问题,2017年依科赛成为首家在乌拉圭建立血清工厂的中国企业。2023年4月,依科赛又投资1000万美元在乌拉圭成立新工厂ARTICA BIOTECH S.A.。据了解,该工厂采用国际最先进的全自动灌装生产线,在线尘埃粒子监测,从灌装、旋盖、封膜到贴标,全部实现自动化,最大批量约3000瓶/批,年产能达15万升,ARTICA新厂将成为重要的海外血源基地,进一步助推依科赛生物开展全球业务。为保障稳定供应,依科赛成为首家在中国、乌拉圭、澳大利亚建有胎牛血清公司,还在国内建立了质控实验室以及超1000平方米的恒温仓库,从源头到终端,保证全产业链自主可控、高效稳定。为了做出满足客户需求的产品,从2007年开始,依科赛前后不断打磨耗费了近10年时间,才做出品质稳定的胎牛血清。也是凭借胎牛血清这个首款自研产品,让依科赛成为第一家加入国际血清工业协会(ISIA)的中国民族企业。基于代理时期积攒的客户基础,依科赛先在科研单位推行新产品的免费试用,然后逐步拓展到企业界、工业界。至2018年,这款价格比进口低30%,且品质稳定、可追溯的国产胎牛血清产品,已成为国内同类产品线中市场份额最大的品牌,成为依科赛的业绩基础。坚定信心,寻找新增长点遵循行业巨头的发展步伐,当依科赛胎牛血清业务在国内做大、做强之后,陈旭及其团队已经谋划好了进入无血清培养基市场的策略,这是决定依科赛能够做大的关键。当2015年我国药审改革之后,生物医药创新开始蓬勃发展时,那些具有敏锐市场嗅觉的创业者们,已经在培养基赛道起跑了。这时依科赛的“火力”还在集中攻克胎牛血清市场,等再回头布局无血清培养基市场时,显然已经不具备先发优势。国内不同企业纷纷结合自身优势,在抗体、疫苗、CGT、定制化培养基等方向发力,其中尤以抗体培养基最为火热,且国产龙头已经崭露头角。陈旭再次带领依科赛,去挑战国内长期由两大巨头Hyclone 和 Gibco瓜分的细胞与基因治疗培养基(CGT培养基)市场。提起为何先在CGT培养基赛道入手,陈旭表示,“不能只看抗体赛道眼前的火热,还要着眼未来,不能别人做什么你也做什么,要提前布局赛道,差异化竞争,如今CGT研发热度并不亚于抗体。”2018年底,陈旭带领依科赛立足太仓,从全球范围招揽人才,特设4个研发小组全力推进,一点点建立起了CGT无血清培养基的研发生产质量体系。2019年依科赛推出了首款拥有自主知识产权的无血清培养基OptiVitro MSC。自此之后,依科赛在CGT无血清培养基领域持续深耕,2022年9月,依科赛又推出T细胞袋装无血清培养基,打破国际垄断,成为国产第一款T细胞袋装无血清培养基,进一步助力国内细胞基因治疗药物的标准化、自动化、封闭式的规模化和商业化生产。如今,依科赛的多款无血清培养基已经完成美国FDA DMF备案,其CGT无血清培养基国内市场覆盖率达60%以上,还可满足不同项目的个性化需求。如今我国的细胞与基因治疗发展正迎来发展黄金时期,从2019年到2023年,中国细胞与基因治疗IND申报管线的数量仍在快速提升,巨大的市场需求,也让依科赛CGT培养基具备扛起公司业绩爆点重任的底气。不仅如此,基于CGT培养基业务,依科赛还进一步拓展了产品线,推出了产业闭环项目。由于生物制品中宿主菌DNA的残留具有潜在致瘤和传染风险,检测是细胞疗法商业化生产质量体系中必检项目,基于这种市场需求,2021年依科赛又自主研发了E.coli宿主DNA残留检测试剂盒,以快速检测出细胞治疗产品中的DNA残留。目前,其鉴定试剂业务也已经进入大规模商业化阶段。成立10年来,依科赛已经实现90%产品自研,推出了覆盖新药早期研发、大规模生产、成品检测一整套服务解决方案。如今,在行业发展艰难时期,依科赛在今年上半年仍实现了两位数增长,先后获得了两轮亿元投资加持。对于行业未来,陈旭认为“行业低谷期是短暂的”,当前国内生命科学材料仍以海外产品为主,中国企业还有颇多发展机会,例如生命科学仪器设备的国产化率并不高,这将是今后重点替代的方向,尤其是在高端耗材方面,未来5年有望实现50%的国产替代。但是随着国产替代的深入,难度也将加大,机会就在那里,一切都要看企业的内功。隐形冠军系列报道Hidden Champin隐形冠军系列报道是E药经理人策划的常设报道专栏,意在寻找在生命科学服务领域的领袖型企业。我们希望通过报道,将优秀的生命科学服务企业推荐给医药企业,促进上下游企业间的合作。在此我们也希望行业广大同仁能够推荐代表企业,如果符合要求,我们将持续跟进报道。推荐形式:后台留言或者与尹老师联系:13716707405(微信同号)精彩推荐CM10 | 集采 | 国谈 | 医保动态 | 药审 | 人才 | 薪资 | 榜单 | CAR-T | PD-1 | mRNA | 单抗 | 商业化 | 国际化 | 猎药人系列专题启思会 | 声音·责任 | 创百汇 | E药经理人理事会 | 微解药直播 | 大国新药 | 营销硬观点 | 投资人去哪儿 | 分析师看赛道 | 药事每周谈 | 医药界·E药经理人 | 中国医药手册创新100强榜单 | 恒瑞 | 中国生物制药 | 百济 | 石药 | 信达 | 君实 | 复宏汉霖 |翰森 | 康方生物 | 上海医药 | 和黄医药 | 东阳光药 | 荣昌 | 亚盛医药 | 齐鲁制药 | 康宁杰瑞 | 贝达药业 | 微芯生物 | 复星医药 |再鼎医药|亚虹医药跨国药企50强榜单 | 辉瑞 | 艾伯维 | 诺华 | 强生 | 罗氏 | BMS | 默克 | 赛诺菲 | AZ | GSK | 武田 | 吉利德科学 | 礼来 | 安进 | 诺和诺德 | 拜耳 | 莫德纳 | BI | 晖致 | 再生元

诊断试剂

100 项与 Qinhuangdao Jitai Biotechnology Co., Ltd. 相关的药物交易

登录后查看更多信息

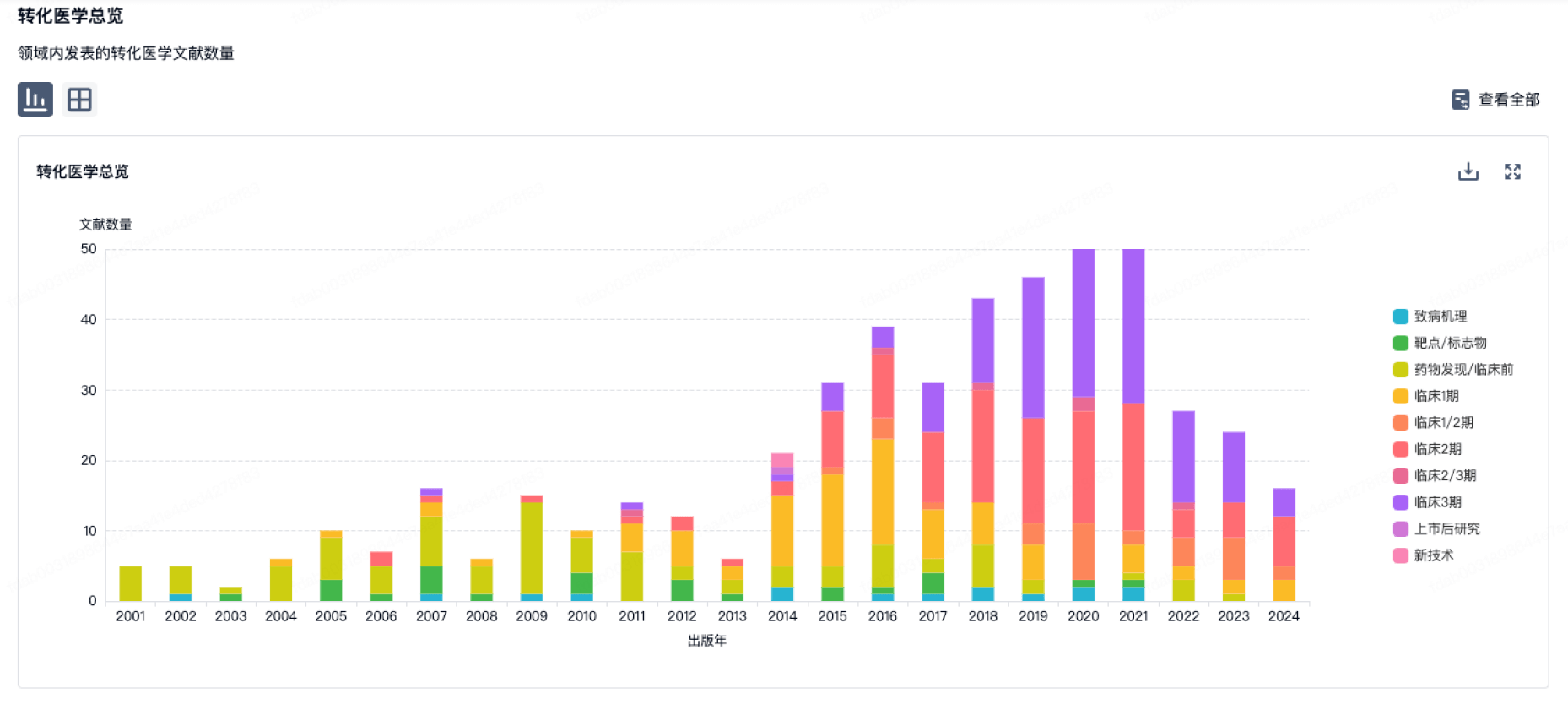

100 项与 Qinhuangdao Jitai Biotechnology Co., Ltd. 相关的转化医学

登录后查看更多信息

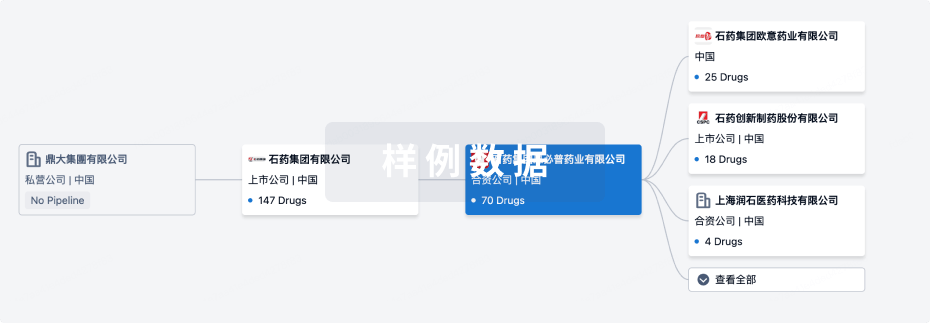

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2024年11月20日管线快照

无数据报导

登录后保持更新

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

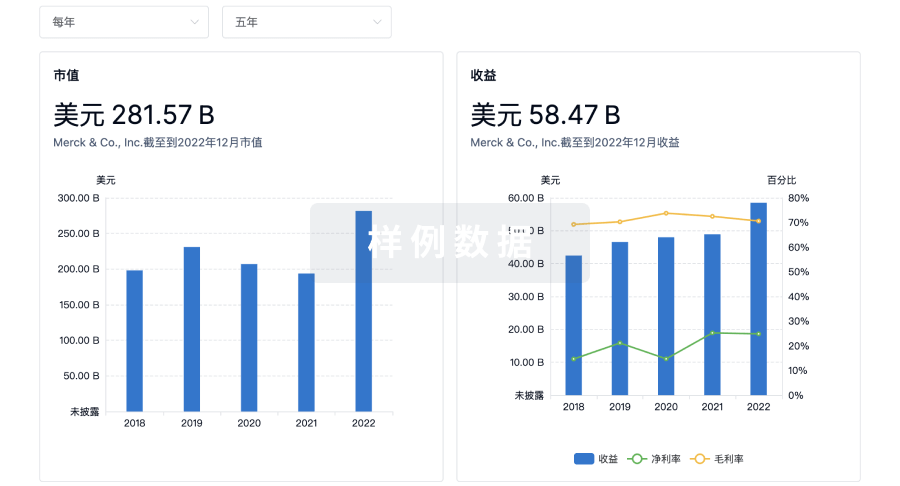

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

标准版

¥16800

元/账号/年

新药情报库 | 省钱又好用!

立即使用

来和芽仔聊天吧

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用