预约演示

更新于:2025-08-14

Beijing Tichuang Biotechnology Co., Ltd

更新于:2025-08-14

概览

关联

100 项与 Beijing Tichuang Biotechnology Co., Ltd 相关的临床结果

登录后查看更多信息

0 项与 Beijing Tichuang Biotechnology Co., Ltd 相关的专利(医药)

登录后查看更多信息

2,617

项与 Beijing Tichuang Biotechnology Co., Ltd 相关的新闻(医药)2025-08-13

iStock,

arthobbit

Jefferies analysts said these detailed safety outcomes confirm the gene therapy’s positive risk/benefit pro ambulatory patients with Duchenne muscular dystrophy.

Sarepta Therapeutics presented new safety data for its gene therapy Elevidys, stating that there have been no deaths in ambulatory patients with Duchenne muscular dystrophy treated with the drug.

The Massachusetts biotech showed the Elevidys data at a

virtual event

hosted Sunday by the Center for Duchenne Muscular Dystrophy at UCLA, according to reporting from

Endpoints News

on Tuesday.

Writing to investors on Tuesday, Jefferies analysts noted that of more than 1,000 patients treated, there continue to be zero deaths attributed to acute liver failure—the cause of three deaths in non-ambulatory patients treated with Elevidys—in ambulatory patients. Across the global clinical development of Elevidys and its post-marketing studies in the U.S. and beyond, acute liver injuries were documented in 23% of patients.

These data, according to Jefferies, highlight the current positive benefit/risk pro Elevidys in ambulatory DMD patients, “reconfirming a 0% death rate” in this patient subsegment. Still, the analysts acknowledge that “the Street/community will have low tolerance if an ambulatory DMD death occurred.”

Jefferies also noted that liver toxicities appeared to be “balanced” in clinical and real-world settings, the only exception being in non-ambulatory patients the U.S. In this patient population, serious acute liver injuries were more common in the real-world setting, “suggesting safety may be better managed in clinical settings,” the analysts wrote.

Sarepta also shared data on adverse events that weren’t linked to Elevidys, including six patient deaths unrelated to receiving the gene therapy.

Sarepta reported the

first patient death

linked to Elevidys in March, with the fatality arising in a non-ambulatory boy who developed acute liver failure after receiving the gene therapy. At the time, Sarepta pointed out that liver injury is a known side effect of gene therapies delivered using AAV vectors, like Elevidys. The company reported a

second mortality

in June—again in a non-ambulatory patient—pushing it to put in place a host of safety initiatives, including giving the product a

black box warning

.

Sarepta reported a

third patient death

last month, though this one was not linked to Elevidys, but to an investigational gene therapy for limb-girdle muscular dystrophy that also used an AAV vector. With three mortalities in quick succession, the FDA asked Sarepta to suspend all U.S. shipments of Elevidys—including to ambulatory patients—a request the company

eventually agreed to

.

Things seem to be starting to calm down for Sarepta, though. Late last month, the FDA

recommended

that the hold on ambulatory deliveries be lifted.

基因疗法临床结果

2025-08-13

iStock,

zhuweiyi49

After a slow 2024, the biotech shell company Concentra Biosciences is back, offering to buy four biotechs in the past month and seven so far this year.

The busiest buyer in biotech right now happens to be the most mysterious. Concentra Biosciences, the biotech buyout specter run by Tang Capital, has ramped up its dealmaking after taking things slow over 2024.

The shell company, which is run by mysterious investor Kevin Tang, has made bids to buy four biotechs over the past month and seven so far this year. Not all have been successful, with company boards popping the classic poison pill defense to ward off the unwanted advances.

Acelyrin

and

Pliant

fought off offers from Concentra in March. Kronos Bio

accepted a similar offer

in May worth about $34.8 million. This month,

Cargo Therapeutics

accepted a $200 million buyout, as

did iTeos

.

Concentra does not hold on to these companies long. The intention is to close them, sell off the assets, return some cash to shareholders and reap whatever cash is left over. It’s a unique strategy in the biotech world but one that has plenty of fodder as the markets continue to

batter the industry

.

The action this year mirrors Concentra’s bustling 2023, when six offers were made. Just two were ultimately successful, however. The company earned a reputation that year as a biotech dark horse—swooping in with an offer for a struggling company as the walls closed in, with a plan of shutting it down and reaping the benefits.

Concentra’s pace is breakneck, with so many deals coming it’s hard to keep up with what has been successful and what ultimately failed. Kevin Tang did not return a request for comment as of publication, but recent

regulatory documents

filed from the slew of offers provide a window into the process.

In the case of

Elevation Oncology

, the documents show that Tang took over and removed the executive committee and officers as the deal closed. At iTeos, the deal notes reveal Tang and his company dropping into executives’ DMs to discuss a possible offer after a disappointing clinical trial.

A Failure and a Phone Call

On May 13, iTeos announced Phase II results from a study testing belrestotug and GSK’s Jemperli in patients with high PD-L1 non-small cell lung cancer. The combo showed clinically meaningful improvements in objective response, which was the main goal, but did not meet the secondary of improving progression-free survival. Therefore, the companies decided to

discontinue development

of belrestotug altogether.

Tang and his company saw the release, and days later, on May 15, disclosed in a Schedule 13G filing (which indicates a passive investment interest) its ownership of nearly 10% of iTeos’ shares. The Tang Capital team reached out to the biotech the next day to discuss the trial results—an unusual step as it’s typically positive results that garner investor interest.

A few weeks later, on June 2, an advisor for iTeos contacted Tang Capital to see if the firm might be interested in a potential transaction. Tang’s crew asked for more information, specifically clinical and financial details, to guide the decision. The two parties entered into a confidentiality agreement a few days later.

On June 11, the parties met in Boston, with iTeos’ management presenting an overview of the biotech. It took a day for Tang Capital to come up with an offer.

Tang and his company offered to buy 100% of iTeos’ equity for $10.25 per share in cash, which represented the projected difference between iTeos’ net cash balance at closing after the discharge of liabilities and the aggregate cash payment that shareholders would receive, namely 3% of $490 million. Shareholders would also be eligible for two contingent value rights (CVRs) if all went well, hinging on cash available at closing and sales of the biotech’s legacy products.

The first CVR would give shareholders all of the cash at closing that exceeded $490 million. The second granted them payouts should the iTeos team develop a new company for the legacy assets with a capital raise of at least $20 million.

Later that same day, Tang filed a Schedule 13D with the SEC, suggesting an activist position in the company. Over the next few weeks, Tang Capital conducted due diligence.

Tang Capital’s proposal was revised on June 26, edging the per-share price up to $10.36. Representatives for iTeos indicated a readiness to proceed with negotiating the transaction. The biotech’s executives suggested that the NewCo CVR be scrapped in favor of a structure that provided shareholders with 80% of the proceeds from the licensing, sale or other disposition of the assets instead. The company believed this simpler structure would provide greater certainty on the execution and timing of the transaction.

After Tang Capital’s due diligence, the proposal was revised downward to $10.05 per share payable at closing. Tang’s group agreed to the new CVR proposal.

Other negotiations included extending the legacy products CVR term to 10 years after the merger to allow greater certainty that shareholders would receive a payout.

The deal was sealed on July 18, with iTeos issuing a press release announcing the transaction.

Concentra offered a swift resolution after the clinical data just didn’t pan out for iTeos. Unfortunately, as the industry continues to reel, there could be plenty more companies ripe for similar transactions, meaning Concentra is providing a service uniquely suited to this moment in time for the industry.

并购临床2期

2025-08-10

·药时空

以下聚焦2025 年有望获 FDA 批准的 10 种首创(First-in-Class)药物,覆盖罕见病、肿瘤、疼痛等领域,体现生物医药创新的前沿方向。以下从药物详情、技术趋势、临床意义三方面解读:

一、10 种首创药物

二、技术与疾病领域的创新趋势

1. 核酸药物与基因治疗成罕见病核心:

●RNA 疗法(ASO、siRNA、RNAi):通过调控基因表达,精准干预疾病(如 Donidalorsen 抑制 HAE 致病通路,Fitusiran/Plozasiran 调节代谢)。

●基因治疗(RGX-121、UX111):借助 AAV 载体递送功能基因,根治酶缺陷型罕见病(如亨特综合征、Sanfilippo A),代表 “一次性治愈” 的潜力。

2.肿瘤治疗的精准化与多元化:

●双抗(Ivonescimab):同时阻断免疫检查点(PD-1)和血管生成(VEGF),重塑肿瘤微环境;

●ADC(Telisotuzumab Vedotin):靶向 c-MET 过表达肺癌,实现 “精准毒杀”;

●两者均突破传统化疗局限,推动肿瘤治疗进入 “精准免疫 + 靶向” 时代。

3.非阿片镇痛与局部递药的突破:

●Suzetrigine 避开阿片类成瘾性,靶向钠通道(如 Nav1.8)抑制疼痛信号;

●UGN-102 的水凝胶技术优化膀胱局部治疗,提升疗效并降低全身副作用。

三、临床与产业意义

患者端:为罕见病(如 HAE、神经纤维瘤病)、难治性肿瘤、慢性疼痛等提供首创疗法,填补大量未满足需求(如非阿片镇痛、基因治疗根治罕见病)。

产业端:大小药企协同创新(如康方生物、SpringWorks 等 Biotech 与赛诺菲、艾伯维等 Big Pharma 合作),验证 “首创机制” 的商业潜力,推动生物医药向精准化、根治性升级。

注:以上基于 2025 年研发进展预测,实际审批需以 FDA 最终决策为准,但这些药物已成为 “首创疗法” 的标杆,预示生物医药创新的下一个突破方向。

识别微信二维码,可添加药时空小编

请注明:姓名+研究方向!

siRNA上市批准基因疗法临床研究

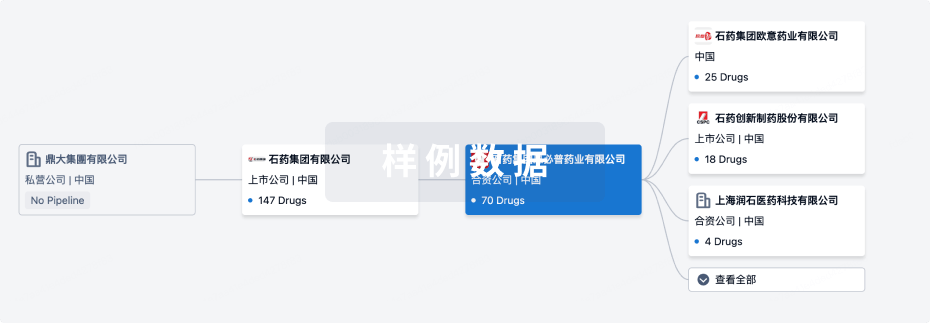

100 项与 Beijing Tichuang Biotechnology Co., Ltd 相关的药物交易

登录后查看更多信息

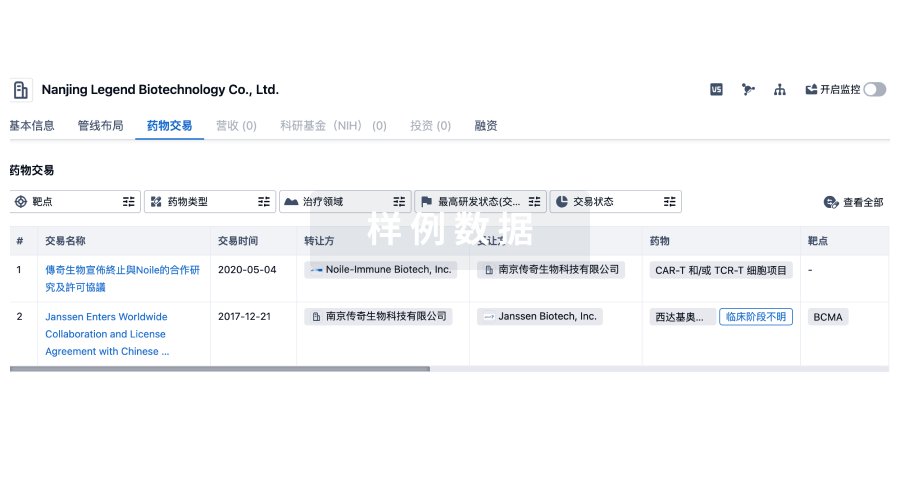

100 项与 Beijing Tichuang Biotechnology Co., Ltd 相关的转化医学

登录后查看更多信息

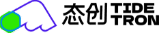

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2025年09月23日管线快照

无数据报导

登录后保持更新

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

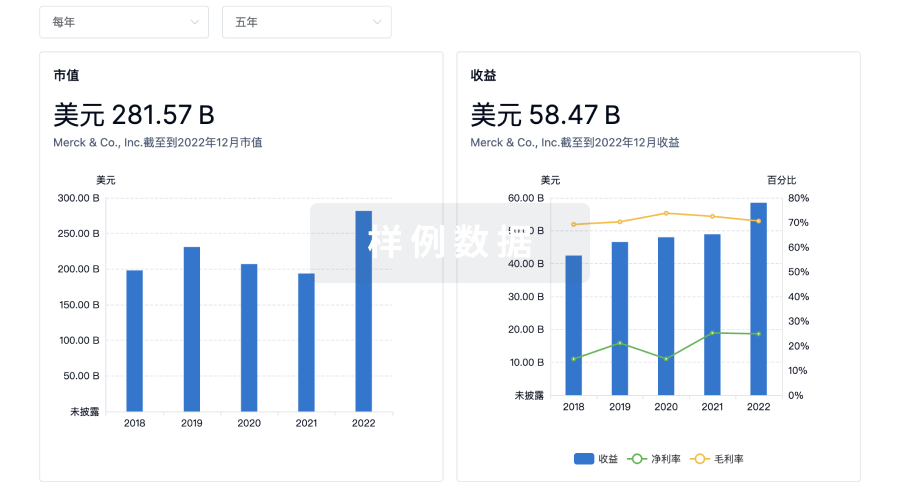

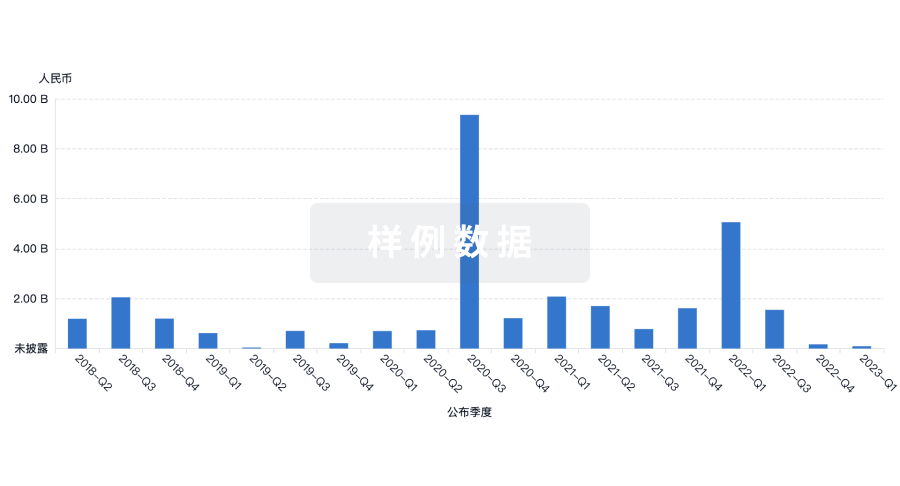

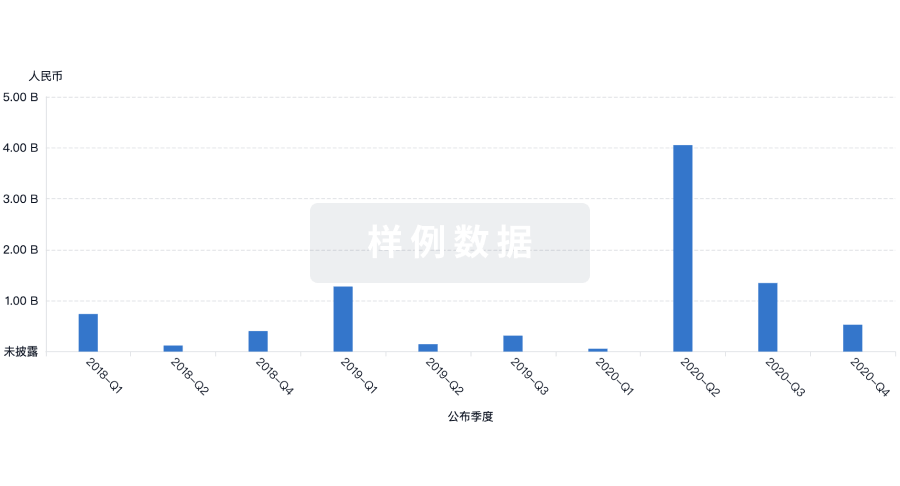

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

Eureka LS:

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用