预约演示

更新于:2025-05-07

Shenzhen Megalith Biotechnology Co., Ltd.

私营公司|2018|中国广东省

私营公司|2018|中国广东省

更新于:2025-05-07

概览

关联

100 项与 Shenzhen Megalith Biotechnology Co., Ltd. 相关的临床结果

登录后查看更多信息

0 项与 Shenzhen Megalith Biotechnology Co., Ltd. 相关的专利(医药)

登录后查看更多信息

96

项与 Shenzhen Megalith Biotechnology Co., Ltd. 相关的新闻(医药)2025-04-18

WEEKLY REPORT04/182025产业简报本期导读本周要闻产业洞察产业研报近期活动最新课程本 周 要 闻SHINE CONSULTANT行业快讯News Flashes联环药业:甲钴胺注射液通过仿制药质量和疗效一致性评价联环药业(600513)(600513.SH)发布公告,公司于近日收到国家药品监督管理局(简称“国家药监局”)核准签发的关于甲钴胺注射液《药品补充申请批准通知书》,公司甲钴胺注射液通过仿制药质量和疗效一致性评价。甲钴胺注射液用于治疗缺乏维生素B12引起的巨幼红细胞性贫血,也适用于周围神经病。公司甲钴胺注射液通过一致性评价,意味着公司制剂产品的国内市场优势进一步扩大,尤其在甲钴胺注射液这一单品的亿级市场中,公司竞争力进一步加强。(智通财经)新诺威:控股子公司SYS6041抗体偶联药物获得美国药物临床试验批准新诺威14日晚公告,控股子公司石药集团巨石生物制药有限公司于近日收到美国食品药品监督管理局通知,由巨石生物申报的注射用SYS6041药品临床试验申请已获得美国FDA批准,可以在美国开展临床试验。(每日经济新闻)贝瑞基因全资子公司与北京儿童医院签署合作框架协议4月15日,贝瑞基因发布公告称,公司之全资子公司北京贝瑞和康生物技术有限公司与首都医科大学附属北京儿童医院签订了《项目成果转化合作框架协议》。鉴于双方于2022年11月共同申报了由北京市科学技术委员会、中关村科技园区管理委员会委托的“首都临床特色诊疗技术研究及转化应用”项目“新生儿功能性出生缺陷的早筛早诊关键技术研究及产品研发”课题,并承担项目成果转化的任务。双方为推动项目成果的临床转化和商业化应用,经友好协商,达成合作框架协议。(北京商报)再鼎医药将于今年在国内递交艾加莫德预充式皮下注射剂型上市申请4月11日,再鼎医药合作伙伴argenx公司宣布,美国食品药品监督管理局(FDA)已正式批准了艾加莫德预充式皮下注射剂型,用于治疗乙酰胆碱受体(AChR)抗体阳性的全身型重症肌无力(gMG)成人患者和慢性炎性脱髓鞘性多发性神经根神经病(CIDP)成人患者。再鼎医药表示,目前在国内,艾加莫德已有静脉输注和皮下注射2种给药方式。再鼎医药将于2025年在国内递交艾加莫德预充式皮下注射剂型的上市申请。(界面新闻)东壁科技数据与微光医疗共建全球首个心血管领域高质量语料库近日,深圳东壁科技数据有限责任公司(以下简称“东壁科技数据”)与深圳市中科微光医疗器械技术有限公司(以下简称“微光医疗”)正式达成合作并签署合同,双方宣布将基于人工智能与大数据技术,联合开发“全球心血管领域科技成果高质量语料库”(以下简称“语料库”),加速心血管科研成果向临床转化与智能化应用,助力医疗AI技术革新。(深圳新闻网)人事变动Personnel Changes英科医疗:选举刘方毅为董事长,聘任陈琼为总经理英科医疗4月9日晚间公告,董事会会议同意选举刘方毅为公司第四届董事会董事长,同意聘任陈琼担任公司总经理,聘任于海生担任公司副总经理,聘任冯杰担任公司董事会秘书、财务总监。(金融界)凯赛生物曾原任公司副总裁,杨文颖任财务总监凯赛生物(688065)发布公告,公司于2025年4月14日召开董事会,审议并通过了聘任两位高级管理人员的议案。曾原被聘任为公司副总裁,杨文颖被聘任为公司财务总监,任期自董事会审议通过之日起至第二届董事会任期届满为止。(财中社)产 业 洞 察SHINE CONSULTANT01国内首款!信念医药血友病B基因治疗药物获批上市点击阅读全文产 业 研 报SHINE CONSULTANT012023年中国企业医疗健康管理白皮书022022年中国康复医疗行业研究报告03合成生物学产业链及应用场景042023年家用医疗智能器械商业路径发展报告05医疗产业链中数字化场景发展现况及挑战062022年药品市场生命周期研究之GLP-1RA篇07中国医疗器械蓝皮书(2023版)点击阅读全文近 期 活 动 回 顾SHINE CONSULTANT2025医药数智营销创新峰会,3月27日-28日 · 上海(点击查看)最 新 课 程SHINE CONSULTANT生物医药行业研究与投资逻辑(点击查看)全面汇总:医药全行业研究分析框架与投资逻辑详解(点击查看)联系我们Sunny Sun 孙女士T:021 6095 0241M:189 6294 0579(微信同号)E:sunny.sun@shine-consultant.com会议咨询媒体合作商务合作欢迎详询洽谈!SHINE CONSULTANT上海士研管理咨询有限公司成立于2005年,致力于为组织领导者提供沟通交流与专家智库平台。通过二十年沉淀与积累,覆盖了金融与投资、交通与运输、消费与文旅、医药与医疗、能源与资源、高科与电信、公用与政府等产业领域,服务着全球500强和万余家领导型企业,汇聚了百万余名机构决策者,并与千余家产业权威机构建立了战略伙伴关系。士研咨询秉承专业立身的理念发展队伍,现拥有百余名专业的资深人员,核心管理团队都具有十五年以上的专业经验。

一致性评价上市批准医药出海

2025-04-08

创新药营收百亿元、占比50%的门槛已被踏过,衡量大药企的创新转型该有新的维度了……撰文| Kathy行业里向来不缺惊喜。当恒瑞、中国生物制药两家中国头部药企,在2024年的创新药营收双双突破100亿元时,意味着药审改革后的第10个年头,传统药企们创新转型脚步,终于迈上了一个大台阶。10年前,药审改革政策的持续推动、资本的深度介入以及人才的大量回流共同掀起了一场持续至今的创新转型浪潮,一批传统药企踏上转型征程。创新转型也成了过去十年间产业发展的关键词之一。营收、净利润、研发投入创新药收入占比等等数据,成为了更加全面、客观地观察中国传统药企创新转型“进度”的标尺。在这之中,恒瑞医药、中国生物制药、复星医药、石药集团是具有断层优势的、当仁不让的创新转型“四战将”。对于以这四家公司为代表的本土药企来说,他们在创新转型路上的每一步,每一次的抉择与调整,都生长出了他们独一无二的轨迹,也为当下正处在蜕变期的中国制药行业,提供了范本或前车之鉴,甚至可能牵系着整个中国医药产业的未来走向。创新转型战役里,四战将的得与失、攻与守,是整个产业在穿越周期的缩影。这四家传统大药企在2024年都交出了一份可圈可点的创新转型答卷。它们在营收、净利润、创新药营收占比、研发投入及海外拓展等多个维度的表现,不仅反映了自身的发展实力,也为整个中国医药产业的创新转型提供了宝贵的经验和借鉴。转型关键词:创“新”高传统药企奔赴创新征程的故事起点,既有基于强大实力的迭代进化,也有面临瓶颈的求新求变,又有身处绝境的破局重塑和绝地求生……很长一段时间以来,创新药营收规模与占比成为产业观察他们转型深度与成效的尺子,衡量四战将转型成效的评判标准往往是“创新药营收100亿元与占比超过50%”。恒瑞达到了,并且业绩创下新高。历经三年沉淀,“药茅”恒瑞“重生”。2024年的营收、净利均超过2020年巅峰时期,创下新高,其中营收279.85亿元,同比增22.63%,归母净利润63.37亿元,同比增长47.28%,归母扣非净利润61.78亿元,同比增49.18%。业绩终于开启了反转式的增长。要知道恒瑞上一次创下业绩新高还是2020年,而彼时靠的是仿制药,当年恒瑞仿制药业务营收占比超六成。而到2024年,创新药业务已经成为核心驱动力,2024年创新药销售收入达138.92亿元(含税,不含对外许可收入),同比增长30.60%,占比49.6%,首次接近50%占比。从研发来看,恒瑞2024年内累计研发投入82.28亿元,同样创下历史新高,其中费用化研发投入65.83亿元,研发投入占营收比达到23.52%(资本化+费用化研发占营收比累计29.4%)。在2024年Citeline发布的“全球制药公司管线规模TOP25”榜单中,恒瑞位列第八。另外,根据弗若斯特沙利文资料,以2023年新分子实体创新药收入,及截至报告期末处于临床及更后期阶段的新分子实体在研创新药数量而言,恒瑞医药在中国制药企业中均名列前茅。持续的研发投入也步入收获期。截至2024年末,恒瑞已经已有19款1类创新药获批上市,形成肿瘤、代谢性疾病、自身免疫疾病、神经系统疾病四大战略板块的立体化布局,这种多治疗领域协同发展的模式有效分散了单一市场的风险,也为持续增长提供了多元动力。同样创下业绩新高的,还有中国生物制药。过去一年,中生制药营收和净利润均实现双位数增长,其中营收288.7亿元,同比增长10.2%;经调整归母净利润达34.6亿元,同比增长33.5%。值得注意的是,中生制药的创新产品收入也迈过了百亿元门槛,来到120.6亿元,增长21.9%,创新产品占总收入比例达到41.8%。虽未过半,也在逐年逼近。中生制药也在其业绩说明会中直言“随着创新产品密集上市,公司力争在今年底明年初实现创新产品收入过半。”有这样的底气自然离不开产品的加持。据年报来看,2024年中生制药共有6款创新药上市,其中包括4个1类新药。总体来说,截至2024年末,其创新产品已达到17个,预计到2025年底将达到22个。中国生物制药董事会主席谢其润也对外透露,未来每年将有约5个创新产品获批,2027年公司创新产品将超过30个,加速创新驱动发展。从研发投入来看,2024年中国生物制药研发投入费用达到50.9亿元,占总收入比例达17.6%,其中约78%投入到创新药研发中,投入金额同比增长约17.2%。在研管线方面,截止2024年底,中生制药共有36个肿瘤领域的创新候选药物处在临床及以上开发阶段,包括3个产品处在上市申请阶段,8个产品处在临床III期或注册临床,11个产品处在临床II期,以及14个产品处在临床I期。同时,中生制药以“自研+BD”双轮驱动,如2024年与勃林格殷格翰达成战略合作、与礼新医药签署了股权投资及战略合作协议、今年2月与先为达生物签署独家战略合作协议、3月与清普生物合作……通过BD合作斩获重磅产品。相较于恒瑞与中生制药已经较为明晰的转型前景,当核心产品恩必普面临集采压力及专利陆续到期时,石药似乎还未找到一款真正意义上的创新产品来接续。也有人评价“今天的石药正处在三四年前恒瑞经历过的阵痛期”。近日,石药发布了2024年财报,营收约290亿,同比减少7.76%;股东应占利润为43.28亿元,同比减少26.31%。这是石药集团近10年来首次出现“营收、净利润双降”的情况。利润连续两年下降,原因还是在于集采持续冲击业绩,成药业务承压。恩必普面临的困局无需多提,抗肿瘤药物津优力等关键产品也受集采影响价格大幅下调,销售额明显萎缩。虽然业绩承压,但石药依然保持着对研发的高度重视和持续投入。2024年,其研发费用显著增长,研发费用升至51.91亿元,同比增长7.5%,占成药业务收入的21.9%,这一数字是5年前的2倍还多。持续高额的投入为创新研发注入动力,也是未来翻盘的基石。目前,石药在研创新药和创新制剂200余项,其中大分子90余项,小分子60余项,新型制剂50余项,160余个临床试验正在进行中,III期临床试验近60项。且近年来,石药集团在研产品频繁获得交易,代表着石药转型升级的决心。从成果上来看,石药集团在小分子领域率先使用AI技术进行设计筛选取得了不错的成绩。公司自主开发的AI小分子药物设计平台产出的YS2302018和SYH2039,分别被授权予阿斯利康和百济神州。并且,这两笔交易的潜在金额均超过百亿元。在内部整合上,石药也动作频频。2023年下半年,石药集团对巨石生物增资,切入创新药赛道;后又在去年1月收购石药百克,完善创新药平台。此外,去年8月石药中选景峰医药重整投资人,濒临退市的中药企业景峰医药也获得了石药集团的青睐。春寒料峭的还有复星医药。2024年,复星医药制药业务实现收入289.24亿元,同比下滑4.29%。其中抗感染核心产品、中枢神经系统核心产品营收同比均降超两成。但复星医药同样坚定着其创新的决心。2024年,复星医药的研发投入共计55.54亿元。其中,制药业务研发投入49.1亿元,占该业务收入的16.98%。不久前的复星医药年报沟通会中,其董事长吴以芳表示“复星医药要想真正成为全球领先的制药企业,创新无疑是最为关键的驱动力。我们必须持之以恒提升自身的创新能力和水平。”四家本土传统大药企,虽然有的走过阴霾,有的营收净利依然承压,有的仍在消化业绩不利因素,虽然际遇各不相同,但有一点是四战将乃至更多正在创新转型中的药企们的共识:在创新维度上走得更深入。 推荐阅读 * 本土大药厂,集体大“反攻”* 恒瑞营收净利双增为何不被买账?石药、复星、中生制药,创新转型“四战将”2023年成色如何?还缺什么?国际化:八仙过海创新药成为药企当家主旋律的同时,“国际化”也成为生存与竞争的必要筹码。复星可以算得上是走在国际化合作及全球化运营方面的行业前列,十余年间国际化优势明显,覆盖了美国、欧洲、非洲、印度和东南亚等海外市场,海外商业化团队约1000人。这是其他三家乃至更多中国药企们都无法比拟的。从海外业务营收规模来看,复星医药遥遥领先,其2024年实现海外收入112.97亿元,占营收比重27.51%,是四战将中最高的。此前复星医药管理层接受E药经理人专访时透露,国际市场营收占比目标是早日突破50%。年报显示,美国市场贡献了复星医药40%的海外收入,成为其国际化战略的重要支点。与此同时,复星医药更在美国市场组建了创新药商业化团队,加速推进其海外商业化进程。从产品上来看,多款大分子抗癌药进入欧美主流市场。比如斯鲁利单抗,是全球首个获批用于广泛期小细胞肺癌一线治疗的PD-1抑制剂,也是目前唯一在欧盟获批用于该适应证的PD-1单抗。复星医药的全球化披荆斩棘的能力也令人咋舌。斯鲁利单抗已在包括中国、欧洲、东南亚等30多个国家获批上市;更早实现出海的曲妥珠单抗更是已经已在包括中美欧等50多个国家和地区获批上市。产品出海之外,近年来,复星医药也多次强调其全球化运营的能力。从年报来看,复星医药在制药与医疗器械方面的业务已覆盖美国、欧洲、非洲、印度和东南亚等海外市场,海外商业化团队超1000人。在开拓海外市场方面,以子公司复宏汉霖为例,已经与Accord、Abbott、Eurofarma、KGbio、Organon及Dr.Reddy’s等20多家国际生物制药企业建立深度合作,共同拓展全球市场。恒瑞的出海表现同样颇有“大杀四方”之势。虽然过去一年恒瑞的海外销售收入同比增长16.07%至7.16亿元,规模无法与复星相匹敌。但BD交易却属实精彩,自2023年起开启出海狂飙,截至报告期末已累计拿下13笔海外授权合作。BD交易连续两年数量攀升的背后,更深远的意义在于恒瑞的研发创新力量正在得到国际认可。除了传统的自主出海与爆发式增长的BD出海,恒瑞还解锁了NewCo模式,将GLP-1产品组合卖给美国Kailera公司,首付款加潜在里程碑金额高达60亿美元,并持有对方19.9%股权。产品海外获批捷报频传、BD屡获青睐的同时,恒瑞的国际化还有另一个层面:自身研发体系的全球化。2024年恒瑞的研发管线中具有全球权益的创新药占比提升至60%,海外临床试验数量同比增长120%,这种战略重心的迁移标志着恒瑞正从“中国新”向“全球新”迈进,其在美国、欧洲设立的研发中心已聚集超过300名科学家。石药则是在AI制药领域里“吸金”。AI技术的筛选平台是石药的研发重点之一,2023年8月时,石药接连与晶泰科技和英矽智能两家国内头部AI制药公司达成合作,强势入局AI制药。成果也很快到来,AI小分子药物设计平台在2024年达成两笔BD,分别和AZ与百济。2024年10月,石药将一款临床前创新小分子脂蛋白(a)抑制剂独家授权给阿斯利康,用于开发新型降脂疗法,以及多种心血管疾病的单一疗法或联合疗法。就此,石药集团将获得1亿美元首付款,以及高达19.2亿美元的里程碑付款+分级特许权使用费。而后,2024年12月,石药集团将自研的新型MAT2A抑制剂(SYH2039)全球权益独家授权给百济神州,再次获得1.5亿美元的预付款,未来还将有最高1.35亿美元的里程碑付款、15.5亿美元的销售里程碑付款,以及基于产品年度销售净额的分层销售提成。石药还曾预计其AI制药平台将有超过40个创新药及新型制剂药物,以及超过60个仿制药上市。对中生制药来说,国际化也是多年来的坚持。中生制药首次明确提出国际化战略,可以追溯到2021年,当年其成立了海外子公司invoX Pharma,负责中国以外的研发和业务开发活动,主要专注于集团在国外的研发和业务发展活动,目前已完成对多家全球领先的创新研发平台的收购。尤其是invoX以约1.61亿美元全现金交易收购英国生物技术公司F-star,成为了近年来唯一获得美国外国投资委员会(CFIUS)批准的涉及中国企业的生物医药并购项目。国际化的重要性已经不用再铺陈,国际化也并没有标准的打法与模式,不管是内卷带来的环境倒逼,还是主动出击,国际化都是一项需要秉持长期主义理念的耐心战略。不好走,但必须走。四战将曾凭借传统业务构筑起坚固的产业堡垒,在创新的号角下踏上转型征程。它们的营收曾增长迅猛,也一度面临瓶颈。历经多年蛰伏,他们正陆续进入创新转型的收获期,跨过创新药的百亿元门槛后,还有更长的路等着他们披荆斩棘、开疆拓土。一审| 黄佳二审| 李芳晨三审| 李静芝精彩推荐大事件 | IPO | 融资&交易 | 财报季 | 新产品 | 研发日 | 里程碑 | 行业观察 | 政策解读 | 深度案例 | 大咖履新 | 集采&国谈 | 出海 | 高端访谈 | 技术&赛道 | E企谈 | 新药生命周期 | 市值 | 新药上市 | 商业价值 | 医疗器械 | IND | 周年庆大药企 | 竞争力20强 | 恒瑞 | 石药 | 中生制药 | 齐鲁 | 复星 | 科伦 | 翰森 | 华润 | 国药 | 云南白药 | 天士力 | 华东 | 上药创新药企 | 创新100强 | 百济 | 信达 | 君实 | 复宏汉霖 | 康方 | 和黄 | 荣昌 | 亚盛|康宁杰瑞|贝达|微芯|再鼎|亚虹跨国药企|MNC卓越|辉瑞|AZ|诺华|罗氏|BMS|默克|赛诺菲|GSK|武田|礼来|诺和诺德|拜耳供应链|赛默飞|药明|凯莱英|泰格|思拓凡|康龙化成|博腾|晶泰|龙沙|三星启思会 | 声音·责任 | 创百汇 | E药经理人理事会 | 微解药直播 | 大国新药 | 营销硬观点 | 投资人去哪儿 | 分析师看赛道 | 药事每周谈 | 中国医药手册

财报

2025-04-04

·药事纵横

声明:因水平有限,错误不可避免,或有些信息非最及时,欢迎留言指出。本文仅作医疗健康相关药物介绍,非治疗方案推荐(若涉及);本文不构成任何投资建议。在创新药行业,逃离内卷的方式是出海,风浪越大鱼越贵!据统计,2025Q1国内有 6款ADC成功出海,其中包括信达生物、映恩生物、乐普生物、启德医药和石药集团。信达生物1 月 2 日,信达生物与罗氏达成全球合作协议,将靶向 DLL3 的新一代 ADC 药物 IBI3009 的开发、生产及商业化权益授予罗氏,交易总额最高达 10.8 亿美元,包括 8000 万美元首付款及里程碑付款。该药物针对小细胞肺癌(SCLC)的 I 期临床已完成首例患者给药,计划与罗氏 PD-L1 抑制剂阿替利珠单抗联合开发。映恩生物1月7日,映恩生物将 EGFR/HER3 双抗 ADC 药物 DB-1418 的海外权益授予 Avenzo Therapeutics,获 5000 万美元首付款及最高 11.5 亿美元里程碑付款;1 月 13 日,其 HER2 ADC 药物 DB-1303 获三生制药 2500 万美元首付款及 4200 万美元里程碑付款,加速中国商业化布局。据不完全统计,映恩生物 2023 年以来通过 6 笔 ADC 授权交易累计潜在金额超 50 亿美元,领跑国产 ADC 出海赛道。启德医药1月24日,启德医药在苏州研发总部举行了重大商务合作签约仪式,与美国药企Biohaven和韩国药企AimedBio达成重大商务合作签约。合作内容包括启德医药同类首创ADC药物GQ1011的全球开发与商业化独家授权,以及创新生物偶联核心平台技术的授权许可,“赋能”美国与韩国合作伙伴共计21个靶点的ADC药物创新,交易总金额超过130亿美元。在研管线乐普生物1月22日,乐普生物(02157.HK)与纳斯达克上市的 ArriVent Biopharma, Inc.(AVBP.O,下称 ArriVent)就针对消化道癌的潜在同类最佳抗体偶联药物 MRG007达成一项超 12 亿美元的全球独家许可协议。乐普生物斩获一笔高达4700万美元的初期及近期里程碑一次性付款,并有望在未来实现最高11.6亿美元的开发、注册及销售等多个关键阶段的里程碑收益。此外,公司还将依据大中华区以外市场的净销售额,按比例获得分级特许权使用费。石药集团2月19日,石药集团发布公告:石药集团巨石生物与Radiance Biopharma达成协议,后者将获得巨石生物自主研发的重组抗人类受体酪氨酸激酶样孤儿受体1(ROR1)抗体偶联药物SYS6005项目在一定区域范围内的开发和商业化等权利。巨石生物将获得1500万美元首付款;以及相应里程碑款项,其中开发里程碑款项累计不超过1.5亿美元,销售里程碑款项累计不超过10.75亿美元。总计不超过12.4亿美元。参考资料:各公司官网-END-2025CMC-CHINA药博会 • 展位火热预定中!

引进/卖出抗体药物偶联物临床1期临床2期

100 项与 Shenzhen Megalith Biotechnology Co., Ltd. 相关的药物交易

登录后查看更多信息

100 项与 Shenzhen Megalith Biotechnology Co., Ltd. 相关的转化医学

登录后查看更多信息

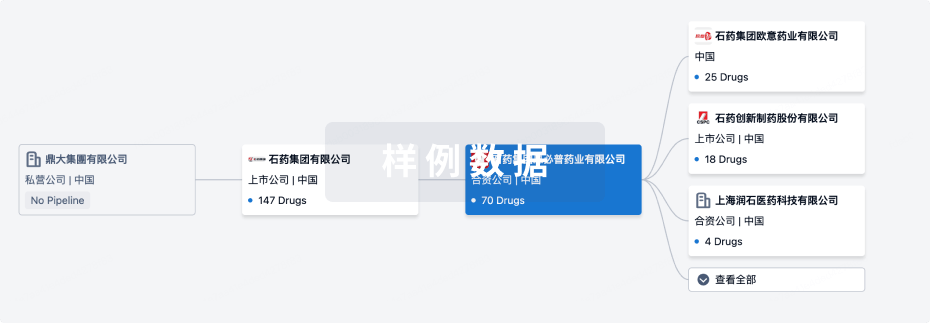

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2025年09月26日管线快照

无数据报导

登录后保持更新

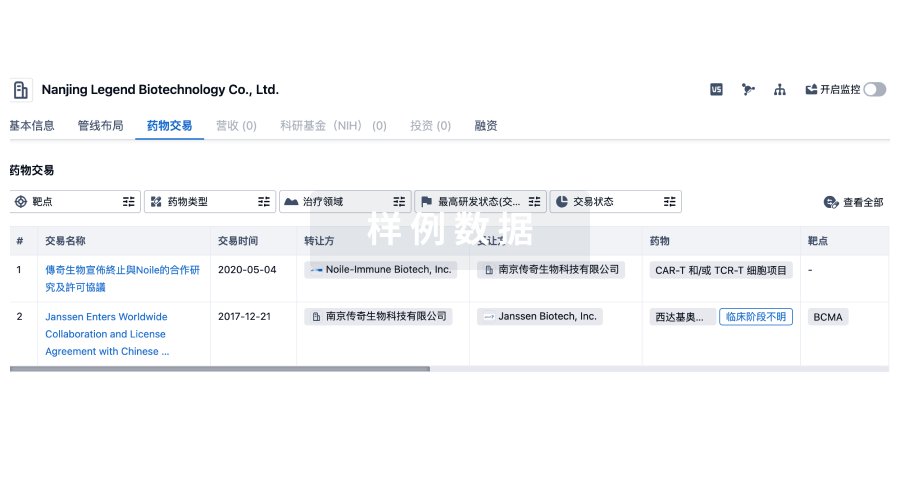

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

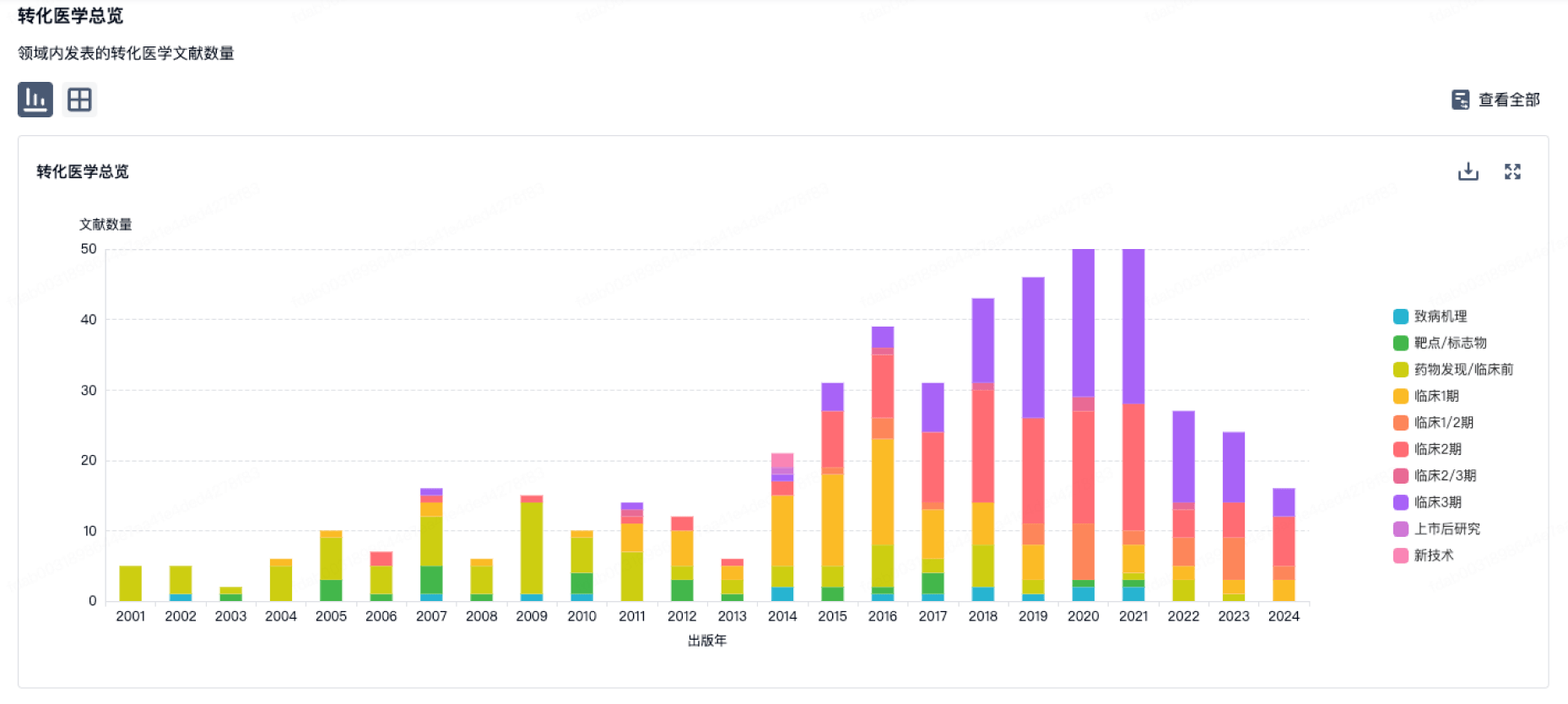

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

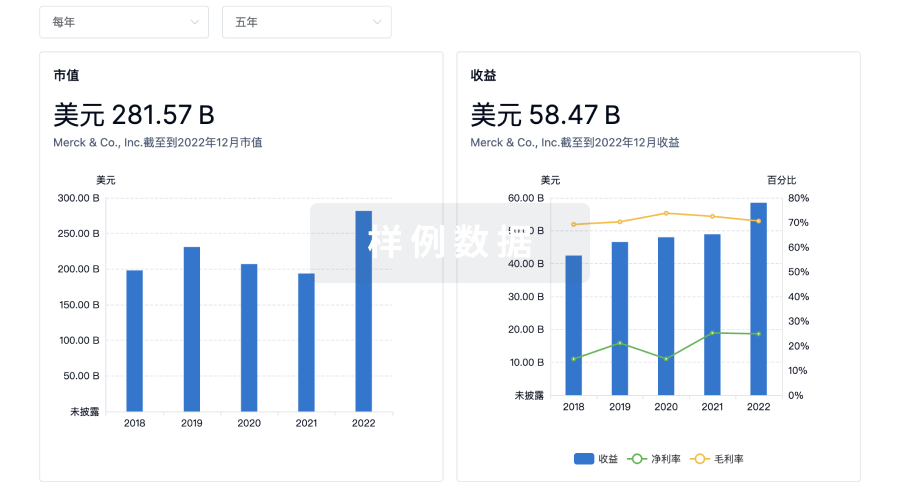

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

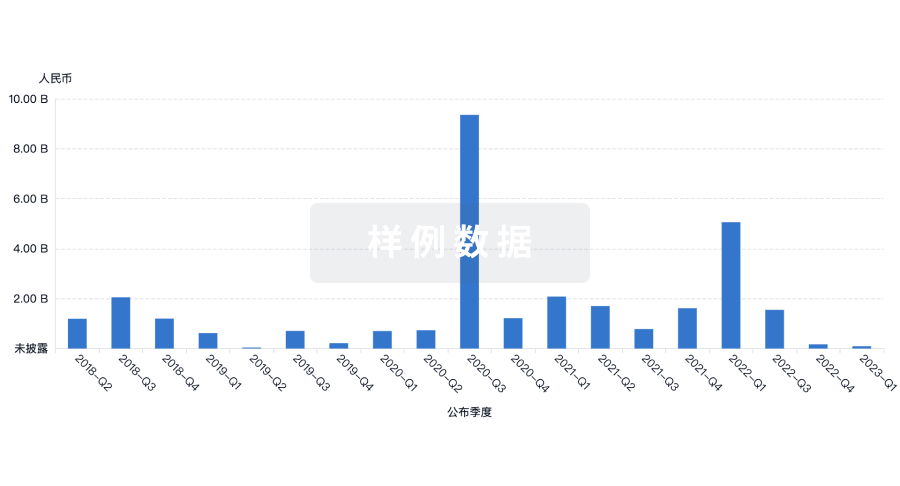

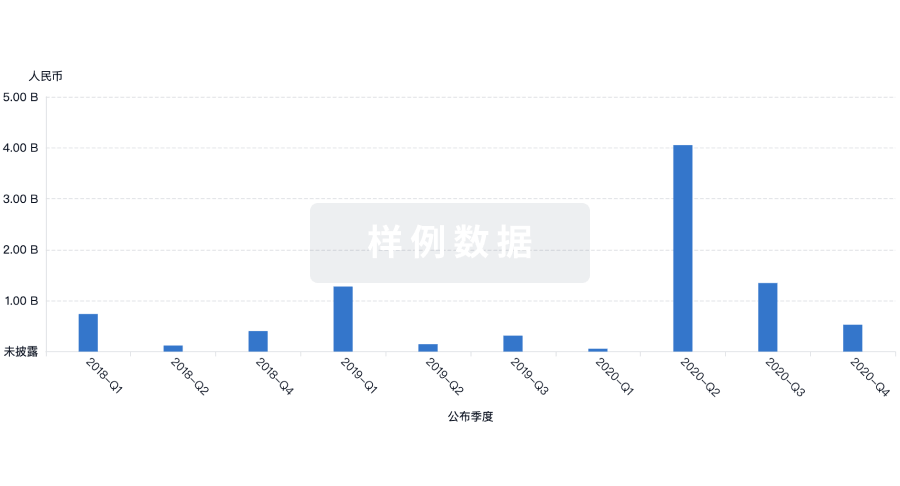

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

Eureka LS:

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用