预约演示

更新于:2025-05-07

Innomax Biomedical Technology (Shanghai) Co., Ltd.

英诺迈博生物医药科技(上海)有限公司|合资公司 | 私营公司|2021|中国上海市

英诺迈博生物医药科技(上海)有限公司|合资公司 | 私营公司|2021|中国上海市

更新于:2025-05-07

概览

标签

肿瘤

ADC

抗体

疾病领域得分

一眼洞穿机构专注的疾病领域

暂无数据

技术平台

公司药物应用最多的技术

暂无数据

靶点

公司最常开发的靶点

暂无数据

| 疾病领域 | 数量 |

|---|---|

| 肿瘤 | 2 |

| 排名前五的药物类型 | 数量 |

|---|---|

| 抗体 | 1 |

| ADC | 1 |

| 排名前五的靶点 | 数量 |

|---|---|

| nectin-4(细胞黏附分子nectin-4) | 1 |

关联

2

项与 英诺迈博生物医药科技(上海)有限公司 相关的药物靶点 |

作用机制 nectin-4抑制剂 |

在研适应症 |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

靶点- |

作用机制- |

在研适应症 |

非在研适应症- |

最高研发阶段临床前 |

首次获批国家/地区- |

首次获批日期- |

100 项与 英诺迈博生物医药科技(上海)有限公司 相关的临床结果

登录后查看更多信息

0 项与 英诺迈博生物医药科技(上海)有限公司 相关的专利(医药)

登录后查看更多信息

16

项与 英诺迈博生物医药科技(上海)有限公司 相关的新闻(医药)2025-02-12

撰稿 | 于广淼

来自 | 蒲公英Ouryao

有时,我们发现,自己咬着牙走了很长的路。

2024年,面临的挑战远比预期更加复杂和严峻,药品和器械集采的价格管控,迫使行业向精细化转型。随着集采政策的深入推进,降价潮必将袭来,企业必须在成本和质量方面做好准备。

2025年国家集采可能面向市场规模较大、竞争较为充分的的血液和造血系统药物、神经系统药物等90个仿制药品种,这不仅是对药品质量和安全的严峻考验,也对企业生存构成巨大压力。

2024年,资本寒冬仍未结束,2024中国医疗健康领域一级市场共发生1465起投融资事件,同比下降26.75%,融资金额总计736.97亿人民币,同比下降10.40%。

这场持续的资本寒冬中,不少公司的估值被一压再压,即使谈妥也可能面临无理由的跳票,约定的投资数额突然被腰斩,或者只到账一部分钱就没了下文,更有甚者一分钱没见着就不了了之。缺少资本的持续输血,很多企业撑不到下一轮融资。

地缘政治的变化也将给医药行业带来不小冲击,尤其是“特朗普2.0”政策可能加重的关税压力。美国是我国医药出口的最大市场,2024年我国对美医药出口金额达到170.62亿美元,占总出口的16.7%。若新一轮关税政策加大对医药产品的打击,尤其是康复器具、一次性耗材和医用敷料等领域,出口同样面临巨大挑战。

《2024年9月13日美发布提高部分对华301关税最终措施》

悲观者永远正确,乐观者永远前行。

新一轮的增长未能如期而至,低谷期比预想中更加漫长。或许,只有怀抱乐观的心态,才能在这段低谷中看到潜藏的机会:

融资环境复苏

生物医药行业资本遇冷的一个重要原因在于全球主要经济体通过加息抑制疫情后带来的通胀压力,导致股权融资成本迅速上升。在这种环境下,许多医药企业的融资需求很难得到满足,资本的紧张进一步加剧了行业的困境,2022年和2023年,医药行业的投融资金额分别下降了54.12%和30.13%。

我们判断,2025年,全球货币政策有望进一步宽松,预计将降低资金成本,推动医药行业投融资持续回暖。从国内看,2024年12月9日召开的中央政治局会议积极定调,我国将实施“适度宽松”的货币政策,为14年以来首次从“稳健”调整到“适度宽松”;

从海外看,美国自2024年9月进入降息周期,预计2025年还将再降两次。而在欧洲,由于消费和工业疲软,欧元区同样有可能维持宽松的货币政策。对于许多新兴市场而言,目前的政策利率仍高于中性水平,未来降息空间较大。

在全球货币宽松的背景下,海内外资本的活跃度将大大提高,凭借我们的临床成本、CRO和CDMO等供应链的优势,我们的医药企业在估值、投入成本方面将占有优势,这将有助于医药企业获得资金支持。

新型的交易模式

在过去一年,IPO几乎完全停滞的情况下,层出不穷的天价Licenseout和并购案例,尤其是日益流行的NewCo合作,为仍在从事生物医药投资的机构提供了一条勉强可称之为“退出”的途径。

Licence-out是指将自身知识产权(如专利、技术平台等)授权给另一家企业在特定地区或市场进行商业化开发,就能获得一笔巨额的预付款和后续的销售分成。2024年前三季度国内药企达成了约73项License-out授权合作,累计交易总金额336亿美元,较上年同期增长100%。部分品种首付款和近期里程碑付款达上亿美元,可以直接回流到自身的研发资金池中,或者用于支持新的研发项目。

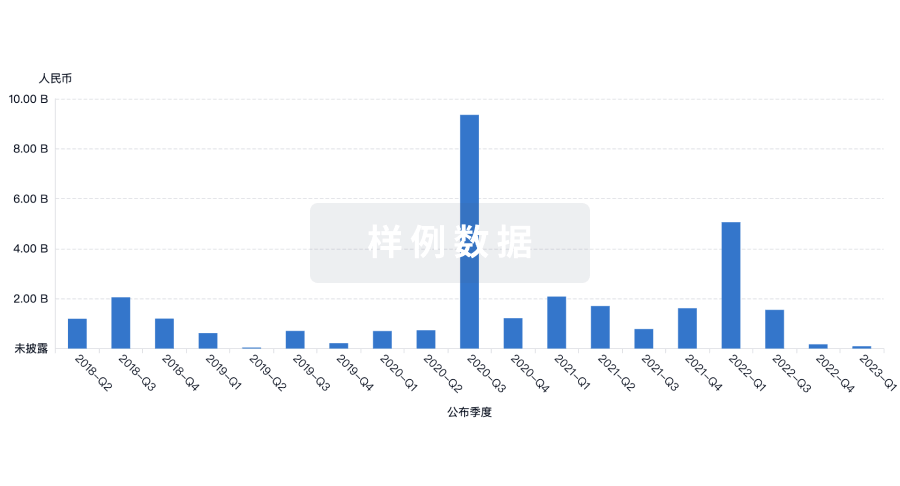

《License-out交易趋势》,数据来源:粤开证券

NewCo是指企业将特定的业务或技术剥离出来,通过与海外资本合作成立新公司独立运营,以公司海外上市或被并购实现退出。2024年先后有恒瑞、康诺亚、嘉和生物和岸迈生物成功利用NewCo吸引多元化投资,获得现金回报和管线股权。

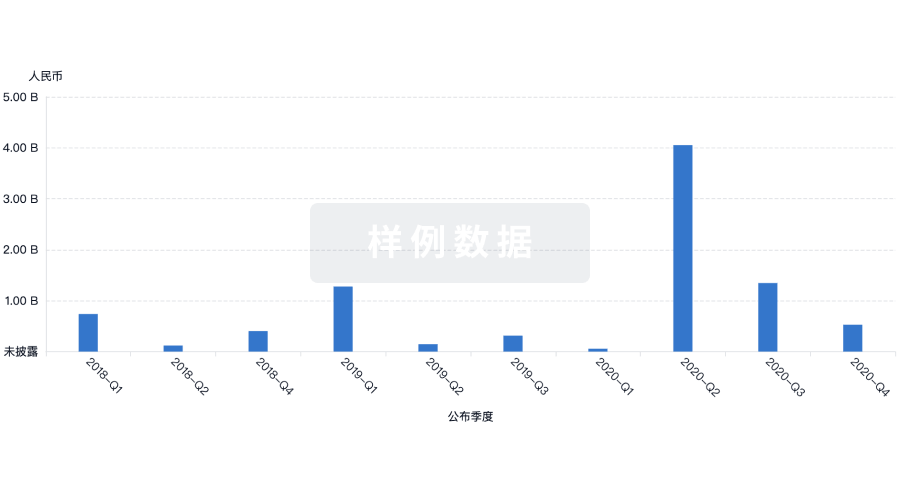

《2024newco案例》

创新药企业在采用Licence-out或NewCo模式时,仍面临一个核心问题,那就是如何为投资人带来回报。投资的本质是追求回报,而创新药的融资环境依然与IPO密切相关。只有通过降低IPO门槛,促进股权在市场上的流通,并使市场能够对企业进行合理定价,才能为企业提供真正可持续的融资出路,我相信我们的二级市场会逐步向创新药放宽上市的标准,让死气沉沉的水潭重新活跃起来。

星星之火

中国的医药人在全球舞台上是独一无二的,自2009年以来,我们涌现了大量从零起步、最终成功上市的生物医药企业。这背后有着一批年轻且富有远见的核心高管,他们深谙中国医药市场,积累了丰富的行业资源。尽管资本寒冬与经济下行给行业带来了挑战,但作为制造业大国,我们面临的更多问题是产品的高度同质化,导致行业竞争愈加激烈,陷入了内卷的困境。在这种环境中,只有那些能够真正满足市场需求、精准把握消费端的人才,才能帮助企业脱颖而出。

中国医药行业的同仁,尤其是那些深刻理解市场需求、具有创新精神的从业者们,现在是最好的时机,勇敢走出创业之路,携手创新,满足市场上亟待解决的需求。只有通过共同努力,才能打破行业瓶颈,迎来新的增长机遇。

自蒲公英创投成立以来,我们已投资了包括祥根生物、粒影生物、英诺迈博、维他智联、新动生物等在内的多家优秀企业。我们希望依托蒲公英平台强大的资源优势,借助其120万+制药领域的专业用户,为更多优质项目提供全方位的支持,包括媒体推广、供应链管理、投融资对接、公共关系策划及场地资源等,助力其实现快速成长。

让我们一起在这个寒冷的冬季坚定前行。

因为,你我皆是同行者。

关于作者

于广淼,来自蒲公英创投,专注生物医药领域早期项目孵化及投资。从事美元基金及相关资产管理业务多年,投资经验丰富,深度研究跨境资管及合规。

投资孵化案例:粒影生物、英诺迈博、维他智联、新动生物等等。

推荐阅读:

蒲公英Ouryao视频号

投稿、广告、商务合作:

Qinrenlvcha

核酸药物

2024-10-23

·创鉴汇

▎药明康德内容团队编辑

抗体偶联药物(ADC)将单克隆抗体的特异性和高细胞毒性的药物结合,被誉为癌症治疗的“魔法子弹”。近年来,ADC的一系列发展引起了医药界的广泛关注。多个大型药企完成了在ADC领域的收购、交易或投资,持续在此领域进行深度布局。据不完全统计,今年第三季度,至少已有8家ADC开发公司完成了新一轮融资。值得关注的亮点如下:

单笔融资金额普遍较大: 在8起融资事件中,有5起的融资规模超过亿元。

创新荷载药物为热点研发方向:如N-肉豆蔻酰转移酶抑制剂、放射性同位素等,获得融资的公司包括Myricx Bio和Convergent Therapeutics。

中国公司受到关注:获融资公司中,有3家来自中国,分别为智康弘义、英诺迈博及达石药业。

Myricx Bio完成9000万英镑融资

7月8日,Myricx Bio宣布完成9000万英镑的A轮融资,由Novo Holdings和Abingworth共同领投。

本轮融资将用于构建专有的N-肉豆蔻酰转移酶抑制剂(NMTi)的抗体偶联药物(ADC)有效载荷平台,推进其NMTi-ADC产品线。NMT是一种酶,可将特定的脂质修饰添加到几个蛋白质靶标上,这些靶标是癌细胞存活的关键。Myricx正在推进ADC管线,以解决基于其NMTi有效载荷化学平台的肿瘤学中严重未满足的需求,并已在多种实体瘤相关抗原和癌细胞类型中显示出临床前疗效和安全性。

Convergent Therapeutics完成4000万美元融资

9月24日,Convergent Therapeutics完成4000万美元A轮融资,由Novo Holdings进行投资。

Myricx Bio专注于开发将放射性同位素与抗体偶联生成基于抗体的靶向核药疗法。该公司的主打候选疗法CONV01-α是一种与锕-225(Ac-225)结合的单克隆抗体,一款靶向PSMA的潜在“best-in-class”α粒子放射性疗法,已经进入2/3期临床开发阶段。在1/2期临床试验中,44%接受一剂CONV01-α治疗的转移性去势抵抗性前列腺癌患者的前列腺特异性抗原(PSA)水平下降超过50%。值得一提的是,这些患者中有一半曾经接受过其他类型的核药疗法治疗。

AIMEDBIO完成400亿韩元B轮融资

7月31日,AIMEDBIO完成400亿韩元B轮融资。此轮融资由三星生命科学基金领投,财务投资者Intervest,以及新投资者DS Asset Management和Mint Venture Partners参与,现有投资者Yuhan Corporation和三星生命公益基金会也参与了后续投资。

AIMEDBIO计划将这笔资金用于其主导产品FGFR3靶向抗体偶联药物(ADC)AMB302的临床前开发,及颅脑疾病后续管线的研发。同时,AIMEDBIO亦将致力于强化与全球医药公司的合作,开发下一代可穿透血脑屏障(BBB)的ADC和颅脑疾病治疗药物。

智康弘义完成数亿元A+轮融资

7月31日,智康弘义完成数亿元的A+轮融资。作为一家创新驱动的生物技术企业,智康弘义专注于疾病生物学和转化医学研究,已经在肿瘤、肾病等领域推出了多款创新药物。

该公司在肿瘤领域的核心产品是靶向CDH3的抗体偶联药物BC3195。该产品采用与CDH3蛋白具有较高亲和力并展现出良好内吞活性的抗体,同时采用经临床验证、具有“旁观者效应”的连接子和有效载荷vc-MMAE,以进一步提高临床开发成功率和满足未来不同场景临床需求。据新闻稿介绍,BC3195在临床前研究中表现出优异的肿瘤抑制活性,在多个肿瘤模型中的肿瘤生长抑制率大于100%。该产品目前正在中美同步进行开展1期剂量优化和剂量扩展研究。

OS Therapies完成IPO融资

7月31日,美国生物医药公司OS Therapies宣布IPO融资,募集资金总额为640万美元。该公司将利用这笔资金推进其候选产品OST-HER2和OST-tADC的临床开发,并发现和开发新的候选产品。

OS Therapies主要聚焦于抗体偶联药物和免疫疗法的研发,其主要候选产品OST-HER2是一种创新的免疫疗法,使用了生物工程化的细菌李斯特菌(Lm)的HER2型来触发对表达HER2的癌细胞的强烈免疫反应,已在复发性切除骨肉瘤患者中开展了一项可能至关重要的2b期临床试验,OST-HER2已获得美国FDA的罕见儿科疾病认定和快速通道以及欧洲药品管理局(EMA)的孤儿药资格。

OS Therapies还在开发OST-tADC,这是一种专有的下一代ADC平台。这项先进的技术包含pH敏感的硅基连接子,可在肿瘤微环境中(其pH值低于体内其它部位)选择性释放多种治疗剂。这种方法旨在最大限度地提高治疗效果,同时减少对健康细胞的损害。OS Therapies已在各种癌症的鼠模型中完成了初步的安全性和有效性概念验证。

英诺迈博完成天使+轮融资

7月23日,英诺迈博完成了天使+轮融资,具体融资金额暂未披露,本轮融资由蒲公英(深圳)医药创投领投。据悉,英诺迈博将使用本轮融资用于整合其蛋白质组学技术平台和药物研发,以打造多个具有“best-in-class”潜力的ADC管线。

英诺迈博是一家以大数据和蛋白质组学技术驱动的靶向药物研发公司,同时也致力于新型精准医疗决策工具的开发。公司基于蛋白质组学技术和多种高临床相关度疾病模型库,建立了独特的药物研发决策工具平台,并通过AI技术推动自主研发新药管线与IVD产品的高成功率开发。英诺迈博致力于为新药研发提供多环节数据支持,并已经研发出多条创新概念的临床前ADC新药管线。此次融资,将有助于英诺迈博实现旗下ADC药物的高效研发,并推动公司基于该产品的联合疗法的开发,必将为精准医疗的进一步开发注入新的动力。

读者们请星标⭐创鉴汇,第一时间收到推送

免责声明:药明康德内容团队专注介绍全球生物医药健康研究进展。本文仅作信息交流之目的,文中观点不代表药明康德立场,亦不代表药明康德支持或反对文中观点。本文也不是治疗方案推荐。如需获得治疗方案指导,请前往正规医院就诊。

版权说明:本文由药明康德内容团队根据公开资料整理编辑,欢迎个人转发至朋友圈,谢绝媒体或机构未经授权以任何形式转发/复制至其他平台。转发授权请在「创鉴汇」微信公众号留言联系我们。

更多数据内容推荐

点击“在看”,分享创鉴汇健康新动态

抗体药物偶联物并购

2024-10-16

·创鉴汇

▎药明康德内容团队编辑

上海高度重视生物医药科技创新和产业发展,加快打造全球生物医药研发经济和产业化高地。2024第三季度,至少43家中国创新药公司完成了新一轮融资,上海公司包揽了其中的1/4以上。据不完全统计,第三季度16家上海创新药公司获融资,已披露融资总额超17亿元。值得关注的亮点包括:

抗体药物吸引大量融资:至少6家获融资公司开发抗体药物,包括麦济生物、洛启生物、宝济药业、天辰生物、礼新医药、英诺迈博,其中4家公司融资金额为亿元级。

细胞疗法新锐为关注热点:至少5家获融资公司正在推进细胞疗法研发,包括复星凯特、贝斯生物、以慈生物、椎元医学、跃赛生物,其中4家是2021年及之后成立的新锐公司。

抗肿瘤持续受到关注:过半获融资公司布局了抗肿瘤药物研发,如同源康医药、宝济药业;罕见病、血液系统疾病也受到了较为广泛的关注,均有超三成的公司正在推进相关领域的管线开发。

同源康医药:小分子抗肿瘤药物研发公司

8月20日,同源康医药正式在香港上市,IPO的净资金募集额约为5.06亿港元,约70%将用于核心产品的研究、开发及商业化,约20%将用于其他候选产品研发,约3%将用于潜在战略收购或合作机会。

同源康医药成立于2017年11月,专注于研发用于癌症治疗的小分子靶向疗法,尤其是针对NSCLC和CDK家族。其较快进展的两款药物是第三代EGFR抑制剂奥西替尼的氘代药物TY-9591以及CDK4/6抑制剂帕博西尼的氘代药物TY-302。除核心产品TY-9591外,同源康医药正在研发差异性的治疗组合,其中TY-3200是一款靶向EGFR的蛋白降解靶向嵌合体,拟开发治疗非小细胞肺癌,该产品目前处于临床前研究阶段。

大睿生物:siRNA药物研发公司

7月19日消息,大睿生物(Rona Therapeutics)宣布完成A+轮3500万美元融资。该轮融资由LongRiver江远投资领投,参与投资方包括昭德投资、博远资本、中启资本和礼来亚洲基金等。大睿生物致力于研发核酸创新药,用于代谢性疾病和中枢神经退行性疾病的治疗,本轮融资将用于推动创新的siRNA代谢管线项目进入全球开发,并扩展夯实中枢神经系统及其他领域的肝外递送平台。

大睿生物成立于2021年,正在推进基于新一代siRNA平台生成的siRNA管线项目,潜在首个RN0191管线PCSK9 siRNA项目已完成澳大利亚和中国的1期临床研究,正在推进高胆固醇血症的2期临床开发;针对APOC3基因的双链小干扰RNA(siRNA)药物RN0361也于近日在澳大利亚获批1期临床研究,旨在评估在甘油三酯升高的成人受试者中皮下给药的安全性、耐受性、药代动力学和药效学效应。

麦济生物:抗体药物研发公司

8月2日,创新抗体药物研发公司麦济生物宣布成功完成B轮融资,融资金额超2亿元人民币,投资机构包括天瑞丰年、湘江国投、开源思创、山东财金集团以及江西青创投等。

麦济生物成立于2016年,专注于过敏和自身免疫型慢性炎症疾病的治疗领域。该公司在研药物MG-K10是一款靶向IL-4Rα的单抗药物,其特应性皮炎适应症已进入临床3期,哮喘正启动临床3期研究。该产品具有半衰期延长特性,可实现同靶点药物两倍的给药间隔。

洛启生物:纳米抗体创新药研发公司

7月31日,上海洛启生物宣布完成近2亿元人民币B2轮融资,由启明创投领投,黄埔生物医药基金、九域投资参与,老股东盛迪投资持续加码。此次融资的资金将主要用于推进其基于“吸入式大分子药物研发平台”研发的两款吸入抗体药物的临床2期研究,同时丰富其自免管线。至此洛启生物B轮融资落下帷幕,累计融资近3亿元人民币。此前,洛启生物已完成由盛迪投资领投、国生资本参投的B1轮融资。

洛启生物成立于2017年,专注于吸入式纳米抗体药物研发。该公司的吸入式纳米抗体哮喘治疗药物LQ036已在中国和澳大利亚完成临床1期研究,正在中国开展临床2期研究。另一款在研药物LQ043H已完成中国临床1a研究,展现出优异的安全性及药物耐受性,即将开展1b/2期临床。

宝济药业:重组蛋白药物和抗体药物研发公司

7月19日消息,宝济药业宣布完成数亿元人民币的C轮融资,由上海生物医药基金领投,上海科创集团、宝山国投集团及原股东晟德大药厂等跟投。宝济药业成立于2019年,专注于“合成生物学”技术平台的创新药研发。

根据宝济药业新闻稿介绍,该公司管线包括:1)皮下输注的重组人透明质酸酶,已递交中国NMPA药品注册上市许可申请并获受理;2)重组人卵泡刺激素-CTP融合蛋白,一周一针的长效促卵泡刺激素,用于辅助生殖领域,已向中国NMPA递交上市许可申请并获受理;3)重组免疫球蛋白降解酶,第二代IgG降解酶(低免疫原性),可应用于器官移植、因自身抗体导致的“百种”以上急性自身免疫性疾病、基因治疗前的预存抗体清扫等领域,即将进入中国临床3期研究。

正序生物:基因编辑疗法研发公司

8月8日,正序生物宣布完成超亿元人民币的A+轮融资,由上海国投孚腾资本领投,联新资本、博裕资本、礼来亚洲基金、万物资本、红杉中国等现有股东跟投。融资资金将用于进一步加速CS-101临床研究和商业化推进,并支持体内基因治疗管线的临床转化等。

正序生物成立于2020年,专注于开发新型基因编辑疗法,针对遗传疾病、代谢疾病、心血管疾病等疾病,已布局了多条管线。其中CS-101注射液是针对血红蛋白病开发的创新型基因编辑疗法,该产品针对β-地中海贫血症的1期临床试验正在推进。该产品于今年4月在中国获批临床。

天辰生物:自身免疫性疾病抗体研发公司

9月24日,天辰生物宣布成功完成近亿元B2轮融资。通过本轮融资,天辰生物将推进核心项目在中国的临床研究,加速产品上市进程,并助力国际布局。

天辰生物成立于2020年,是一家致力于过敏和补体领域大分子创新药开发的中国生物技术公司。今年6月,天辰生物进展较快的新一代抗IgE抗体药物LP-003注射液,启动治疗季节性过敏性鼻炎患者的3期临床试验。此外,LP-005是潜在“first-in-class”C5与C3补体双功能抗体,已启动阵发性睡眠性血红蛋白尿症(PNH)的2期临床试验。根据天辰生物官网,该公司临床前在研管线还包括AAV介导的补体抑制剂LP-008项目,拟开发治疗年龄相关性黄斑变性(AMD)等。

晶核生物:靶向放射性核素疗法研发公司

7月26日,靶向放射性核素疗法(TRT)研发公司晶核生物完成近亿元A轮融资。华金投资和华金大道联合领投,泰格医药跟投,高榕创投和骊宸资本持续投资。

晶核生物成立于2021年,将利用融资资金开发全球临床1/2期试验JH02,以及进一步推动68Ga-JH03/177Lu-JH04的中美IND申报和临床开发,同时也将进行多个创新管线的临床前研究和国际合作。晶核生物注重开发下一代靶向放射性核素疗法(TRT),旨在改善患者生活。晶核生物拥有行业领先的特色技术平台,用于配体筛选、调制偶联因子(J-Linker)和临床转化,加速靶向偶联放射性核素药物开发。

贝斯生物:细胞和基因疗法研发公司

9月13日,贝斯生物(Base Therapeutics)宣布完成数千万人民币的A2轮融资,由戈壁大湾区(Gobi Partners GBA)管理的AEF大湾区创业基金领投。本轮融资将用于加强贝斯生物的研发团队、优化产品管线、加速临床试验等。

贝斯生物成立于2021年,致力于基因编辑领域基础创新,以及开发创新的细胞疗法和基因编辑产品,用于治疗癌症和遗传疾病。今年7月,贝斯生物首款产品NK510——一款基于碱基编辑技术的自然杀伤细胞(NK)产品已经向中国NMPA申报IND并获得受理。除了NK510之外,贝斯生物的产品管线还包括多个针对血液恶性肿瘤和自身免疫疾病的碱基编辑NK细胞产品,以及通用CAR免疫疗法和体内基因编辑产品。

以慈生物:NK细胞药物开发公司

8月8日,以慈生物宣布完成数千万元人民币天使轮融资。本轮投资人主要包括知名生物医药专业投资机构以及科创板生物医药上市公司实际控制人,融资将用于以慈生物完成研发项目的研究者发起的临床研究(IIT)、早期管线的研发与IND申报等。

以慈生物成立于2022年,是一家专注于新一代通用、新型细胞药物研发的研究型公司。该公司已经布局的管线产品覆盖临床需求尚未被满足的肿瘤和自身免疫性疾病两大领域。其中,靶向通用型靶点PD-L1开发的针对多种转移性实体瘤的NK细胞治疗产品管线已启动开展IIT临床试验,预计2025年启动IND申报。

读者们请星标⭐创鉴汇,第一时间收到推送

免责声明:药明康德内容团队专注介绍全球生物医药健康研究进展。本文仅作信息交流之目的,文中观点不代表药明康德立场,亦不代表药明康德支持或反对文中观点。本文也不是治疗方案推荐。如需获得治疗方案指导,请前往正规医院就诊。

版权说明:本文由药明康德内容团队根据公开资料整理编辑,欢迎个人转发至朋友圈,谢绝媒体或机构未经授权以任何形式转发/复制至其他平台。转发授权请在「创鉴汇」微信公众号留言联系我们。

更多数据内容推荐

点击“在看”,分享创鉴汇健康新动态

siRNAIPO并购临床1期临床2期

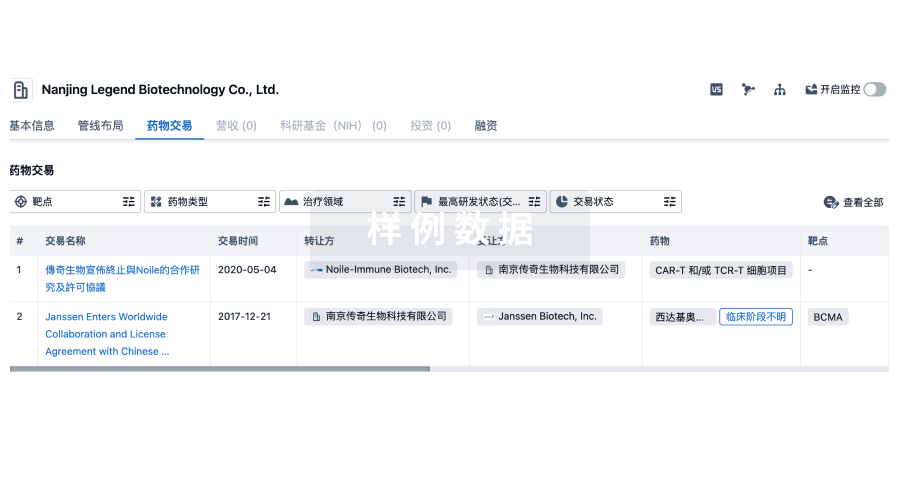

100 项与 英诺迈博生物医药科技(上海)有限公司 相关的药物交易

登录后查看更多信息

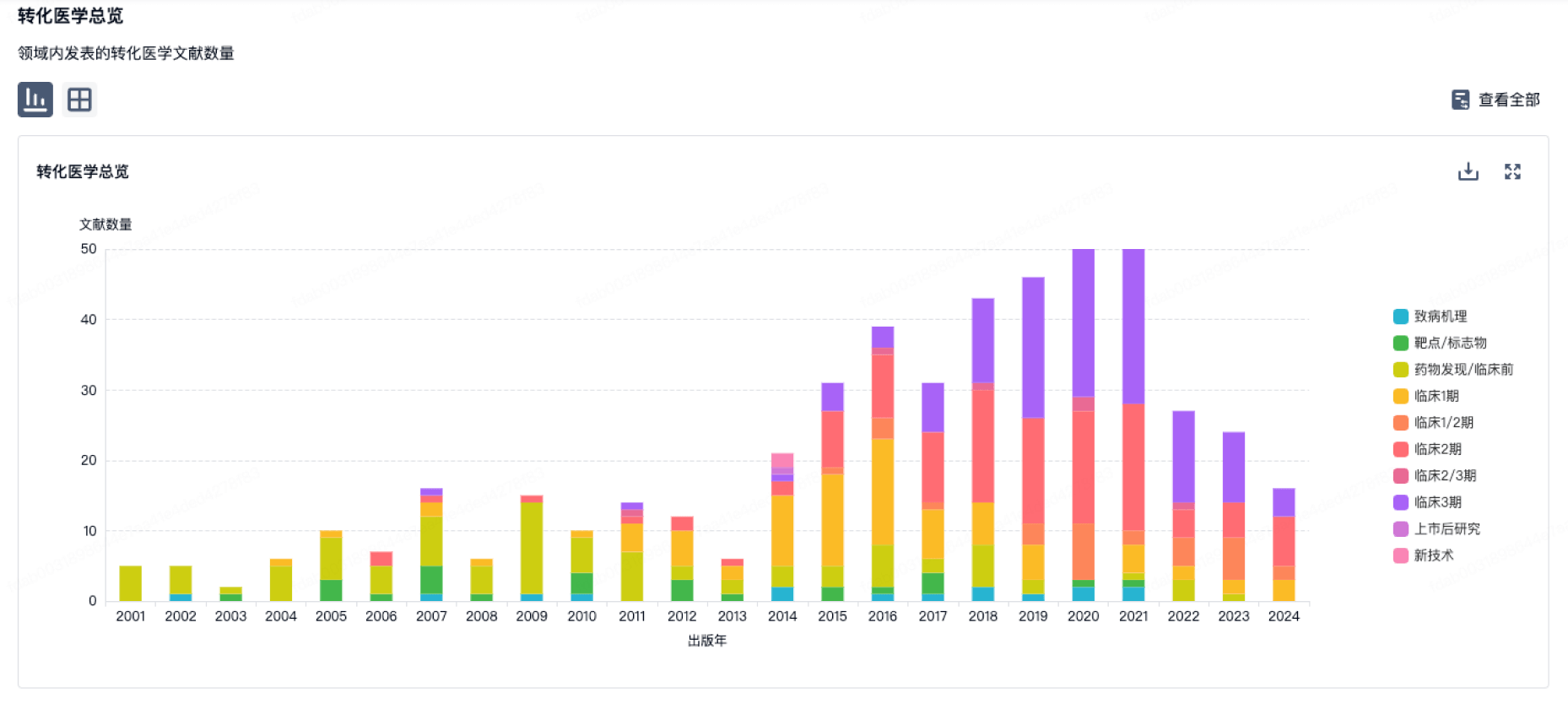

100 项与 英诺迈博生物医药科技(上海)有限公司 相关的转化医学

登录后查看更多信息

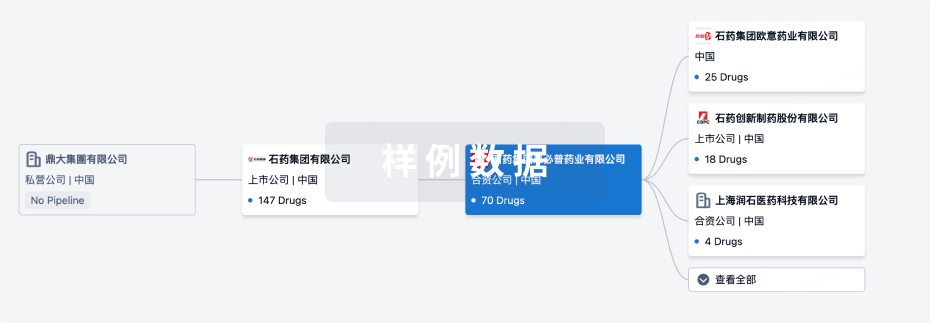

组织架构

使用我们的机构树数据加速您的研究。

登录

或

管线布局

2025年06月24日管线快照

管线布局中药物为当前组织机构及其子机构作为药物机构进行统计,早期临床1期并入临床1期,临床1/2期并入临床2期,临床2/3期并入临床3期

临床前

2

登录后查看更多信息

当前项目

| 药物(靶点) | 适应症 | 全球最高研发状态 |

|---|---|---|

YN03T ( nectin-4 ) | 肿瘤 更多 | 临床前 |

双抗ADC(英诺迈博) | 肿瘤 更多 | 临床前 |

登录后查看更多信息

药物交易

使用我们的药物交易数据加速您的研究。

登录

或

转化医学

使用我们的转化医学数据加速您的研究。

登录

或

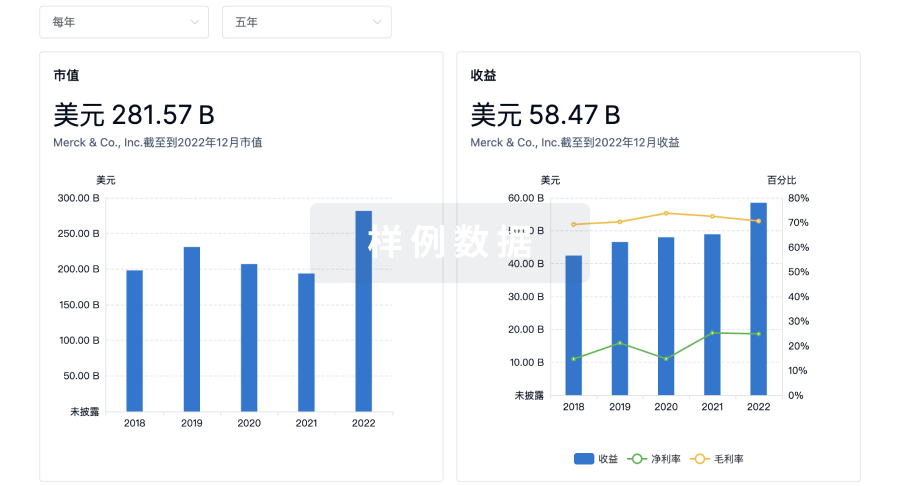

营收

使用 Synapse 探索超过 36 万个组织的财务状况。

登录

或

科研基金(NIH)

访问超过 200 万项资助和基金信息,以提升您的研究之旅。

登录

或

投资

深入了解从初创企业到成熟企业的最新公司投资动态。

登录

或

融资

发掘融资趋势以验证和推进您的投资机会。

登录

或

Eureka LS:

全新生物医药AI Agent 覆盖科研全链路,让突破性发现快人一步

立即开始免费试用!

智慧芽新药情报库是智慧芽专为生命科学人士构建的基于AI的创新药情报平台,助您全方位提升您的研发与决策效率。

立即开始数据试用!

智慧芽新药库数据也通过智慧芽数据服务平台,以API或者数据包形式对外开放,助您更加充分利用智慧芽新药情报信息。

生物序列数据库

生物药研发创新

免费使用

化学结构数据库

小分子化药研发创新

免费使用