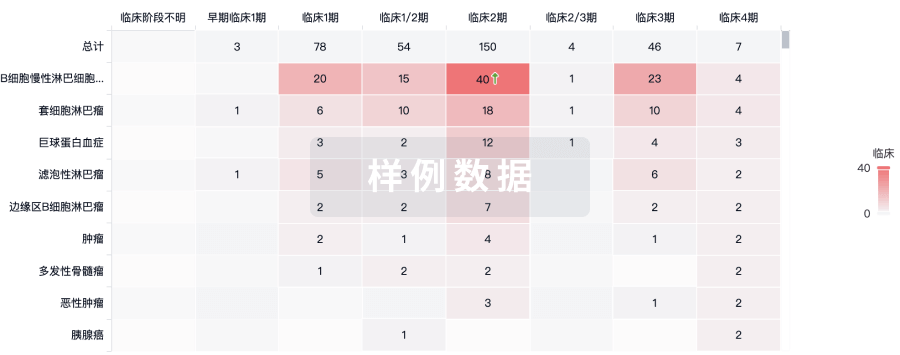

100 项与 甘精胰岛素生物类似药 (珠海联邦制药) 相关的临床结果

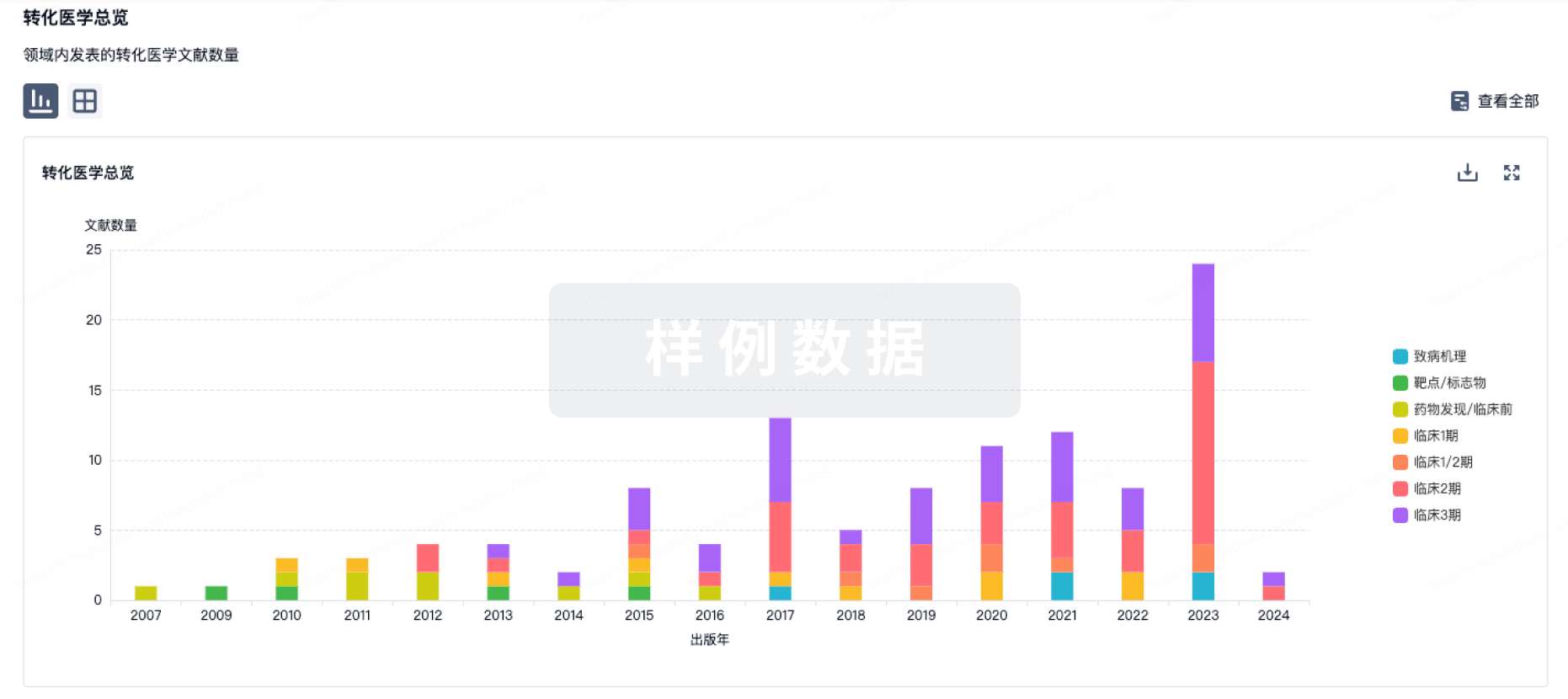

100 项与 甘精胰岛素生物类似药 (珠海联邦制药) 相关的转化医学

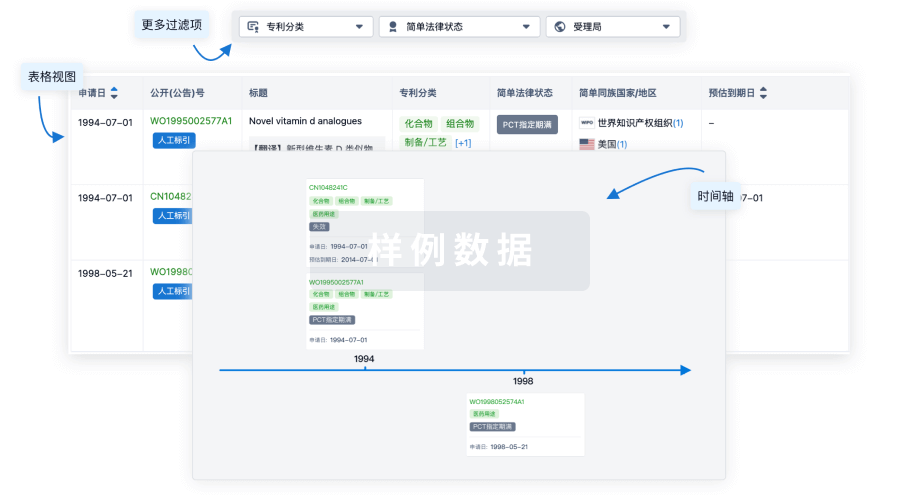

100 项与 甘精胰岛素生物类似药 (珠海联邦制药) 相关的专利(医药)

5

项与 甘精胰岛素生物类似药 (珠海联邦制药) 相关的新闻(医药)来源:企业公告 编辑:wangxinglai2004

近日,4药企分别发布了产品海外上市进展公告,具体为甘李药业通过EMA上市前GMP检查、常山药业制剂获马里注册证书、国药现代API获CEP证书和东亚药业API获韩国注册证书。

甘李药业通过EMA检查

一、药物基本情况

1. 企业名称:甘李药业股份有限公司

2. 生产地址:北京市通州区漷县镇南凤西一路8号

3. 检查类别:批准前GMP检查(Pre-approval GMP inspection)

4. 涉及产品:甘精胰岛素注射液、赖脯胰岛素注射液、门冬胰岛素注射液

5. 检查车间:A3生产车间、A2库房、A4库房

6. 检查结论:通过批准前检查

二、药物其他相情况

甘精胰岛素注射液、赖脯胰岛素注射液、门冬胰岛素注射液三款生物类似药

分别于2023年8月、10月先后收到欧洲EMA上市许可申请获得受理的通知;

2024 年3月,EMA调查员团队对甘李药业位于北京市通州区厂区内的生产设施

进行了为期5天的现场检查;2024年5月,通过EMA上市批准前GMP检查。

常山药业制剂获马里注册证书

一、药物基本情况

药品名称:依诺肝素钠注射液

剂型:注射剂

规格:0.4mL: 4000AXaIU、0.6mL: 6000AXaIU

药品生产企业:河北常山生化药业股份有限公司

批准日期:2024年5月21日

有效期:5年

二、药物其他相情况

依诺肝素钠注射液用于预防静脉血栓栓塞性疾病(预防静脉内血栓形成),特

别是与骨科或普外手术有关的血栓形成;治疗已形成的深静脉栓塞,伴或不伴有

肺栓塞,临床症状不严重,不包括需要外科手术或溶栓剂治疗的肺栓塞;

与阿司

匹林合用,治疗不稳定性心绞痛及非Q波心肌梗死;用于血液透析体外循环中,

防止血栓形成。

国药现代API获CEP证书

一、药物基本情况

药品名称:Ampicillin Trihydrate/氨苄西林

剂型:原料药

药品持有人/生产商:国药集团威奇达药业有限公司

证书编号:CEP 2022-507 - Rev 00

发证机构:欧洲药品质量管理局(EDQM)

二、药物其他相情况

氨苄西林主要用于敏感菌所致的泌尿系统、呼吸系统、胆道、肠道感染以及脑膜炎、心内膜炎等。

目前,氨苄西林原料药国内主要生产厂商除国药威奇达外,还有华北制药集团先泰药业有限公司、联邦制药(内蒙古)有限公司、珠海联邦制药股份有限公司等。

东亚药业API获韩国注册证书

一、药物基本情况

制造企业名称:浙江东邦药业有限公司

企业地址:中国浙江省台州市临海市杜桥镇医化园区

产品名称:头孢克洛

DMF注册号:20091125-20-A-229-14(A)

发证机构:韩国食品药品监督管理局(韩国MFDS)

二、药物其他相情况

头孢克洛为第二代头孢类抗菌药物,可用于治疗敏感菌引起的多种呼吸道感

染、泌尿道感染、耳鼻科感染和皮肤及软组织感染等,2021年我国头孢克洛制剂市场销售额约为26.41亿元。

编者按:本文来自新康界,作者慧玲;赛柏蓝授权转载,编辑相宜近日,国家组织药品联合采购办公室宣布开展胰岛素专项国采接续采购。此次接续采购覆盖的品种范围与首轮基本相同,包括餐时人胰岛素、基础人胰岛素、预混人胰岛素、餐时胰岛素类似物、基础胰岛素类似物、预混胰岛素类似物6个采购组,共11个报价单元,减少了1个药品、3个规格。接下来,本文通过盘点诸多胰岛素药物在2023年等级医院及零售终端的市场表现,为此次接续工作呈现更为直观的市场数据。018款胰岛素药物销售额大“跳水”这一独家品种却大涨5141%2023年胰岛素国内等级医院和零售市场销售总额近130亿元。其中,国内等级医院销售额超96亿元,同比下降19.1%;零售终端市场销售额达33亿元,同比下降30%。胰岛素全国等级医院销售情况在2023年全国等级医院胰岛素销售额TOP10排行榜中,有3款胰岛素销售额超过10亿元。甘精胰岛素位列第一,约26亿元;其次分别是门冬胰岛素、德谷门冬双胰岛素,销售额约为24亿元、14亿元。2023年全国等级医院胰岛素销售额TOP10从销售额增速来看,8个产品均出现负增长,如甘精胰岛素、门冬胰岛素、精蛋白人胰岛素、德谷胰岛素、精蛋白锌重组赖脯胰岛素、地特胰岛素分别大降21.6%、30.5%、40.8%、34.3%、33%、42.2%。在2023年众多胰岛素销售额不断下滑时,只有两款药物实现正增长,且涨幅明显。如德谷门冬双胰岛素以57.8%的同比增长率拿下第三名;德谷胰岛素利拉鲁肽更是鹤立鸡群,以5141.4%的同比增长率,从榜单的倒数第二冲至第八。德谷胰岛素利拉鲁肽(商品名:诺和益)是诺和诺德研发的全球首个获批的基础胰岛素GLP-1RA注射液,其突破性地融合了德谷胰岛素和利拉鲁肽的双组分优势,可分别独立作用于胰岛素受体和GLP-1受体,作用机制互补。德谷胰岛素利拉鲁肽全国等级医院销售额截至目前,国内尚无国产仿制药上市,除原研公司外,通化东宝是国产首家提交德谷胰岛素利拉鲁肽注射液注册申请的企业,此外,东莞市东阳光生物药的申请也在受理中。02甘李“以价换量”业绩大涨胰岛素接续规则多变,整体较为温和在第六批胰岛素专项集采中,甘李药业、珠海联邦、通化东宝是中标产品最多的三家国内企业。其中,甘李药业的六款胰岛素产品全部高顺位中标,对应产品价格均大幅下降。如其的明星产品甘精胰岛素在集采后价格降幅在44%左右;赖脯胰岛素的价格降幅也达到45%。2022年,甘李药业因集采影响,首次出现亏损,达4.4亿元。今年1月23日,甘李药业发布业绩预告,预计2023年年度实现归属于上市公司股东的净利润为2.9亿元到3.5亿元,与上年同期相比,实现扭亏为盈。从亏损到盈利,甘李药业通过“以价换量”的方式提高商品销量和普及率,其胰岛素产品销量较上年同期实现大幅增长,特别是餐时(速效)和预混胰岛素产品的销量增长尤为显著。此次2024胰岛素接续工作周期更长、报量更多。从中选结果执行之日起至2027年12月31日,而上一轮采购周期为2年;本轮报量约为2.42亿支,上一轮采购报量为2.10亿支,整体报量增加超10%。在入选方面,截至4月15日前,获得国内有效注册批件,满足要求且属采购目录品种方可参与,且首年采购需求量大、承诺供应国内市场产能较大企业的产品优先。根据本轮集采规则,各采购组最高有效申报价和上一次集采实际最高中标价一致。本次入围产品数量和上次一致,但从拟中选产品选定规则上看,与上一轮集采中选规则存在较多变化,新增了复活中选机制,整体较为温和。此外,本轮胰岛素接续集采还引入了首轮胰岛素国采的中选类别划分作为参考:与首轮胰岛素专项国采相比,中选产品类别提升的,获得比例可以额外增加10%(包括B类升为A类、C类升为B类或A类或继续维持在A类的);下降的则额外减少10%(包括A类降为B类或C类、B类降为C类),鼓励企业在首轮胰岛素专项国采的基础上,进一步降价。需要注意的是,根据接续文件规定,此次符合申报要求,但不申报的企业,所涉胰岛素产品在全国范围内的集中采购活动将受影响,且和未中选的产品一样被视为非中选产品。结果确认之后,将开展各中选产品的协议采购量确认工作,分为确认基础量与分配剩余量两个环节。END投稿对接:13810174402医药代表交流群扫描下方二维码加入银发经济市场机遇交流群扫描下方二维码加入左下角「关注账号」,右下角「在看」,防止失联

01国内首家!司美格鲁肽获批减肥临床 4月19日,联邦制药发布公告,其全资附属公司日前接获国家药监局关于司美格鲁肽注射液体重管理适应症的药物临床试验批准通知书。 去年10月,联邦制药的司美格鲁肽以2型糖尿病适应症获批临床,此次获批开展第2项适应症的临床试验,用于作为低卡路里饮食和增加体力活动的辅助治疗用于初始体重指数(BMI)≥30kg/m²(肥胖)或27kg/m²≤BMI<30kg/m²(超重)并且伴有至少一种与超重相关的合并症的成人患者,使得联邦制药成为国内首家获得该产品减肥适应症临床批件的企业。 另外,联邦生物还在4月12日接获了关于德谷胰岛素利拉鲁肽注射液药物临床试验批准通知书,同样是国内首家获得该生物类似药临床批件的企业。 近期的几次获批将进一步丰富联邦制药在糖尿病、肥胖等治疗领域的产品组合,同时也带动了其股价上涨,今日(4月20日)盘中,联邦制药股价一度涨超7%,刷新年内新高,与3月中旬相比,股价涨幅达到36%。 联邦制药最新公布的年报显示,其2022年全年营业额113.34亿元,较2021年同比上升约16.8%,其中,糖尿病产品录得销售收入约11.75亿元。 具体来看,重组人胰岛素注射液收入约6.61亿元,同比增长8.8%;甘精胰岛素注射液收入约4.22亿元,同比增长41.5%;门冬胰岛素注射液及门冬胰岛素30注射液收入约0.92亿元,同比增长940.4%。 与传统降糖药相比,司美格鲁肽是一种长效胰高血糖素样肽-1(GLP-1)类似物,GLP-1RA与体内天然GLP-1的氨基酸序列部分或完全同源,具备同样的生物活性,能在人体内模仿GLP-1发挥食欲和热量摄入调节等生理功能,同时不容易被酶降解、作用维持时间明显延长。 司美格鲁肽原研企业诺和诺德年报显示,Ozempic(司美格鲁肽)2022年在全球的销售额为84.65亿美元(按当前汇率折算约582亿人民币),同比增加77%,位于2022年全球药品销售额Top榜单的第13位。 尽管诺和诺德的司美格鲁肽尚未在中国完成减肥适应症报批,但其仍凭借减肥产品的“网红”身份爆火,2022年销售额已超过20亿元。 02减重剂型获批后或可缓解降糖剂型短缺 销售额大增的同时,司美格鲁肽也出现了超适应症使用、“线下医院卖断货,线上药店每支加价二百元”“糖尿病人买不到”等现象。 今年3月,世界肥胖联盟公布的最新版《世界肥胖地图》报告显示,预计全球年龄>5岁的人群中,超重/肥胖率将从2020年的38%增加到2035年的51%,人数将由2020年的26亿人,攀升到2035年的超过40亿人。 在国内,《中国居民营养与慢性病状况报告(2020年)》最新数据显示,我国成年人的超重率和肥胖率分别为34.3%和16.4%,已有超半数成年人都存在减重需求。 在庞大的减重需求下,此次减肥适应症的临床试验在国内获批引发部分患者担忧——若减肥适应症正式获批,司美格鲁肽是否会更加“一药难求”? 事实上,司美格鲁肽用于降糖和用于减肥时的剂量完全不同。对于糖尿病患者,降糖用药首次剂量是 0.25mg/周,逐渐增加至0.5mg/周或1mg/周。而减重剂量则比控制血糖剂量大得多,为2.4mg/周。 北京天坛医院内分泌科副主任医师方红娟向媒体表示:“司美格鲁肽减重剂型的上市不会导致降糖药剂型的进一步短缺,从某种程度上看,反而有利于减少司美格鲁肽降糖药剂型的超适应症用药。” 业内也有医生认为:“与其说是降糖药的大范围滥用导致糖尿病患者用不到药,原产地的产能不足这一解释或许更为合理。” 糖尿病+减肥,使得GLP-1靶点等成为近年糖尿病和医美赛道的研发热点,除联邦制药之外,国内还有多家企业正在开发相关药物,其中华东医药、丽珠医药的产品研发进度也相对靠前。 4月14日,华东医药在其2022年度业绩交流会上表示,围绕GLP-1靶点,华东医药已构建了包括口服、注射剂在内的长效及多靶点全球创新药和生物类似药相结合的产品管线。 其中,华东医药利拉鲁肽注射液的糖尿病适应症上市许可申请已于今年3月获得NMPA批准上市,肥胖或超重适应症的上市许可申请于去年7月获得受理,有望于年内获批;司美格鲁肽注射液目前已完成I期临床试验全部受试者给药及随访;另有其自主研发的小分子GLP-1受体激动剂HDM1002,已于今年2月递交中国IND申请,并将在本月完成美国IND申请递交。 今年2月,丽珠集团在接受投资者调研时表示,其司美格鲁肽注射液已处于III期临床中,适应症为2型糖尿病,已启动30余个III期临床实验中心,并已顺利入组多例受试者,研发进展处于国内前三。 按照专利期限,诺和诺德司美格鲁肽专利将于2026年到期,接下来三年,国内药企对这一百亿市场份额的争夺只会更加激烈。END作者 | 陈芋微信号:DistillareChen不想错过赛柏蓝每日资讯,点击在看⬇️

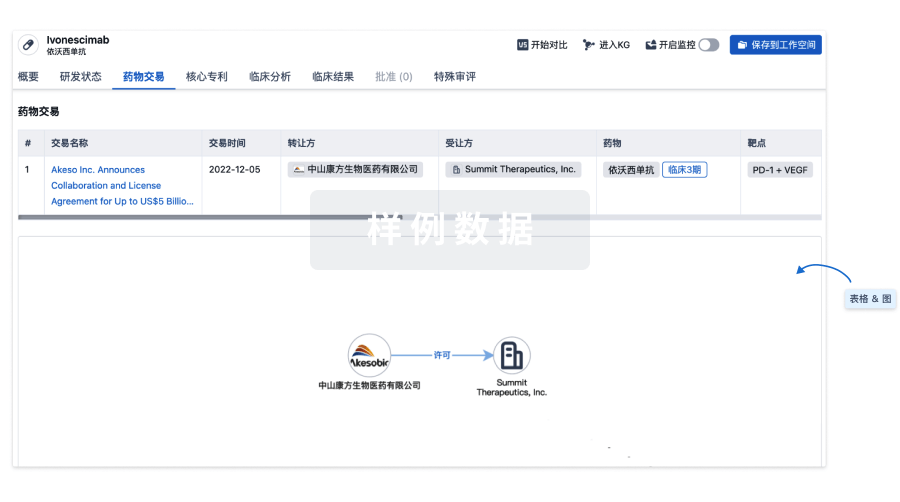

100 项与 甘精胰岛素生物类似药 (珠海联邦制药) 相关的药物交易